粤开证券首席经济学家、研究院院长 李奇霖

执业证号:S0300517030002

粤开证券首席固收研究员 钟林楠

执业证号:S0300519110001

联系微信:pumpkinnangua18

3月信贷新增2.85万亿,社融新增5.1万亿,M2受高社融带动,大幅回升至10.1%。

新增信贷,由于银保监会4月3日的新闻发布会已经披露了相关数据,提前被市场预期,对市场影响相对有限。

但社融超过5万亿的增长,是历史同期的新高,明显超出了市场预期。受此影响,存量社融增速回升至11.5%,较上月提升了0.8%。

但社融超过5万亿的增长,是历史同期的新高,明显超出了市场预期。受此影响,存量社融增速回升至11.5%,较上月提升了0.8%。

高社融主要由高贷款、高票据与高债券贡献。

委托贷款与信托贷款两项表外非标受金融严监管影响,继续维持负增长。

高人民币贷款历来是3月份的特点。每个季度末,银行在存贷款考核压力下,都会集中冲贷揽储,使3月信贷较2月份出现明显的回升。

但从数据看,今年3月份社融口径下的人民币贷款新增规模(3万亿)要比过去三年同期均值(1.41万亿)高的多。

这里面除了季节性冲高的因素外,还有其他额外的原因。

1)3月疫情得到进一步的控制,实体的复工复产加快,银行信贷业务开展变得便利,部分行业积压的融资需求在3月得到集中释放。

尤其是政府基建项目,很多在专项债落地前已经谈好配套融资,在3月项目复工后,专项债大幅放量带动了这些项目的融资放量。

2)有部分企业虽然已经复工,但由于订单未完全恢复,经营性现金流没有得到有效修复,依然需要依靠加大外部融资来补充营运资金,体现为企业短期贷款新增8700亿,创下了历史同期新高。

3)央行之前提出的专项再贷款继续在3月落地发放,对企业贷款增长也有贡献。

4)央行在2月末增加的5000亿再贷款再贴现额度,以及3月的普惠降准,给银行提供了便宜的负债资金,提升了银行尤其是中小银行支持实体(普惠金融)的能力。

5)线下消费活动较2月出现大幅度的好转,房地产销售规模逐渐恢复往年水平,带动了居民部门的短期贷款和中长期贷款大幅增长,对高信贷增长同样有较高的贡献。

表内外票据的大增,也和疫情得到控制后,企业复工加快有关。

疫情控制后,生产供应链逐渐恢复,企业的交易结算需求提升,在经营性现金流尚且没有完全恢复前,企业可能更倾向于利用票据来结算,这使得开票量(未贴现银行承兑汇票)大增。

票源(开票量)增多后,由于货币利率大幅下行带动票据利率处于低位,企业有动力利用票据贴现的手段来融资,获取更低成本的资金,和短期贷款一起补充营运现金流。

在实体信用风险较高的情况下,票据作为一种短期限、具有流动性的“信贷资产”,能够充实信贷额度,满足监管机构加大实体支持力度的要求,也是银行十分愿意接受配置的资产。

债券净融资新增9900亿,创下历史同期新高,这里面有企业自身考虑到信用债收益率较低,4月份前融资无需披露财报,利用债券融资成本更低,效率更高的因素。

也有金融机构在央行宽松的货币政策环境下多有欠配,利率债收益较低,信用债收益具有相对优势,因此加大了对信用债配置的考虑。

由于3月份的天量社融,整个一季度社融(扣除政府债券的同比口径)的新增规模达到了9.5万亿,较2019年增加了1.8万亿。

但很显然,今年上半年的经济状况并不好。一季度受国内疫情防控影响,根据1-2月已公布的数据看,实际GDP增速大概率在-5%以下。

二季度由于海外疫情的蔓延,外需萎靡,实际GDP增速可能也不好看。

在实体明显变差的情况下,为什么社融数据还能表现的如此出众呢?

我们有三个猜想。

一是社融通常被看做是经济的领先指标,各个投资项目在落地开始前,首先都要搞定融资的问题,所以现在的社融表征的是未来的经济状况。

从历史数据来看,存量社融增速的拐点确实多次领先实际GDP增速拐点大约两个季度左右。

但近几年,领先滞后时间有拉长的迹象。2018年末,存量社融增速已经触底,但整个2019年,实际GDP增速一直在下行。

(背后的原因,可能是社融代表了债务,而随着整个经济体债务规模的扩大,利息支出开始增多,所以同样规模的社融,用于支付利息支出的规模增多了,用于投资实体的规模减少了。)

二是社融支持的行业与受疫情影响拖累经济的行业错位,需求有待释放。

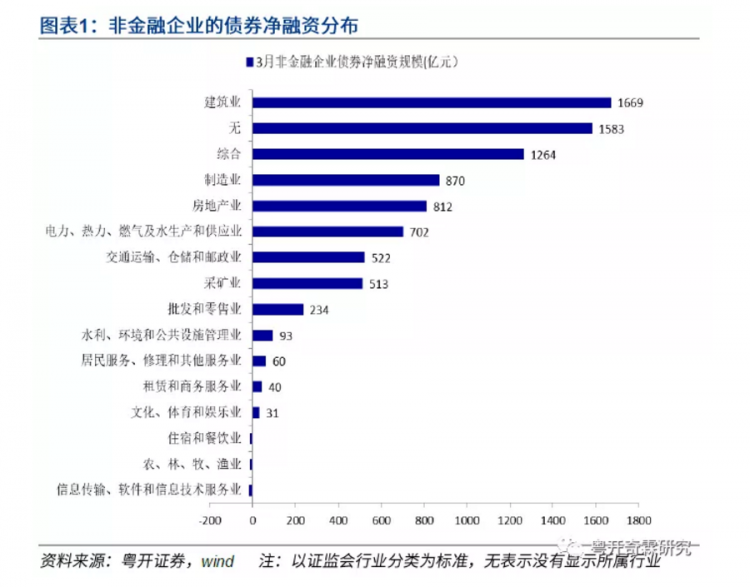

3月份近万亿的债券融资,其中16%是投向基建行业,30%是房地产与建筑业,10%是制造业,还有34%行业不明或是综合行业(这些大部分是城投,最终流向依然是基建),只有不到10%是第三产业服务业。

如果以此大致作为社融总体流向的行业结构,那么我们可以看到受疫情影响最大,对经济拖累最大的消费与服务业,实际获得的融资比例其实非常小。

获得大量资金支持的基建、地产等行业由于疫情原因,项目开工施工受到阻碍,因此尽管他们已经获得了相应的资金支持,但也没办法完全兑换成经济增量,对冲消费服务业的损失,带动经济回升。

而且,需要注意的一点是,我们看到的社融新增规模都是绝对量,而经济数据多是同比口径。

经过多年的发展,各项经济数据的绝对量已经非常庞大了。比如房地产投资,2019年末已经超过了13万亿,比2009年的3.6万亿扩张了近4倍。

要在如此庞大规模的基础上,继续保持较高的增速,自然需要更大规模的新增融资规模。

所以,尽管社融数据看起来表现的非常好,但实际能带动的经济增长速度可能并没有那么高,给我们呈现的结果便成了低经济增长和高社融并存。

三是流动性进入实体后,可能又重新回流至金融体系。

在全球疫情蔓延,经济步入衰退的大背景下,大部分行业的需求在萎缩,投资实体的赚钱效应较弱,面临的不确定性和风险很大。

在这种情形下,政策不断的降低融资成本,给实体注入流动性,可能反而会使企业将低成本资金用于购买金融资产(理财、信托或基金专户甚至股票),用于套利。

某股份行在4月5日,发行的6个月理财产品收益率是3.83%,同期,1YAA+中短期票据的到期收益率为2.34%。

这样的利差,企业如果发行债券用于购买理财,能获得超过150BP的收益,其风险收益比可能要高于投资实体。

体现在宏观数据上,是新增社融高、M2增速更高但实体低迷(经济增速低)。

要改变这种空转的现象,未来需要财政或准财政用支出性的手段,创造出需求,改变企业的预期。

如果财政对冲的力度有限,无法对冲外需的下滑,那么企业举债投资实体的意愿可能会继续低迷,金融市场的流动性会更为充裕,债券的牛市也会延续。