来源:估值之家

精细化工属于化工行业中的新兴领域,其产品具有种类多、附加值高、用途广、产业关联度大、批量小等特点。精细化工服务于国民经济诸多行业,包括一些高新技术产业,比如医药、农药和聚合物等。

依靠前期积累,国内精细化工行业也取得了长足发展,但依然面临一些瓶颈。比如企业规模较小、行业集中度低,生产技术水平较低,低端产品占比较大,在国际市场竞争力不足,以及部分高性能和高附加值的精细化学品依赖进口等。

安徽泰达新材料股份有限公司(以下简称泰达新材或发行人),就是一家精细化工生产企业,拟赴北交所IPO、保荐机构为华安证券,其唯一核心产品偏苯三酸酐,广泛用于环保增塑剂、粉末涂料、绝缘材料、高温固化剂等多个行业。比如以偏苯三酸酐为原料生产的偏苯三酸三辛酯,是无毒环保型增塑剂,其耐高温、抗老化、耐腐蚀、耐迁移、绝缘性能优良。

2022年9月19日,泰达新材IPO申请被否,成为北交所首家被否企业。

被否理由主要涉及发行人毛利率畸高、营收和利润增长异常,以及从供应商安庆亿成以低于市场价采购的可靠性。

一、上市最后考验期的营收大幅增长,客户数量却没有任何增长,最大客户销售额腰斩下跌,存在虚增可能

本次发行人选择按进层标准(一),具体包括:

(1)市值不低于2亿元,最近两年净利润均不低于1500万元且加权平均净资产收益率平均不低于8%;

(2)或者最近一年净利润不低于2500万元且加权平均净资产收益率不低于8%。

发行人2019年净利润已经从同期的746万元下降到仅有576万元,已经不可能满足上述选项(1)。

只有选项(2)尚有理论上实现的可能,但除了要求加权平均净资产收益率不低于8%,还要求2020年净利润不能低于2500万元。

这意味着2020年发行人必须至少实现334%的净利润增长,这在疫情刚爆发的2020年几乎是不可能的任务。但神奇的是,招股书显示发行人2020年净利润居然高达3540万元,增长了515%。这样不但满足上市进层标准,还超额完成。

估值之家却发现,发行人客户总数没有任何增长,最大客户销售额连续下降直至腰斩,最后一期营收的第四季度占比异常上升,种种迹象均显示发行人可能为了硬凑上市标准而调整甚至虚增了营收和利润。

发行人唯一核心产品是偏苯三酸酐,其营收和毛利占比均接近99%,其中国内市场直销占比超过99%,基本无出口。

招股书显示,报告期内,发行人的营收在2020年实现了超过50%的增长,毛利更是实现了高达776.54%的惊人增长,而一年前的毛利才刚缩水了三分之一。具体请见下表。

但是发行人营收和毛利的巨大增长,却与下述诸多客观方面严重不符,可信度较低。

1、与发行人的市场地位明显不符且远超行业平均增长

偏苯三酸酐在国内主要由正丹股份、百川股份、波林化工和发行人这四家企业生产和销售,其中发行人的销量在2020年之前一直垫底,直到2020年因为年产1.5万吨偏苯三酸酐扩建项目(一期)投产,而勉强超过波林化工。

发行人销量的市场占有率在2020年最高时也仅为16.89%,而正丹股份和百川股份销量的市场占有率却均为发行人的2-3倍,发行人明显处于市场劣势。

发行人和可比公司的销量增长,在2020年之前均与行业平均增长率差异不大;但一进入上市最后冲刺的2020年,发行人的销量增长也一跃高达70.31%,不但高于行业平均增长率12.46%,也高于行业两大龙头正丹股份和百川股份的增长,明显异常。具体请见下表。

发行人在招股书中认为,其销量异常增长是由于其产量从2018年的1.25万吨增长至2020年的2.19万吨,净增0.94万吨。

但正丹股份的产量也由2018年4.79万吨增长至2020年6.23万吨,净增1.44万吨,但正丹股份新增产能却尚未被市场消化。

按常理,产品市场占有率越高的企业,其品牌的市场认可度也越高,新增产量也越容易被市场消化。但发行人市场占有率较低,新增产量却反而更容易被市场消化,导致销量异常大幅增长,这明显不合理,存在虚增的可能性。

2、与部分生产原料的单耗严重不匹配

招股书显示,生产偏苯三酸酐,作为溶剂的冰醋酸以及催化剂(醋酸钴、醋酸锰等)的消耗量仅次于主要原料偏三甲苯。但冰醋酸以及催化剂的生产消耗量增长均明显低于产量增长,而且冰醋酸的单位产量耗用量(以下简称单耗)从期初0.0405下降到0.0255,累计减少-37.04%;催化剂单耗也从期初的0.0195下降到0.0136,累计减少-30.26%。具体请见下表。

此外,主要原料偏三甲苯的单耗也在报告期内持续下降。

发行人将以上单耗的持续下降,均解释为生产工艺改进所致。

但偏三甲苯液相空气氧化法(以下简称MC法)自1962年首次工业化生产以来,迄今已有60年不断改进的历史,基于MC法继续改良的空间越来越有限。

如果发行人在2年时间内就将溶剂和催化剂的使用量减少30%-40%,无疑属于重大甚至突破性技术创新,但却与MC法的历史和技术发展趋势不符,实际做到的可能性较小。

相反,如果虚增了收入,却很容易间接造成溶剂和催化剂的单耗在2年内大幅下降。

3、销量增长与产能、产量变化的趋势不符

招股书显示,发行人在2018年产能利用率仅有86%,产销率也仅有91%。可能为了进一步提高产销率,发行人在次年进一步降低产能利用率至80%,终于提高产销率至接近100%,至此均合乎逻辑。

但2020年发行人却随着新产能投放,在市场供需无较大变化的情况下,突然将产能利用率也大幅提升至接近100%。按常理,产销率应有较大下跌。

但发行人的产销率却神奇地定格在接近100%,完全不受产能提高和市场消化程度的影响,仿佛突然无论生产多少都不愁卖,这明显反常。具体请见下表。

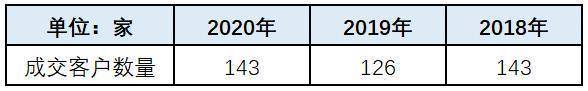

4、客户数量没有任何增长

发行人的成交客户总数从期初到期末没有任何增长。具体请见下表。

2020年销量增长超过70%,客户总数却没有任何增长,这不符合常理。如果销量增长全部要靠提高客户平均采购量实现,也非常困难,可能性较小。

所以,2020年销量的巨大增长可能存在水分。

5、最大客户销售额持续大幅下降

不但客户数量没有增长,发行人最大客户的销售额还在持续下降。

艾伦塔斯电气绝缘材料有限公司(以下简称艾伦塔斯)是发行人在2018-2019最大的客户,发行人通过其在铜陵和珠海的子公司向其销售偏苯三酸酐。

但估值之家发现,发行人对艾伦塔斯的销售额在报告期内持续大幅下降,累计下降-48.41%,未来甚至可能面临客户流失风险。具体请见下表。

在最大客户腰斩的跌势下,发行人想要实现营收增长超50%是难上加难,可能性更小了。

6、与新冠疫情爆发时点不符

2020年初正值国内疫情爆发,大多数企业均遭遇营收下降,降幅超过20%的不在少数。营收增长的企业不超过20%,且主要集中于信息和软件行业。

发行人作为典型的化工生产企业,员工出勤、生产、销售和运输显然大受疫情影响。而且发行人工艺采用分段氧化法,和连续法相比消耗人工更多,受疫情影响也更大。

但发行人却在这样艰难条件下还能实现营收大幅增长,简直匪夷所思。

7、期末营收的季度分布明显异常于前期,第四季度存在人为调节嫌疑

招股书显示,报告期内,前两期的营收分布较为均匀,第四季度占比均非常接近25%,这也符合产品和行业不存在明显淡旺季的特点。

但到了关键的2020年,发行人不仅第一季度营收基本和同期持平,显示完全没有因疫情受影响;第四季度营收占比还大幅上升并突破32%,同比增长也高达77%,这在报告期内实属首次,人为调节的迹象明显。具体请见下表。

如果发行人将2021年初的营收提前到2020年第四季度确认,可以硬凑出利润从而满足上市标准,但会造成寅吃卯粮,影响后续业绩。

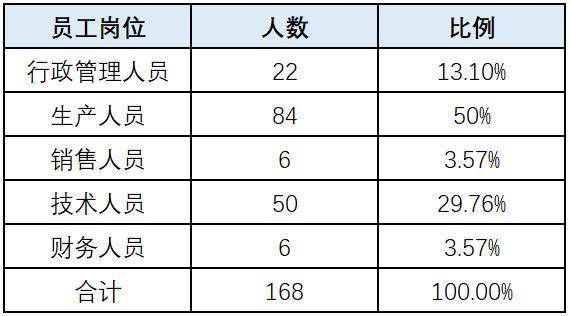

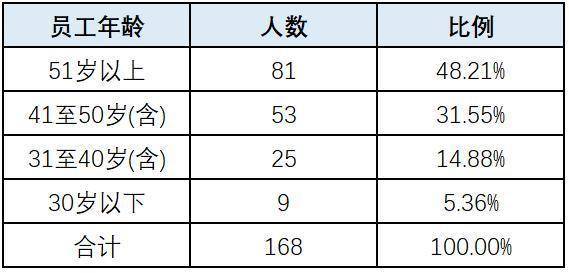

8、销量远超生产人员数量和直接人工成本增长

发行人工艺采用分段氧化法,和连续法相比需要消耗更多人工成本,因此发行人的员工结构中主要是生产人员。具体请见下表。

按常理,如果2020年偏苯三酸酐的销售数量确实增加了70%,而且新投入的产能也需要配置生产人员,那么同期生产人员的数量也应有较大增长(由于缺乏生产人员历年变化数据,暂以员工总数的变化代替)。

但是估值之家却发现,发行人2020年的员工总数仅增长11.26%,远低于销量70%的增幅。具体请见下表。

而且,发行人也不大可能通过大幅延长工作时间来完成产量和销量增长。

首先生产人员的时薪一般易升难降,发行人的直接人工增长远低于销量增长。说明发行人并未因新产能投放而安排较多加班,具体请见下表。

其次,发行人的员工年龄近半集中于51岁以上,41-50岁占比也接近1/3,两者合计占比约80%。多数员工年龄明显过大,其体力和精力显然无法持续承受长时间加班。

综上,发行人企业性质属于半劳动密集型,且工艺路线更消耗人工,如果生产人员数量既未明显增加,加班又未明显增加,那么大幅增长的产量和销量又从何而来,是否虚增?

9、存货中库存商品反而下降

按常理,随着发行人新产能的投放,以及产能利用率提升到接近100%,库存商品相比投产前也应有所增长,至少不应下降太多。

而且按发行人销量大增的情况,还应当考虑安全库存。

但发行人的库存商品却从期初的1247万元猛烈下降到期末的115万元,累计降幅达-90.78%,完全是去库存的节奏。具体请见下表。

如果发行人是为了去库存,大幅新增产能的意义又何在?急于去库存又反映出发行人对未来销售前景的担忧,这让2020上市冲刺年的营收增长更加不可信。

10、收现比大变脸,应收款猛增且占比营收近六成

招股书显示,发行人的收现比在2020年大变脸,从80%突然下降到58%。具体请见下表。

发行人的应收款(包括应收票据和应收账款等)也持续加速增长,尤其是2020年。具体请见下表。

发行人的应收款占比营收始终高达六成,如果虚增营收,则通过应收账款挂账实现将是捷径。而发行人在2020年上市冲刺之际,收现比突然大幅下降,更加深了对此的疑虑。

综合上述所有分析,发行人的恰好在上市冲刺的最后一年出现营收大幅增长,却远超行业平均和其他龙头企业,间接造成在没有重大技术突破情况下,溶剂和催化剂等单耗均迅速下降三四成,客户数量也没有任何增长,最大客户销售额却腰斩,第四季度占比反常上升,与新冠疫情对企业不利影响矛盾等异常。

上述异常均降低了发行人营收大幅增长的可信度,也提示了虚增营收的可能性。

当然,如果虚增营收,也并非最终目的,而可能是为硬凑利润打开足够空间,以满足上市标准,否则毛利率会严重偏离合理范围而引发更多质疑。

二、毛利率突然异常高于行业平均,利润可能通过人为调节而硬凑

除了可能通过虚增营收而同时虚增利润,还可能通过压缩成本,调节成本期间等方式将利润集中到2020年,即上市的最后考验期,从而满足上市标准。

1、毛利率异常高于行业平均和龙头企业

招股书显示,报告期内,发行人的毛利率基本和行业平均以及龙头企业相差不大,除了2020年的毛利率突然飙升到行业平均的3倍,也远高于其他龙头企业。具体请见下表。

发行人的市场占有率不到17%,远低于上述两家行业龙头,显然难以通过品牌溢价或操控价格获取超额利润。

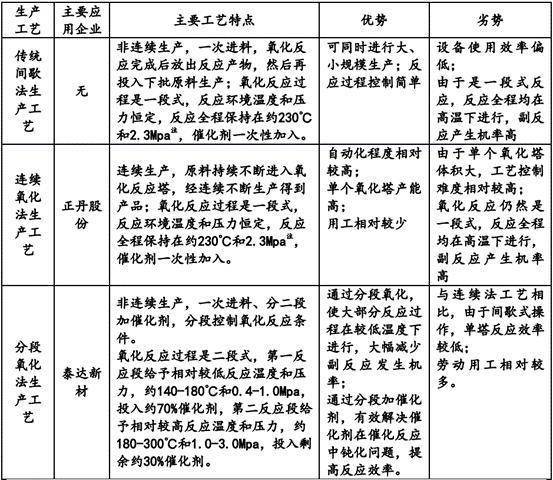

2、发行人在工艺和技术上也无显著优势,难以通过技术红利获取超额利润

招股书显示,公司前身泰达有限通过购买常州市博大化工有限公司的生产设备成立于1999年,通过派遣罗建立等9人前往学习等方式,掌握了间歇式工艺生产偏苯三酸酐的技术。由于当时国内技术水平整体较落后,所掌握的技术存在一定弊端。

后经技术改进,发行人分段氧化法生产工艺有效克服了传统间歇法生产工艺缺陷, 而两家行业龙头均采用连续法生产工艺。

连续法通过自动化提高了设备利用率,减少了人工成本,但增加了副反应;分段氧化法则反之。两类工艺在技术上互有优劣,发行人不存在技术红利,也无法因此获取超额利润。具体请见下表。

3、发行人销售费用低于行业平均

发行人的销售费用,无论是数额还是比例,都始终低于行业龙头企业,通过过度营销获取超额利润的可能性也较小。具体请见下表。

而且,发行人又是在2020年,销售费用率突然大幅下降,从略低于行业平均,下降到仅有其1/3。是否为了硬凑利润而压缩包括销售费用在内的各项成本,或者调节销售费用发生的期间?

4、2020年单位降本是行业龙头4倍,真实性存疑

2020年,发行人的销售单价下降-15.68%,降幅是行业龙头的约3倍。具体请见下表。

但同时,发行人单位成本下降-27.61%,是行业龙头的约4倍,因此在降价中反而增加了毛利率。具体请见下表。

发行人可以自行决定降价幅度,但降本却受制于客观条件。发行人认为大幅降本主要有以下2点原因:

(1)持续研发改进氧化反应工艺,使得单位材料消耗量降低

(2)产销量大幅增长使得单位人工、制造费用成本下降

前文已经论述过,发行人的工艺与行业龙头的连续法各有优劣,不存在显著技术优势,且工艺经过60多年发展,提升空间也越来越小,所以发行人的技术改进不足以推动如此大幅降本。

发行人产量由2018年的1.25万吨增长至2020年的2.19万吨,净增0.94万吨,确实会使单位人工、制造费用成本下降;但正丹股份的产量也由2018年4.79万吨增长至2020年6.23万吨,净增1.44万吨,超过发行人,但其降本却仅有-6.74%。

可见,产销量增长也不足以产生如此大幅降本。

综合上述两点,发行人大幅降本的依据不足,真实性存疑,这也印证了对发行人毛利率畸高异常的存疑。

5、为降本增利,压低高管薪酬却通过分红弥补

招股书显示,报告期内,发行人共有董事5人,监事3人,高管5人,合计13人。但其人均年薪,即使在最高的2020年也仅有18.32万元,明显偏低。具体请见下表。

当然,如此低的年薪,很难留住人才。发行人为此坚持每年大额分红,报告期内分别为1763、739和1356万元,以弥补高管们的损失。

发行人为何不直接提高高管薪酬,却非要通过分红绕一大圈?

除了出于激励因素,降本增利可能是主要原因。通过压低高管薪酬减少支出增加利润,更有利于完成上市利润指标,之后再分红就不影响利润计算了。

由此也可看出,发行人的真实利润可能捉襟见肘,因此要想尽一切办法提高利润。

6、货币资金无法覆盖分红,是否虚增利润空转

招股书显示,报告期内,发行人除了期初,其余年份账上货币资金均低于分红。具体请见下表。

从分红的现金来源看,主要依靠借款。以2020年为例,借款2000万,偿还700万元债务,分红1763万元。其他年份也有类似情况。

分红的合理性因此大打折扣,进而对利润的真实性也存疑。具体请见下表。

7、历史被否记录如前车之鉴

早在2020年7月,还在新三板的发行人,就曾申请创业板上市,但因核心高管薪酬过低等人为调节利润手段而成为当年第2家被否企业。

当时发行人申报的高管薪酬还要离谱,比如董事长柯伯成年薪仅有6.42万元,董秘兼财务总监张五星年薪为6.23万元。

而当年共有10余家新三板企业成功实现转板上市,成功率超过80%。

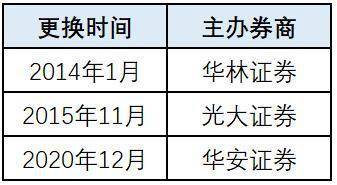

8、频繁变更主办券商

此外,发行人还频繁更换多家主办券商,未知是主办券商不能提供发行人满意的服务,还是发行人触碰到主办券商的风控红线?

就如同企业频繁变更审计的会计师事务所,也会带来令投资者不安的信号。具体请见下表。

三、从生产不稳定的供应商安庆亿成处,以低于市场价较多采购主要原材料

根据申报文件,发行人主要原材料偏三甲苯的供应商安庆亿成,在2016年投产2万吨生产线,但直至2019年生产也不稳定。同年年底,安庆亿成因为流动资金困难,遂与发行人达成战略合作意向,承诺以低于市场价200-300元/吨的优惠价向发行人销售偏三甲苯,以换取发行人2000万元的预付款。次年发行人业绩非常巧合地出现营收和净利暴增,正好赶上了上市的牛尾。

监管部门对此提出了下述主要质疑:

(1)在生产所需的主要原材料偏三甲苯市场供应充足的情况下,选择存在资金风险且历史上生产不稳定的安庆亿达作为主要供应商的原因及合理性

(2)2000万元预付款产生的商业利益与低价销售偏三甲苯是否存在对等性,是否具有商业合理性。

(3)发行人采购安庆亿成偏三甲苯的公允性,是否存在利用安庆亿成调节利润

(4)双方是否存在关联关系或特殊利益

上述质疑一针见血地揭示出:发行人有可能利用对安庆亿成的资金支持,来换取对方对发行人上市的支持。

四、其他问题

1、目前的盈利增长依赖低油价红利,难以持续

退一万步说,即使发行人2020年3540万元净利润是真实的,这可能也是昙花一现,未来难以持续。

发行人的主要原料来自于上游石化行业,成本主要受原油价格影响。

国际油价自2020年3月5日开始跌至新低后,当年剩余9个月时间内基本低于45美元/桶。发行人当年能够享受降本红利,也主要受益于当年油价低迷。具体请见下图。

显然油价不可能长久处于低位,尤其是按目前国际形势。随着原油价格不断上涨,发行人利润也会被不断侵蚀,预计难以持续获得2020年的利润水平。

2、核心产品过于单一且占比过高

此外,发行人的核心产品过于单一,目前仅有偏苯三酸酐,占比却超过99%,产品结构风险较大。

发行人面临上游石化企业的后向一体化扩产到偏苯三酸酐的风险,随着行业内产能的不断增加,发行人产品的销量和毛利都将面临下行风险。

3、采购供应商高度集中,发行人对其存在严重依赖

招股书显示,发行人的采购供应商高度集中,发行人对其存在严重依赖,而且集中度还在持续加大。

由于发行人的市场地位偏弱,不仅在议价能力上不占优势,未来遇到上游市场波动还可能首当其冲。具体请见下表。

综合上述所有分析,发行人只要2020年净利润低于2500万元,就不符合上市标准;然而发行人的营收和利润也恰恰在2020年突然爆发性上涨,奇迹般地抓住了牛尾,却与大量其他客观依据矛盾,这显然不能被监管部门接受。虚增和调整硬凑出的利润,也恰恰一直是发行人最大的核心问题。

所以发行人再次因为粉饰利润,像两年前申请创业板上市那样折戟沉沙,实属意料之中。