来源:财通社

作者:何剑岭

近年房地产市场较为低迷,也让相关产业链上的公司比较难受。

9月12日,深交所官网信息显示,洲宇设计集团股份有限公司在主板的IPO申请,更新了招股说明书。

拟融资8.21亿元

深交所信息显示,洲宇设计由中信证券保荐,2023年3月1日IPO申请被受理。交易所已于3月21日发出第1轮审核问询函,公司及保荐机构目前尚未回复。

值得注意的是,洲宇设计近年的业绩呈下行趋势,一方面销售费率远高于同行,另一方面研发费率却远低于同行。更麻烦的是,洲宇设计的大客户——几大房地产公司有无法近期回款、可能以房低款,同时与恒大的诉讼也让公司很头痛。

归母净利润逐年下降

招股书显示,洲宇设计专注于建筑设计及其延伸业务,以通用建筑设计、BIM设计及产业化、综合设计咨询三大板块为核心业务,为城市发展提供全方位的设计解决方案,是国内少数率先实现全国化布局、多产业延伸的综合性设计企业之一。公司日常经营的主要采购内容包括设计服务采购、模型图文制作、装饰装修服务、长期资产采购、房屋租赁等。

归母净利润逐年下降

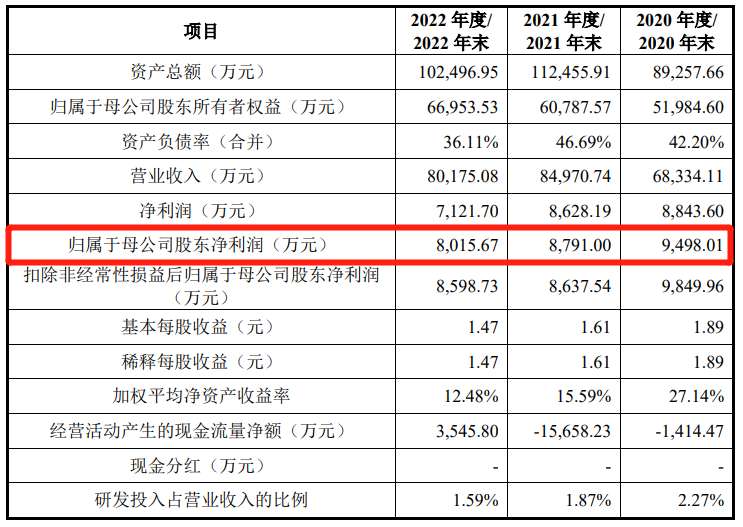

从财务数据来看,公司报告期内的归母净利润呈逐年下降态势,2021年同比下降8%,2022年同比再度下降近9%。

主要投向设计服务网络建设项目

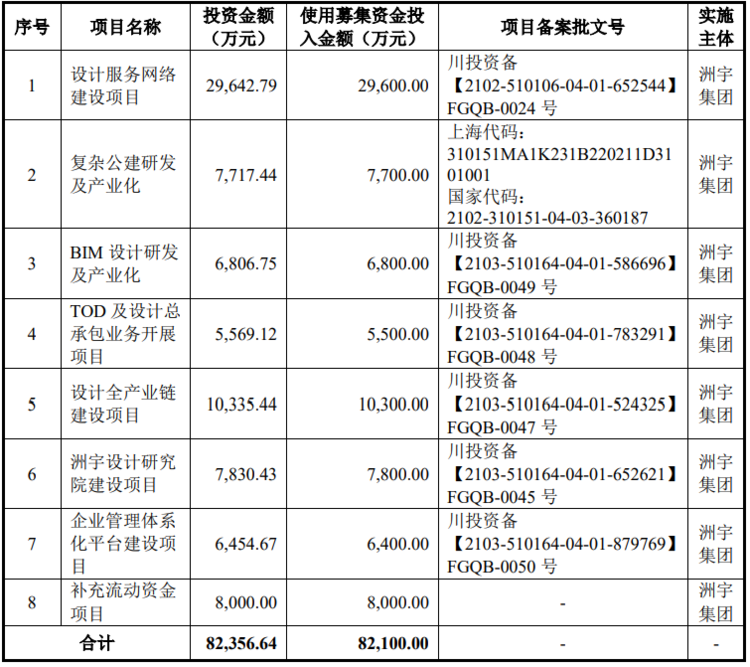

此次IPO,洲宇设计拟募资8.21亿元,主要投向设计服务网络建设项目。

销售费高、研发费低

值得注意的是,与同行可比公司相比,洲宇设计呈现毛利率较高、销售费率较高、研发费率较低的现象。

毛利率超过行业均值

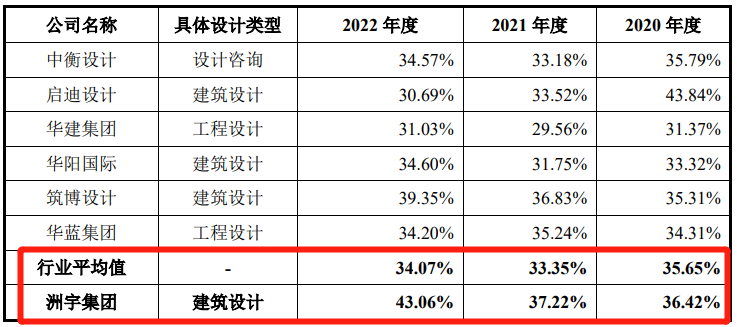

招股书显示,无论是建筑设计、工程设计还是设计咨询,洲宇设计近年来都领先同行,2022年更是将差距大大拉开。

公司表示,这是因为近年来BIM(建筑信息模型)设计及产业化收入占比持续上升、人员配置效率提升的结果。

销售费率远高于行业均值

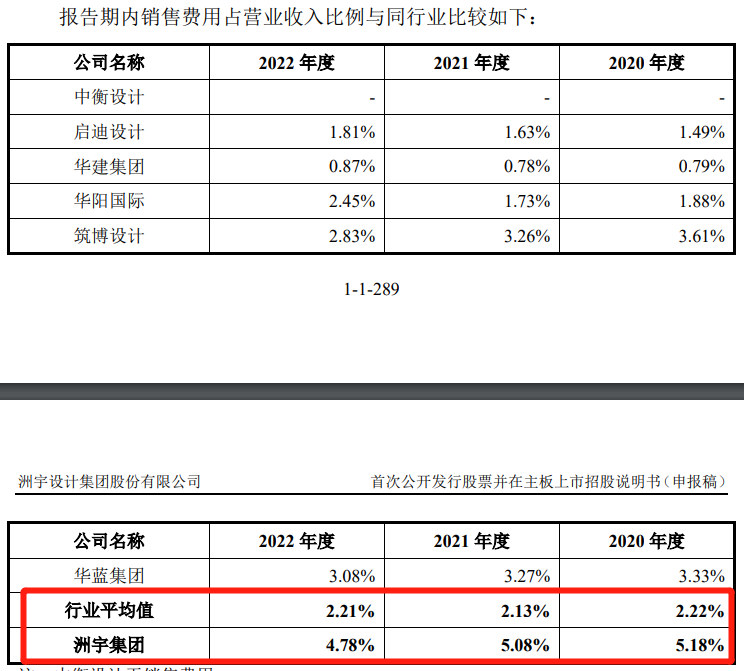

不过,从销售费率来看,洲宇设计与同行的差距更大,近年来一直是可比公司的2倍以上。

公司解释称,这是因为公司处于业务及人员扩张阶段,业绩尚未充分释放,加之全国性布局的战略,宣传费、职工薪酬、业务招待费提升所致。

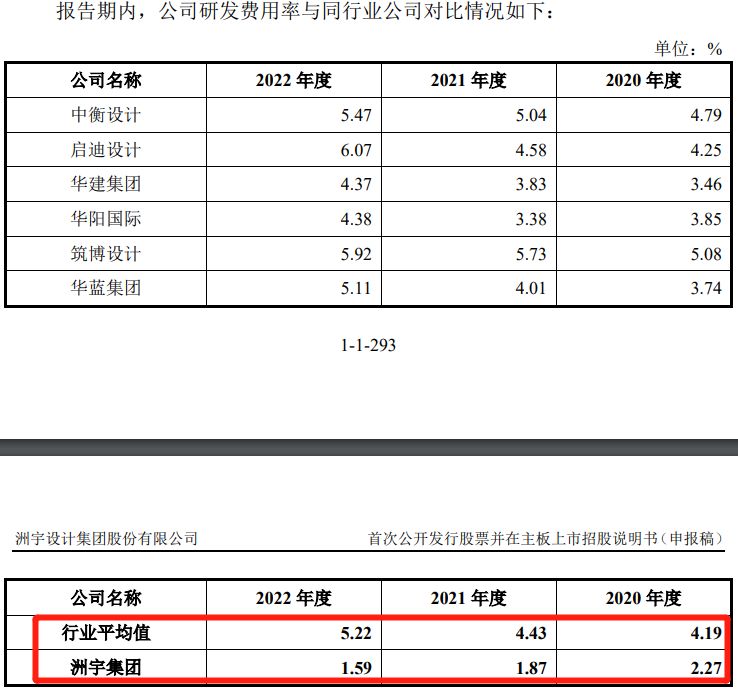

研发费率远低于行业均值

同时,在研发费率上面,洲宇设计也是远远落后于同行。2022年的研发费率不到1.6%,而行业均值高达5.22%,两者差距更加大。

对于一家搞建筑设计为主的公司,也属于典型的智力与技术密集型行业,这样的结果显然有点拿不出手。

公司表示,将持续进行一定规模的研发投入,提升技术服务能力。

“以房抵款”存风险 和恒大打官司

值得注意的是,部分房地产企业经营不善,也让洲宇设计这个产业链上游企业非常郁闷。

招股书中,洲宇设计表示:“2021 年以来陆续有一些房地产企业的经营情况出现下滑,其对上游供应商的款项支付受到一定的影响”。

同时,招股书显示,公司截止2020年末、2021年末及2022年末,应收票据余额分别为 14,366.23 万元 、10,702.71万元及2,306.71万元,坏账准备金额分别为800.21万元、1,564.43万元及386.88万元;截止2020年末、2021年末及2022年末,应收账款余额分别为20,408.85万元、34,269.18万元及31,219.01万元,坏账准备金额分别为2,345.71万元、4,901.47万元及7,151.45万元。

在洲宇设计公布的报告期内前五大客户中,出现了融创、蓝光、绿地这几家负面新闻较多的房地产企业。

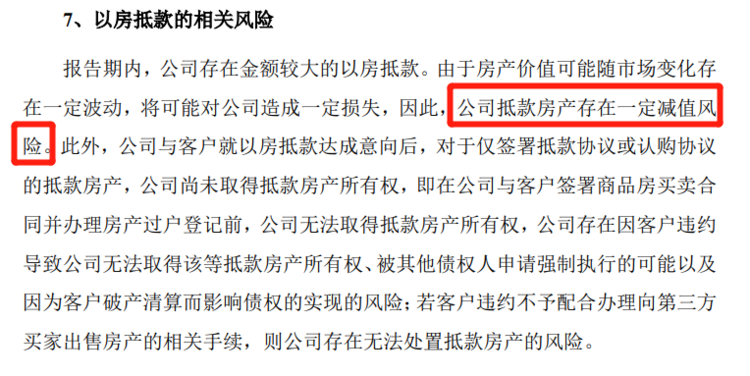

以房抵款风险

对此,洲宇设计也提示了客户“以房抵款”的风险。同时还指出,“以房抵款”有两种方式:一是与客户签订抵款协议同意客户自身开发或其他集团关联企业开发的房产直接抵偿设计服务款;二是客户支付设计服务款项给公司,与此相应,公司按照约定相应购买客户自身开发或其他集团关联企业开发的房产。

同时,在招股书“重大诉讼或仲裁”部分中,也显示洲宇设计被恒大“坑”惨了。

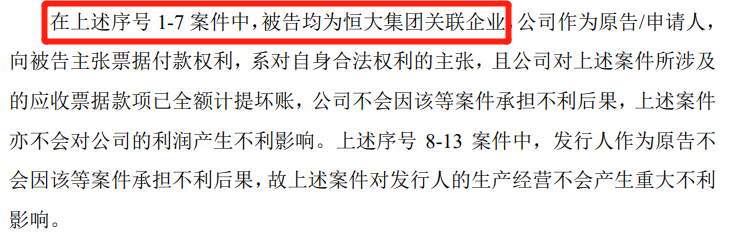

招股书显示,截至2023年6月末,洲宇设计尚未了结、涉及金额100万元以上的诉讼案件共有13宗,均为公司作为原告的诉讼/仲裁案件,案由有二:票据付款请求权纠纷和设计合同纠纷。

7起诉讼与恒大有关

其中,有7起诉讼的被告均为恒大集团关联企业,案由均是票据付款请求权纠纷。洲宇设计作为原告/申请人,向被告主张票据付款权利,并已计提全额坏账。

可以注意了,这7起诉讼的被告,有2个是房地产企业,其中之一是恒大地产集团成都有限公司。另5个被告,有3个是昆明一家旅游开发公司,另2个是云南一家房地产公司。

从涉诉金额来看,这7起诉讼的总金额超过1100万元。另外,招股书显示,上述被告中,除了恒大地产集团成都有限公司的案件尚处于执行阶段外,另外3名被告均已无财产可供执行。