来源 | 野马财经

《我不是药神》这部电影,相信不少人都看过,通过这部电影仿制药进入了大众视野。除了引起群众对"药侠事件"的激烈讨论外,还延伸到了危重病患们对国内治病难、买药难等相关问题的共鸣。

来源:电影截图

而对于药企来说,“难”既是挑战,也是机会。

在疫情影响持续的背景下,医疗健康行业在全球范围内已然成为炙手可热的赛道,大量资本纷纷循声而来。据数据公司Refinitiv统计显示,扣除部分借壳上市的公司,去年全球医疗健康行业IPO有332宗,占全部IPO数量的15.8%,仅次于科技行业。

随着国内外医疗健康企业融资进程的不断加速,不少机构都预判,2022年,生物医药仍将是投资的重点领域之一。但在集采之下,药企的日子过得并不容易,尤其是还在“吃老本”的仿制药企业。

因此,为了寻找新的“春天”,不少仿制药企业开始寻求资本市场的怀抱。

近日,主营抗焦虑仿制药的科瑞德,就大额市场推广费、毛利率、研发费用率高于同行业等问题回复了证监会的二轮问询并更新了《招股书》。

来源:科瑞德官网

独家仿制药撑起业绩“半边天”

93%毛利率引问询

科瑞德是一家以研发中枢神经系统疾病用药为特色的医药企业,公司共拥有18个围绕中枢神经系统疾病的主要在研项目,包括7种改良型新药和11种高端仿制药,涵盖焦虑障碍、癫痫症、肌松镇痛、阿尔茨海默症等领域。

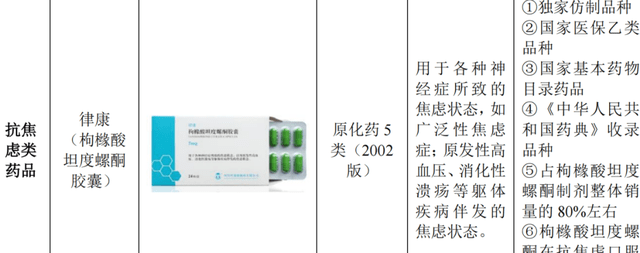

成立22年以来,目前仅靠3款仿制药支撑主要收入来源,分别是抗焦虑的枸橼酸坦度螺酮胶囊、治疗癫痫注射用丙戊酸钠及治疗肌肉退化的盐酸替扎尼定片。2019-今年上半年期间,科瑞德营收分别为5亿元、5.6亿元、6.9亿元以及4.3亿元。同期,至少有96%以上的收入都来自上述三款仿制药。其中,抗焦虑的枸橼酸坦度螺酮胶囊为公司收入的“大头”,今年上半年该药品收入为2.1亿元,占总收入的49.68%。

来源:《招股书》

值得一提的是,靠“仿制为生”的科瑞德,卖得比“原版”还好。以科瑞德独家仿制的枸橼酸坦度螺酮胶囊——律康为例,目前有多家仿制厂商提交该药物的上市申请,但都暂未获批。律康去年全年的市场份额占70%以上,而原研药日本住友制药生产的希德其市场份额则在20%左右,若按米内网统一调研的销售价格来计算,原研药希德一年卖1亿+,科瑞德的律康能卖4亿+,销售额是其三倍。由此看来,掌握律康独家仿制权的科瑞德在我国抗焦虑口服化学药市场有着不可撼动的地位。

此外,科瑞德还拿下了国内唯一一款短效肌松药——米库氯铵的独家仿制权,去年4月该药品取得生产批文并在国内上市,其主要应用于麻醉科,具有起效迅速、作用可靠等优点,尤其适合儿童、老年人等特殊人群使用。“再次”取得独家仿制权,也意味着科瑞德的核心竞争力进一步得到提升。

不过,仿制药企普遍有个共同特征,那就是毛利率较高。

有业内人士认为,仿制药企躺在高毛利时代的温床里已经很久了,这些企业用接近创新药的毛利率赚了不少。

科瑞德也不例外。2019—今年上半年期间,公司主营业务毛利率分别为92.72%、93.01%、93.13%和93.15%,且高于84%-90%的行业水平。

来源:《招股书》

就毛利率高于行业现状、以及是否对部分经销商有销售差价等问题,证监会也对其进行了多次问询。此次科瑞德回复表示:主要因为公司三大核心产品对应细分领域的竞争激烈程度相对较低,并且市场占有率较高。

并且,区别于外购原料药模式,公司子公司泸州科瑞德负责原料药的研发、生产和销售,科瑞德能够从源头上保障原料药的供应链稳定,成本优势极高。

“卖药难题”如何破:

每天拿出38万开会?

除了高毛利之外,药企还有一个避不开的问题就是高额的市场推广费背后是否存在销售返点等情况,上一个面临类似问题的倍特药业已主动放弃IPO之路,科瑞德则选择继续迎难而上。

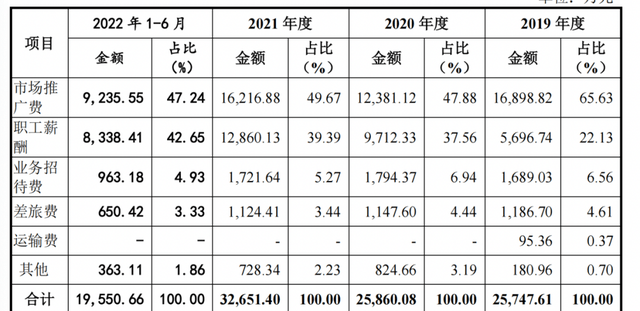

报告期内,科瑞德的销售费用大幅超净利润。其销售费用分别为2.57亿元、2.58亿元、3.26亿元以及1.95亿元。而同期公司净利润仅为0.8亿元、1.1亿元、1.3亿元以及1.1亿元,其销售费用基本是净利润的2到3倍左右。并且,同期公司销售费用率为44%—50%,均高于同行业39%—47%的平均水平。

来源:《招股书》

在这些大额的销售费用中,占大头的“依旧”是市场推广费。今年上半年,科瑞德近一半的销售费用都拿去做市场推广了,其占比为47.24%。

在2019—今年上半年期间,科瑞德的市场推广费分别为1.67亿元、1.23亿元、1.62亿元以及0.92亿元。拿这组数据和公司净利润来对比的话,我们发现科瑞德赚的钱,都不够公司做市场推广的。

对此,广科咨询的沈萌认为,自研药和仿制药两者的差异在于前者投入资源做研发,后者仿制其他成熟药物,两者在研发投入方面有非常明显的差别,因此造就了不一样的商业模式。仿制药企业没有对药品的研发专利,且售价远低于被仿制的原研药,公司必然会将更多资源投放到营销推广上,和一些模仿知名品牌的本土消费品是一个“套路”。

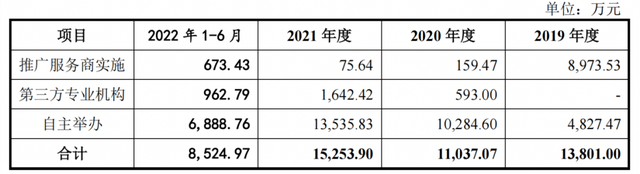

值得一提的是,在“巨额”的市场推广费中,学术推广活动费占了大头。而科瑞德的学术推广分为三种形式,一种是公司自主推广,另一种是代理商推广,还有则是交给第三方专业机构推广。

来源:《招股书》

在2019 年7月开始,科瑞德逐步终止与代理商的合作,转由公司自建的推广团队接手。不过,在公司自主进行推广后,相应的学术推广费反而涨得更快了。

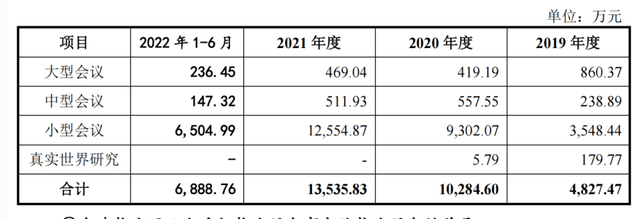

2019—今年上半年期间,公司自主举办的推广活动费用分别为,4827.47万元、10284.6万元、13535.83万元以及6888.76万元,呈逐年递增趋势。那么,这些“逐年递增”的推广活动费用都花在了哪里呢?花在了推广产品的大中小型会议上,其中以密集的小型会议为主。

来源:《招股书》

就拿今年上半年来说,光是公司自主举办的小型推广会议就花了6504.99万元,平均下来一天开小型会议就要花36万+,而算上整个上半年全部的自主推广会议,每天至少要花38万+。

从会议场次来看,仅仅半年科瑞德全部线上、线下会议加起来有9300+场,也就是说平均每天至少要开50场推广会。

来源:企业宣传片截图

科瑞德的会议大部分以线下为主,即使在2020年疫情反复无常的时候。在2019—2021年期间,公司线下会议场次分别为,8391次、16103次以及18476次。不过,在《招股书》中科瑞德没有对会议成果进行详细的披露,仅对召开地区、场次等数据进行了补充披露。

4年仅新增一项发明专利

研发费用率高

业内人士指出,未来在常态化的集采加持下,仿制药企的利润都将受到一定影响。

我们可以把集采理解为一场大型药品的“团购”,在明确采购量后,通过企业间的市场化竞价,实现以量换价,以此来降低采购药品价格,更利民生的同时,也对药企的创新提出了更高的要求。

截至目前,科瑞德主营产品中的盐酸替扎尼定片在 2021年12月已经通过了一致性评价,而其他两项主营产品还没有通过。

而这种情况的出现则为竞争厂商提供了机会,一旦竞争厂商通过了采集的申请,会直接影响公司相关药品的业绩。基于此背景,公司的研发力就显得尤为重要。

不过,目前来看科瑞德的研发能力仍有待提高。2019年—今年上半年期间,公司的研发费用分别为0.72亿元、0.78亿元、1.1亿元以及0.51亿元。从金额来看,虽然逐年增多,但是从公司期间费用占比来看,则是从2019年的14.06%下降到了11.77%。

此外,科瑞德还因研发人员的管理费用呈逐年上升趋势,并且高于同行业的研发费用率、以及研发费用资本化等问题被证监会问询。

2021年,科瑞德研发费用率为27.75%,高于同期同行业的14.73%。此次公司回复问询表示,之所以研发费用率高于同行业是因为公司对研发团队建设正在逐年扩大,导致支出的研发工资成本变多。

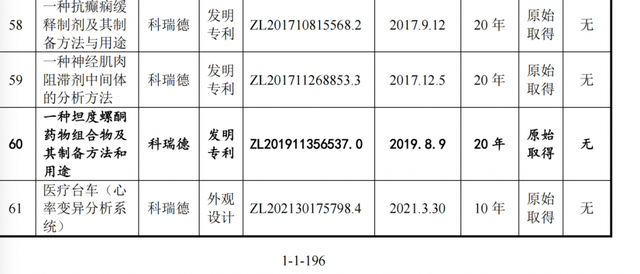

不过,研发团队的扩充并没有加大科瑞德“科技创新力”。截至目前在公司60项发明专利中,大部分都是2017年之前申请的。在2017年——2021年4年的时间里,科瑞德只有一项新增发明专利。

来源:《招股书》

科瑞德的上市之路还在进行中,最后能否成功进入资本市场,拿到7.45亿元的“启动资金”,让一切交给时间。

你了解仿制药吗?看好这一行业吗?留言聊聊吧!