周末照理看了证监会网站预披露的公司,发现有3家,对时尚产业兴趣不大,而黎叔的灿星你懂的,所以选择了中间的那个楚天龙。

看了第一遍,觉得有点意思,这还是一家红筹公司回归的故事呢,而且里面是温州一家人各种表哥表弟一起的发家故事,看了第二遍,觉得有点不的对头,这家公司的主业是为银行和社保等国企制卡,但这公司营销费中的业务招待费有1770万,管理费用中的业务招待费也有502万,国企都有非常明确的各种廉洁规定,楚天龙这IPO说明书不是举报信吗?

再读一遍,这家公司的大股东明确(JB)自己就是一个投资平台,而且和上市之后减持不同,温州一家人这次申报之前就从康佳等公司套现差不多10多亿,其他所有股东也明确是套现而来,证监会这要是过了岂不是要成就一家温州人,害死一帮小韭菜?

证监会周末预披露3家公司

客户主要是国企银行和社保

客户主要是国企银行和社保

吃喝玩乐招待费超2200万

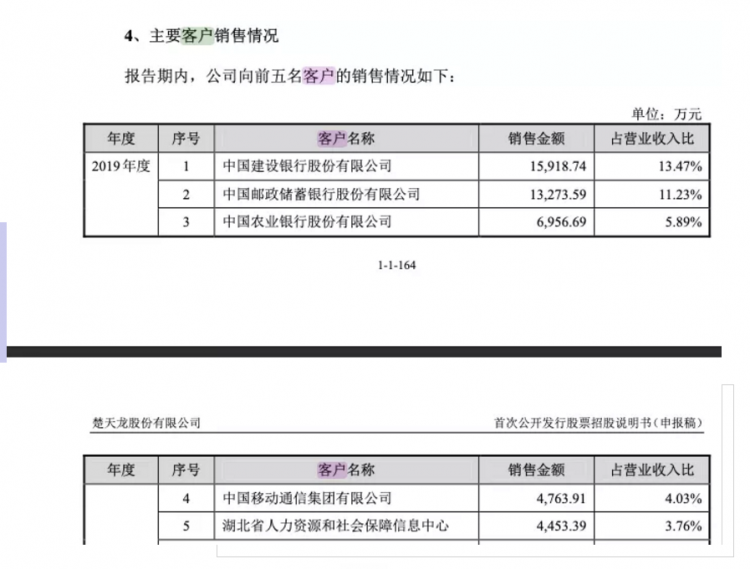

IPO说明书显示,公司的主要客户是中国工商银行等国有银行业绩湖北社保等30个的社保卡以及中国移动等三大运营商。

凌通社这几年也接触过这些国有巨头企业,在有关部门的强烈监督下,这些企业的廉洁自律方面做得都比较小心,加上说实话大家都不想多吃发胖。而所有项目都得进行公开招标,不过在楚天龙的IPO说明书中,清晰地躺着吃喝玩乐的招待费费用,其中2019年销售费用中的业务招待费1770万,管理费用中业务招待费502万。

凌通社心里想,这是对国企客户的的举报信吗?假如JW的同志对照楚天龙的业务招待费的发票清查一下谁吃喝玩乐了,呵呵,就好玩了!

1

银行和社保系统是主要客户

公司智能卡、智能终端和软件及服务产品均面向社保、金融、通信、交通、医疗、教育等领域客户。在金融领域,公司客户包括中国工商银行、中国农业银行、中国银行、中国建设银行、中国邮政储蓄银行等;在社保领域,公司为包括广东、河南、山东、湖北在内的30个省、自治区和直辖市的社保机构提供社保卡的制卡及(或)个人化服务;在通信领域,公司产品已覆盖中国移动、中国联通和中国电信等电信运营商。

2

主要客户是银行

三)客户集中的风险目前公司客户主要为中国工商银行、中国农业银行、中国银行、中国建设银行、中国邮政储蓄银行等金融机构,中国移动、中国联通等电信运营商及各地社保主管机构。公司对重要客户有一定的依赖性,2017年度、2018年度和2019年度,公司对前五名客户的销售收入占当期营业收入的56.15%、44.74%和38.38%。尽管公司在日常经营中严格遵守与客户签署的合同中的各项约定、恪守行业质量规范、始终为客户提供高质量的智能卡产品及服务,但如果未来公司客户业务发展导致对智能卡类产品需求减少,或者公司未能根据客户需求更新产品及服务,可能会导致公司与部分客户合作关系发生变化,对公司的生产经营产生一定风险。因此,公司面临客户集中的风险。

3

3

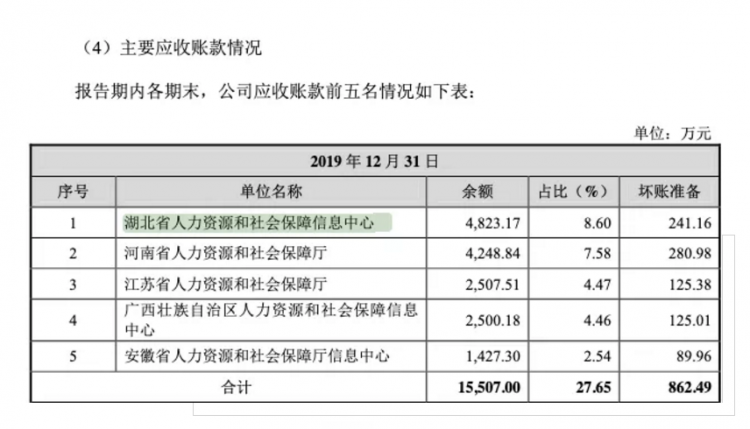

社保是欠款大户

4

应收款5.26亿 占总资产的35%

楚天龙的合并报表看起来非常好,数据显示2019年年底,其有银行存款3.85亿,理财产品1.1亿,应收款5.26亿。

应收款5.26亿,占总资产的35%,也就是说银行社保等都是先干活后付钱的主。而从应收款前五名的数据看,这些欠款可能都是全国社保系统的欠款为大头。2019年年底湖北社保、河南社保等5个省的社保总欠款1.55亿,但第五名的欠款才1427万,所以真不知道5.26亿是哪些社保和银行欠款的。

还有意思的,有银行存款和理财产品一共4.95亿现金可以动用,楚天龙却还借了3000万的流动资金(而2018年和2017年更借了9000万和1.7亿)。

加上应收款,楚天龙有10亿的资金,然后编了3个项目要到A股要8.5亿,凌通社也是服气,不知道客官你服气不。

5

销售费用:业务招待费1770万

6

管理费用:业务招待费502万

温州一家人的财技

温州一家人的财技

有一部叫做温州一家人的电视剧很出名,而楚天龙的历史正是温州一家人的财技的翻版。如果说电视剧是说的温州人以前靠纽扣鸡毛换草纸踏踏实实的成功,你们这里的温州一家人靠的是早鸟敏感的财技。

尤其是里面还有这样的骚操作作为其中读书最少的1951年出生的苏尔在也就是最大股东的老公的哥哥此前一直是公司的董事长和法人代表。

1

实际控制人一家人的关系

说实话,凌通社弄了半天,还是没特别弄清楚这一家实际控制人之间的关系,只知道现在的总经理1990年出生的苏晨的母亲陈丽英是最大的股东,而1972年的毛芳祥是苏的表哥。此外,IPO说明书中各种关联公司的还有各种七姑八婆的关系凌通社也懒得去整理了,总之,控制这个公司的是一家人。

2

身份证号码显示他们是温州一家人

根据身份证号码,实际控制人虽然公司在广东,基地在湖北,资本在河南,并且在北京等各地有各种公司,但他们是地道的温州平阳县人。

3

3

资本的骚操作:未上市就套现10多亿

看了很多的上市公司的财技,凌通社觉得温州人最会玩!首先,楚天龙从成立开始就是一个资本玩物,目的非常清楚,就是上市套现。所以作为资本套现的要点,就是第一要有风口,而2002年成立的时候,智能卡肯定是一个风口。

整个资本运作分成四个阶段。

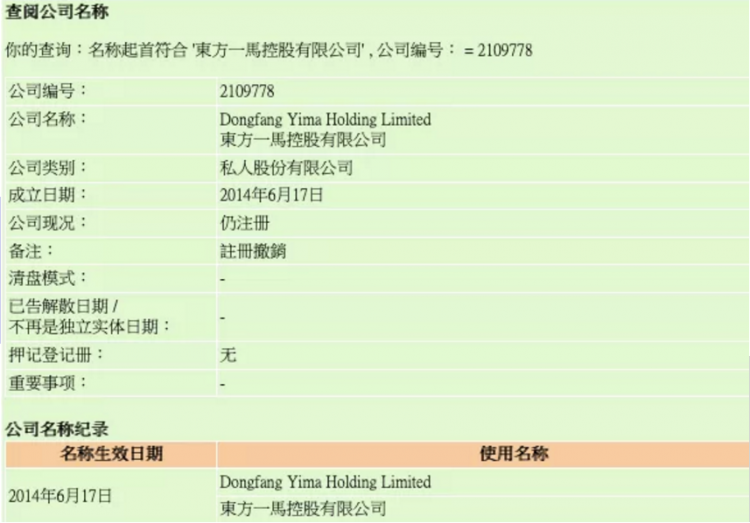

第一步香港开

开始的时候,公司定的目标是香港红筹上市,因此,这家人在广东成立了中港合资公司,到2015年,香港公司东方一马成为100%控股,到2016年,注册资本从1000万变成3.5亿,因为公司是在香港,没办法知道资本的真实交易,总之楚天龙通过香港完成了资本的发酵粉。香港公司查询的资料显示,东方一马成立于2014年6月17日。

第二步回归

第二步回归

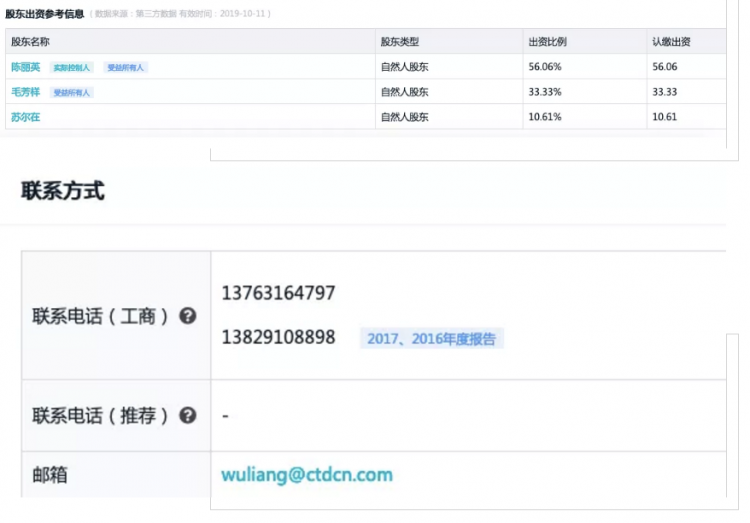

红筹上市估计遇到了困难。楚天龙开始策划内地市场和资本的发酵。2016年10月,香港东方一马完成了历史使命,股权转让给郑州翔虹湾,而郑州翔虹湾就是这家温州人自己在内地的资本运作平台。从工商资料留下的ctdcn.com的邮件后缀看,当时其实很多人都是楚天龙的同一拨人。

第三步去郑州

郑州翔虹湾又把其中40%股份转让给郑州东方一马,郑州东方一马也是温州一家人自己的公司。而这时候1990年出生的苏晨(当时24岁)成为郑州翔虹湾管理郑州东方一马这家合伙企业的委托代表。至此,温州一家人把一家广东起步的公司从香港红筹成功洗澡成为一家在郑州注册的资本平台。

第四步,温州一家人开始套现之旅

第四步,温州一家人开始套现之旅

温州一家人开始选择通过股权转让的方式套现。凌通社看过无数的IPO公司资料,大部分公司在上市之前都不会套现,而是通过增资的方式尽量不稀释自己的股份。但温州一家人的操作显然出乎意料。

2017年7月开始,郑州东方一马将股权转让给康佳集团和鹏汇浩达,转让后郑州翔虹湾持股60%,康佳集团持股24%,郑州东方一马持股14.78%,鹏汇浩达持股1.22%。之后,通过基本一样的方式,温州一家人又引进了兴港融创等股东。

多次的转让之后,IPO之前,温州一家人通过郑州翔虹湾和郑州东方一马继续拥有绝对控股权,康佳集团成为二股东。

4

康佳花了5.85亿

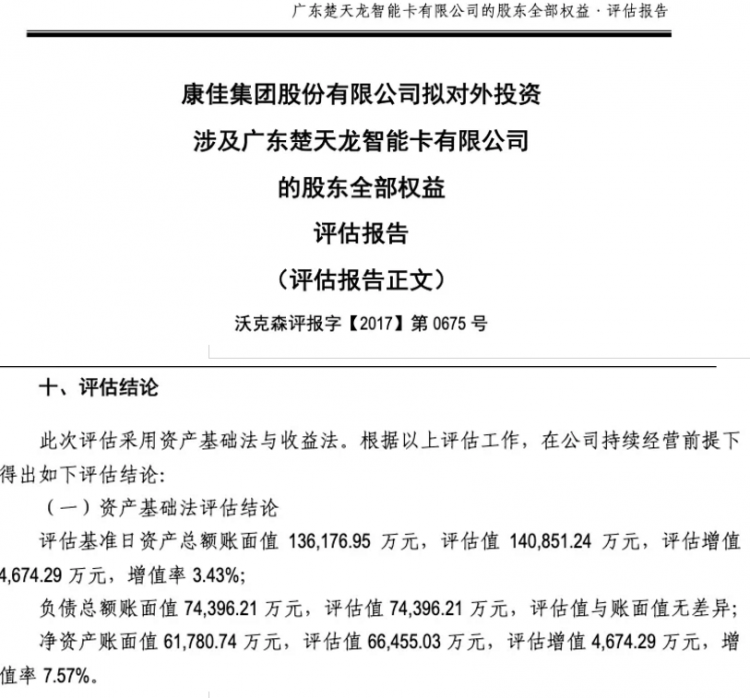

楚天龙IPO说明书只透露了康佳等在2017年开始的股权转让的数量,只是表示转让价格是每股7元,而根据康佳集团的公告,“根据公司产业发展需要,本公司决定出资5.88亿元受让广东楚天龙智能卡有限公司(以下简称:“楚天龙公司”)原股东持有的楚天龙公司24%的股权。",

根据公开的评估报告,当时康佳以比净资产增值率302.37%的价格,也就是每股7元钱,5.85亿现金获得了8400万股。而股价楚天龙IPO的数据,康佳集团现在楚天龙的真正的资金只有8400万到位的注册资金。其他收益已经交给温州一家人了。

因为康佳之后的股东转让价格基本一致,粗略计算,在楚天龙上市之前,温州一家人通过转让40%股权,获得了差不多10亿的套现收益。

当时,康佳集团和楚天龙签订了对赌协议。内容包括了利润以及上市等的约定。从业务看,康佳纯粹是一笔投资,当时引进康佳作为股东的目的除了当时的套现,楚天龙或许更大的期望就是利用康佳的名气博A股上市成功。问题是,无论是温州一家人,还是康佳集团,包括后面引进的资金,都是一个目的,套现!

公司的总资产规模几无增加 套现走人为主

从公司的发展看,这家公司从康佳入股之后三年几乎没增加!康佳入股时候评估是14亿,现在还是14.9亿。所以,不管是谁,在这已经不是主流的卡制造市场中,大家唯一的想法就是套现走人,或许这是康佳A股一段时间内涨了的原因。如果上市成功,康佳减持就有可能获得比较好的投资收益!只是如果不成功呢?建议发审委委员要求披露一下对赌的细节。

看看90后苏总的签名不错