来源 | 野马财经

发不起工资、交不起税、还不起债,存货里的人参却是越养越多,多到需要64年才能卖完……眼下,“东北参王”紫鑫药业(002118.SZ)正受到多方质疑,就在此前的问题尚未厘清之时,公司又收到了证监会的《立案告知书》。

根据公告,因涉嫌信息披露违法违规,证监会已决定对紫鑫药业和公司原实控人郭春生立案。

值得一提的是,郭春生有过“前科”。作为创始人,他曾带领原本主营四妙丸、活血通脉片的紫鑫药业一头扎进人参业务,并迅速创造了“惊人”业绩。然而后期经证监会调查,2010年紫鑫药业曾隐瞒大量关联交易,最终案件以信披违规收尾,公司也受到了行政处罚。

2012年,郭春生因病辞任董事长,但其在上市公司的实控人身份,直至2021年才发生变化。期间,紫鑫药业的违规操作多次被监管点名。对此,紫鑫药业董秘表示,收到的立案通知书中,并没有信披违规时间的具体信息,自己也是2019年才来,后续进展需等待调查结果。

紫鑫药业的业绩背后,还有多少隐秘的角落?

欠债、欠薪、欠税:紫鑫药业陷债务泥沼

“鉴于公司目前因债务问题面临严重的经营困难和生存危机,依靠公司企业自身经营已无法摆脱困境。”三季报中紫鑫药业的表达,充分说明了公司目前的窘境。

从业绩上来看,紫鑫药业2022年前三季度营收仅为5679.49万元,同比下降64.29%;净亏损则高达5.61亿元,同比增长64.71%。如果算上2020年和2021年,则公司近三年累计净亏损超22.65亿元。

作为对比,紫鑫药业自2007年上市,至2020年首亏之间,累计净利润和为15.54亿元。

业绩下跌的同时,紫鑫药业的债务情况正逐渐恶化。至2022年三季度末,公司的资产负债率升至79.23%,负债总额达83.82亿元,均为历史最高。

而有关紫鑫药业债务的具体结构,公司在不同时间点给出了多个数据。

如截至2022年底,紫鑫药业逾期债务金额共计45.90亿元,占最近一期经审计净资产的166.66%。这部分债务主要来源于银行和信托的借款,且只是本金,并未将利息、违约金等计算在内。

此外,半年报披露,截至2022年8月27日,公司需在一年内偿付的银行贷款达49.51亿元。由此可见,紫鑫药业的债务结构以短债为主,有不小的兑付压力。

除了欠银行和信托钱,截至2022年上半年,紫鑫药业还累计欠付员工薪酬6800.41万元、欠付各种税金7789.31万元。

目前,债务逾期的连锁反应已经开始发酵。

截至2022年11月26日,紫鑫药业及控股子公司累计诉讼、仲裁涉案金额合计约15.54亿元,均为被诉案件,且超半数为金融借款合同纠纷。

由于还不上债,紫鑫药业及相关债务主体子公司草还丹药业、紫鑫般若药业、紫鑫禺拙药业已被法院列为失信被执行人。公司股东部分股份、多项专利权以及子公司名下不动产等也已被公开拍卖。

紫鑫药业的控股股东康平投资,股份早已被悉数质押、冻结。2021年年初至今,其持股比例自35.65%骤降至7.69%,其中最近一次减持,便是用5.47%的股权抵给工行柳河支行偿债。

2022年11月24日,紫鑫药业还被吉林特伊堂公司申请破产重整。根据相关规定,如果法院正式受理重整申请,则紫鑫药业将被实施退市风险警示;若重整失败,公司股票面临终止上市的风险。

1月6日,紫鑫药业股价报收2.28元/股,较历史最高已跌去超85%,市值仅剩29亿元。

76亿元人参,能变现的有多少?

巨额债务压顶,很多公司都会通过变卖家产来回笼资金,紫鑫药业也不例外。

不过,从其变卖专利权的情况来看,多则数百万,少则只有2万出头,大多数集中在几十万的区间;而子公司的不动产虽然价值更高,但数量也更有限,且这类资产与评估价相比基本都是折价出售,相较庞大的债务而言是杯水车薪。

那么,公司价值76亿元的人参存货是否有变现的可能?

一直以来,民间素有世界人参在中国,中国人参在东北的说法。东北独特的气候,为人参提供了适宜的生长环境,正是在这个背景下,2010年吉林省政府推出人参产业振兴规划,计划未来十年让人参产值翻十倍。而原本做中成药起家的紫鑫药业,也在搭上这股东风后,成为了省政府首批重点扶持的企业。

高调进军人参产业给紫鑫药业的业绩带来了立竿见影的变化。2010年,公司实现营收6.4亿元,同比增151%,净利润1.73亿元,同比增184%。2011年上半年,两项数据继续暴涨,同比增长幅度分别为226%、325%。

与此同时,紫鑫药业股价青云直上,自2010年7月开始一年多的时间里翻了3倍,期间公司成功高价增发,募资10亿元。

不过,紫鑫药业没能维持住这份“风光”。很快公司被质疑财务造假,并遭到证监会调查,股价也随即掉头向下,人参业务又急速缩减。

2016年,紫鑫药业业绩再度迎来爆发,人参业务重新开始活跃,毛利率直接从2015年的43.59%飙升至76.37%,2017年更是涨至89.33%。

也是自此开始,紫鑫药业存货数值的增长愈发离奇,2015年尚为20.83亿元,2017年已是48.33亿元,2018年61.09亿元,至2022年上半年是76.1亿元。

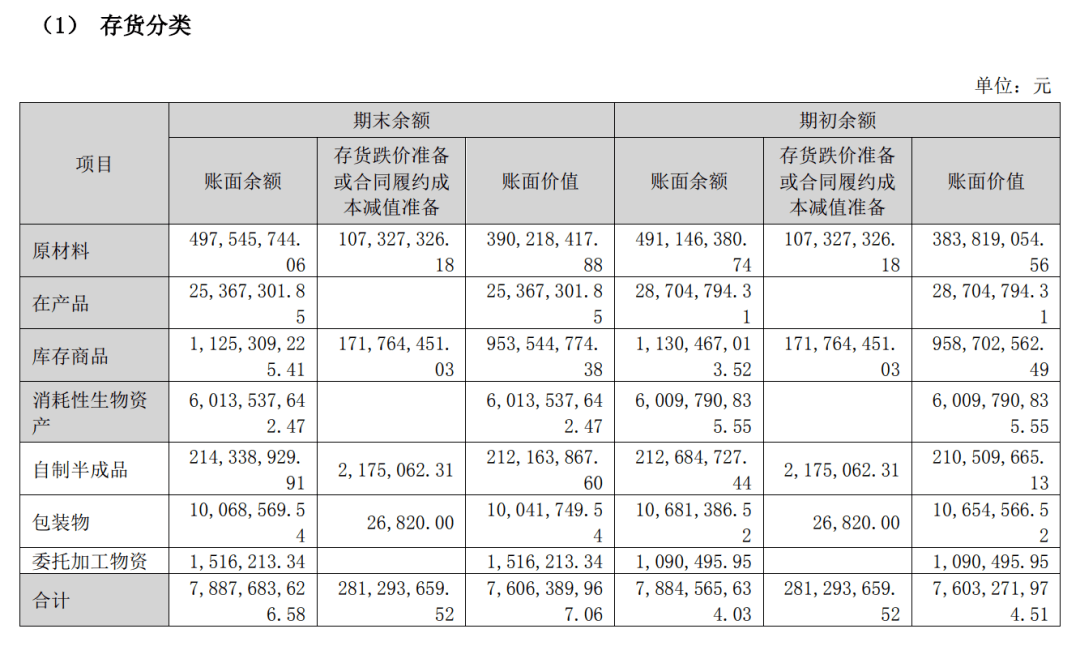

从存货的构成来看,大部分都是“消耗性生物资产”,按公司的说法,即为人参种苗、林下参等。2022年上半年,消耗性生物资产账面价值60.13亿元,占存货总价值的近80%。

来源:紫鑫药业公告

值得一提的是,2018年-2021年,紫鑫药业的存货周转天数分别为4225.35天、11464.97天、20000天、23684.21天,远超同行业其他公司。换言之,2021年的存货要到2085年才能卖完。

事实上,对于这些数据,深交所也曾发函质疑其合理性。而紫鑫药业则表示,存货占比高、周转时间上升是公司战略储备稀缺人参(园参)干品及林下参导致,该战略既是为推动人参产业发展,也是为将来生产人参精深加工产品储备优质原材料。

此外,紫鑫药业董秘称,存货中大部分的林下参还处于养殖的阶段。再加上疫情下人参产品销售、出口基本停滞,在一定程度上解释了存货和周转天数高的原因。

而且紫鑫药业也利用人参置换了一些资产。半年报提到,公司12.13亿元质押借款的质押物中,就包含存货人参(干品)2332.78吨、林下参22821支;增资入股华诺农业公司的交易,用的也是约13.5亿元林下参资产。

但仍有不少业内人士质疑紫鑫药业储备人参的真实价值。毕竟曾引发A股医药行业最大财务造假丑闻的康美药业,存货中就曾包含大量林下参。去年8月上交所下发的《纪律处分决定书》提到,康美药业林下参评估值与账面价值相差超33亿元。

据了解,林下参是把人参种子播撒到天然林中任期自然生长,野生抚育短则10年,长则20年。有康美离职员工表示,由于种植面积广,林下参在地下成长的情况不详,因此其价值很难预估,外界也很难复核。且随着时间推移,林下参在野生状态下的数量还会减少。

国药药材上位,会带来新希望吗?

被质疑财报有“猫腻”的紫鑫药业,近几年屡屡在违规违纪的红线上游走,遭到监管通报批评几乎已经成了“常态”,且“踩雷”的方式还在一直变化。

具体而言,2022年紫鑫药业在1月、2月、4月对2021年的预期净利润给出了三份不同数据,而6月年报的最终数据则是在第三次净亏损的基础上进一步扩大。深交所以公司业绩预告中净利润与经审计数据差异较大且未及时修正为由,给出通报批评。

2020年和2021年,紫鑫药业被通报批评的理由则分别是未及时披露自身及子公司债务逾期的真实情况,以及在2018年11月-2019年2月期间发生9起违规对外担保。

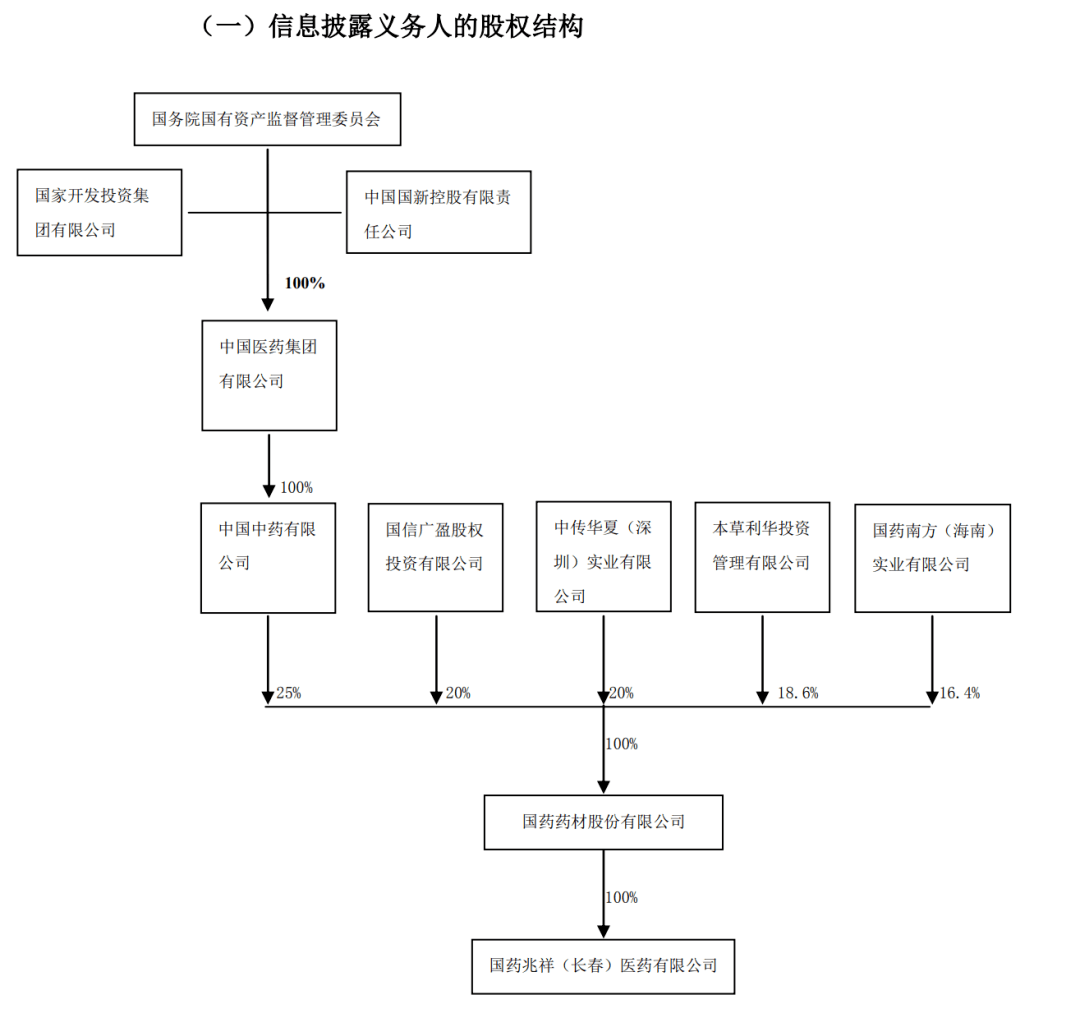

就连进场“接盘”的新控股股东也不“老实”。2021年10月,国药兆祥接替康平投资成为紫鑫药业新控股股东,但很快国药兆祥就因未按规定披露权益变动公告、以及违规减持股份被通报批评。

不仅如此,国药兆祥还出现了认错亲闹“乌龙”的场面。

紫鑫药业发布的第一份“详式权益变动报告书”中,通过股权穿透和对国药兆祥全资股东药材股份董事会情况的披露,将中国中药定义为国药兆祥实控人。

中国中药是国药集团的全资子公司,国药集团则是由国务院国资委直接管理的唯一一家以医药健康产业为主业的中央医药企业,国资背景的加持让紫鑫药业股价直接连涨3天。

来源:紫鑫药业公告

然而国药集团很快声明辟谣,并驳斥了紫鑫药业报告书中的几乎所有说法。真实情况是,由于股权较为分散且股东持股份额接近,药材股份无实控人。

在此背景下,入主不到一年的国药兆祥因多次违规,已被记入证券期货市场诚信档案。

不过,虽然没有实控人,但国药兆祥的股东背景依旧强大。除国药集团外,工商资料显示,2022年10月国药兆祥的股东新增中康润和,按认缴出资比例持股约10%。入股时,中康润和由保利科技(天津)全资持股,后者背后是中国保利集团。2022年12月,中康润和股东已替换为自然人庄岩,但其仍间接持股340家企业,资本版图遍布医药、金融、贸易、房地产、物流、生物科技等领域。

对比之下,此前郭春生家族对紫鑫药业的控制没少为人诟病。上市时,紫鑫药业和康平投资的股东中就有包括郭春生妻子、母亲、妹妹、侄儿等在内,多位亲属的身影。后续上市公司被证监会调查、被媒体举报也是因为与郭春生家族成员的大笔关联交易。

接下来,就要看药材股份能否处理好紫鑫药业的历史遗留问题。

你有购买过人参产品吗?看到64年才能卖完的人参存货后有什么想法?欢迎评论区留言讨论!