今年,重仓半导体的投资者会很煎熬。

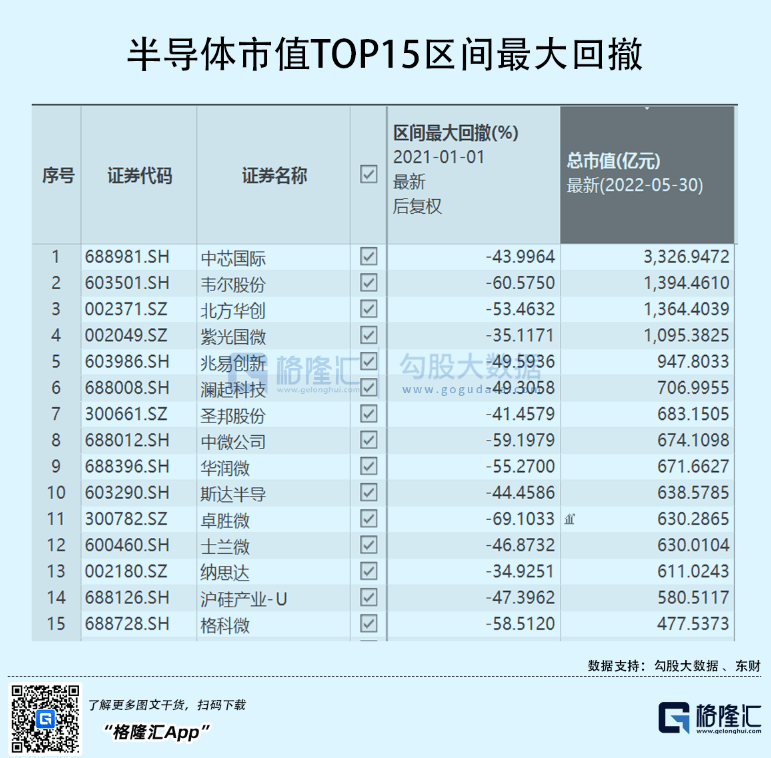

半导体ETF从年初至今,跌幅将近30%,较历史高点(2021/7)回撤40%。市值TOP10中,中芯国际去年至今最大回撤44%,韦尔股份为61%,北方华创和中微公司均超过50%。 卓胜微作为过去30倍超级牛股,回撤一度达到69%。

从4月27日开始,半导体板块追随大盘强势反弹了一波,幅度达到17%。那么,现在这个位置,配置半导体指数基金,亦或是细分龙头,是尚好的时机吗?

01

需求量

一笔好的投资,定性分析一定不能出错。因为这是生死问题,直接决定了投资胜败。定量分析也重要,但不是用来预测具体赚多少钱,而是给出不同的交易假设,最终结果落在盈利区间之内。

现在这个位置,如果想要抄底半导体就需要对未来几年,行业的生意模式以及成长性做出一个定性分析,这至关重要。对于半导体,我们依然可以从量、价两个维度展开去进行剖析。

按照下游应用进行分类,全球半导体主要分为5类——智能手机、PC、消费电子、ICT基础设备、工业控制、汽车,分别占比26%、19%、10%、24%、10%、10%。

2022年一季度,全球智能手机出货量为2.98亿部,较去年一季度下滑3000万部,下滑幅度高达9%。 据潮电智库预测,今年全年全球智能手机出货量不超过10亿部,甚至可能只有9亿部,较去年最多下滑20%。

中国市场,一季度手机出货量为6835万部,同比下滑30%。其中3月出货量仅仅2146万部,同比大幅下滑41%。今年4月,出货量仅1760万部,环比继续下滑12.2%。4月销量创下2020年疫情以来的第二差单月成绩,仅高于2020年2月水平,同时这是自2015年以来最差的4月历史销量。由于预期未来收入减少等因素,中国手机用户换机周期已经延长至36个月之久。

2021年,中国市场手机出货量为3.2亿部,占全球市场份额超过30%,然而有机构预测今年出货量可能不超过2.5亿部,较去年大幅下滑22%。

PC市场,全球一季度出货量为7790万台,较2021年同期下滑6.8%。其中,惠普下滑17.8%,华硕下滑5.5%。

据DIGITIMES于4月25日援引IC设计公司消息人士称,由于教育领域的Chromebook需求急剧下降, 预计2022年全球PC出货量同比下滑10%。此外,该消息人士还称,他们已经看到一线笔记本品牌的订单削减了约10%。

消费电子领域涵盖较多,包括电视机、TWS耳机等等。据《全球TV品牌出货月度数据报告》显示,2022年一季度全球TV出货量为4490万台液晶电视+150万台OLED电视,同比下降6.1%,连续第三个季度出货规模下滑。这导致整体液晶电视面板价格跌幅远超4月预期,已跌破面板厂现金成本。据潮电智库预测,2022年全球TWS耳机出货量将下滑30%。

汽车行业,据媒体统计的22个国家中,有14个国家汽车销量均呈下跌趋势,有70%的国家销量跌幅均达到两位数。 3月,全球前3大市场——中国、美国、日本分别同比下滑11.7%、24%、16.3%。

基于对未来的预期,半导体行业上演疯狂的“砍单潮”。手机领域,今年三星手机产能削减3000万部至2.8亿部。另据媒体报道,国内手机三巨头——小米、OPPO、VIVO已通知供应商,未来几季将砍单约20%。PC领域,联想、惠普、宏碁、华硕均开始下调年度出货目标,下调幅度平均超过20%。

下游终端厂商砍单,驱动IC厂大砍晶圆代工投产能,幅度高达20%-30%。另据媒体报道, 自2022年一季度以来,封测行业常规系列产品的订单量下滑了20%-30%。

下游需求疲软,也促使大厂卖不动产品,库存会上升。据潮电智库预计,中国手机厂家在中国手机市场的集体库存应该超过3000万部。美国方面,据报道,4月耐久品库存中,电子设备以及相关零部件库存的月增长率为1.4%,年增长率为16.5%,库存累计金额达到225亿美元,创有数据以来最高。 电脑与电子产品的库存月增长率为0.5%,年增长率为5.5%,累计金额高达516亿美元,创2000年互联网泡沫以来的新高。

综上来看,今年甚至未来几年,全球半导体整体需求会有明显的下行趋势。主要逻辑是在货币政策急转弯+40年高通胀+疫情/俄乌之战持续冲击下,海外主要经济体不具备经济“软着陆”的逻辑基础,不排除发生重大经济衰退。

02

价

从2020年末开始,全球掀起一波很强的芯片涨价潮,尤其是汽车行业。据AFS,截止5月8日,全球汽车行业由于芯片短缺今年来累计减产169.38万辆。直到如今,小鹏汽车还曾表示,成本仅几元的产品,对方开价几千元,芯片价格仍被炒高几百倍。余承东也曾吐槽,汽车行业一颗普通的芯片,市场价为10-20元,现在被炒高至2500元,而一辆车需要9颗这样的芯片。

究竟是什么导致了半导体行业持续涨价?

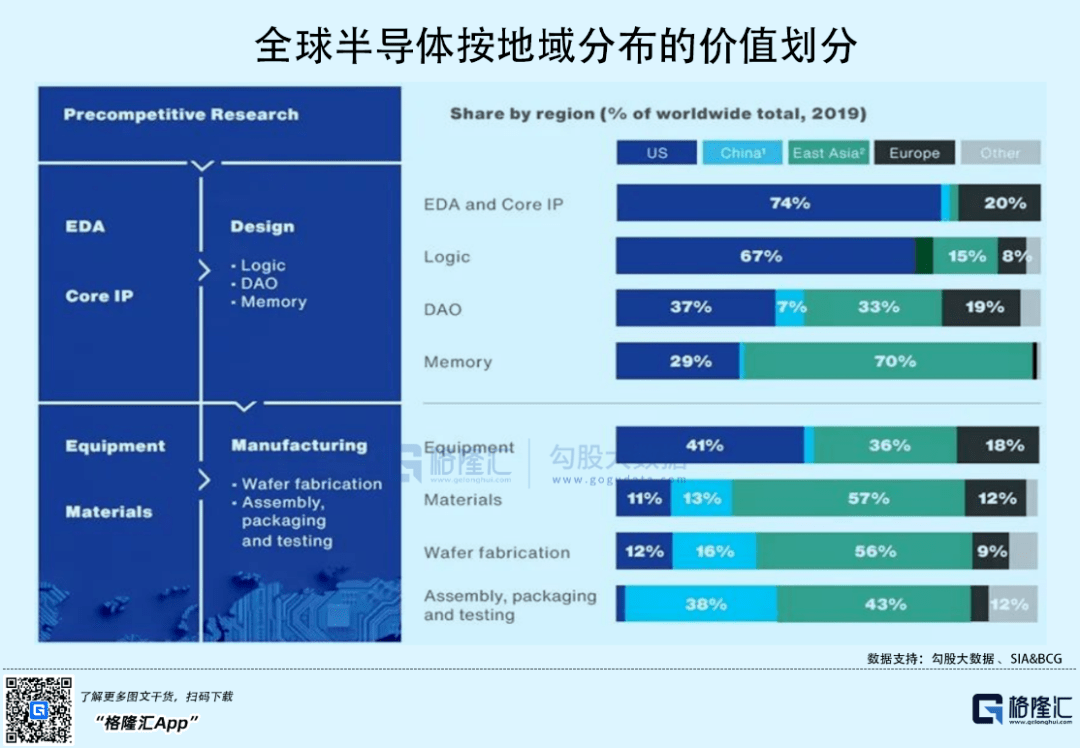

全球半导体分工很彻底,产业链很长,且高度复杂化。在EDA/IP领域,美国占比74%,中国占比3%。在晶圆制造,美国占12%,中国占16%。在封装测试市场,中国占38%,美国仅2%。新冠疫情大规模爆发,对全球半导体行业的冲击无疑是巨大的,尤其是供应链持续混乱,产能供给明显不足。

供给端出现了重大缺口,需求却在2020-2021年很火爆。主要逻辑是美联储为首的海外央行大规模印钞放水,刺激各行各业的需求。且在疫情之下,居家办公等对于电子产品的需求也会有明显增长,尤其是PC。

除此之外,美国单方面的制裁加剧了产业链的混乱。2020年5月,美国加大对华为的制裁,迫使后者丢掉了全球第二大手机厂商的市场份额。这一制裁举措之后,包括手机巨头在内的中国相关厂商大幅增加了芯片的库存量。不仅仅是中国,海外一些电子巨头为了规避类似的巨大经营风险,都在一定程度上加大了芯片库存备货。

本身就存在重大的供需缺口,加之制裁引发混乱,更是加剧了生产商的恐慌心理,同时又有炒家下场囤积芯片,导致芯片出现前所未有的短缺涨价现象。

在美国制裁大棒的威慑下,全球主要经济体,尤其是中国加大了芯片行业的战略投资,促使相关产能,尤其是封测、中低端制造等上来的很快。

欧洲也积极扩大芯片产能,计划时拿出430亿欧元来补贴,在未来10年内大幅度提升芯片产能,并占市场产能总量的20%。日本也要加大投资力度强化半导体产业的竞争力,重视稳定供应。美国自己也准备疯狂扩产能,准备拿出520亿美元的补贴,用于支持芯片生产。

先刨除掉未来继续膨胀的产能,由于海外躺平放开,海外原本因疫情冲击的产能会有明显的修复。

全球需求大幅疲软,叠加产能修复与扩张,半导体价格在接下来会面临巨大的下跌风险,甚至是踩踏。因为之前芯片价格爆炒,囤货倒卖的量并不小。

摩根士丹利4月12日发布研报称,传统消费者产品(个人电脑、智能手机、消费硬件)需求急剧下滑可能导致供应出现过剩危机。现在的情况与过去不一样,当时90%的终端市场均面临供应不足的情况,现在仍然存在供应限制的市场已经不足19%。 另据信息行业专家项立刚发文预测,2023年世界芯片将出现严重的供过于求。

在今年下游砍单潮的大背景下,芯片供过于求的现象会逐步显现,那么价格战就无法避免。今年开始,海外厂商可能会用比较极端的价格来抢回原本属于自己的订单。对此,中国厂商有两条对应举措。第一,眼睁睁看到订单被抢走。第二,以比海外更低的价格(可能就是成本线)来维持订单。不管是那种情况,均将面临利润大幅下滑的境地。

中国国内的半导体厂商主要聚焦在中低端,护城河不高,将在接下来面临激烈的市场竞争,行业利润会出现不小的下滑。这已经在一季度上市公司的财报中得以体现。

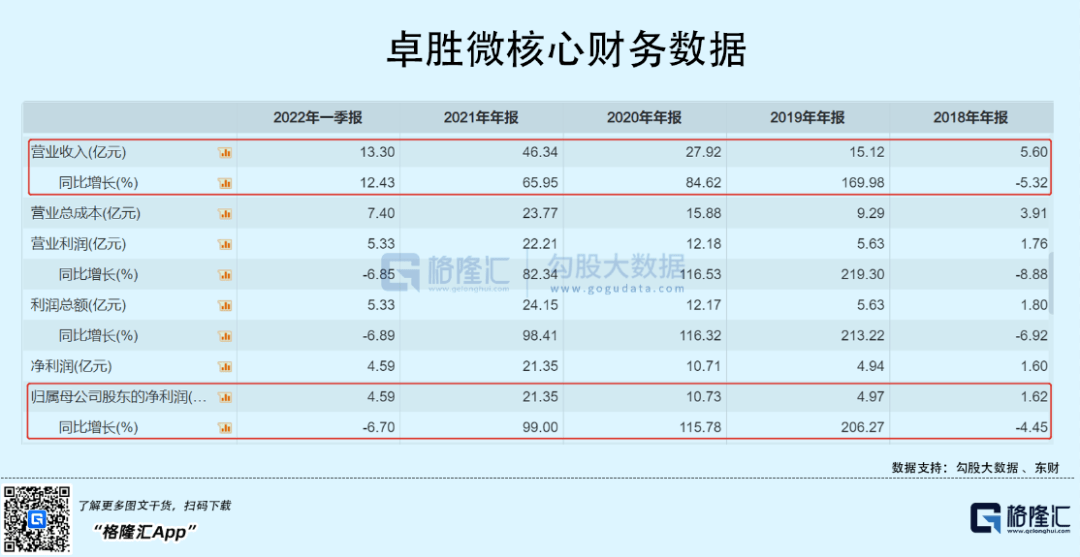

卓胜微在今年第一度出现了2019年上市以来的首次下滑。营收增长12.43%,归母净利润下滑6.7%。而过去3年,利润分别增长206%、116%、99%。韦尔股份一季度营收下滑10.84%,归母净利润下滑13.9%。过去3年,利润分别增长221%、481%、65%。以上两家公司均是中国实力强劲的半导体龙头,业绩已经开始变脸。

综上第一、二部分的分析,可见半导体行业在接下来的时间内会面临量价齐跌的逻辑,跟过去的几年完全相反。资本市场早从去年7月开始反应行业增长恶化的逻辑,但直到现在依旧没有完全定价。

03

尾声

企业的价值是其生命周期内所有自由现金流的折现。自由现金流的基础概念是企业在满足了再投资需求之后剩余的、不影响公司持续发展前提下的、可供企业股东和债权人分配的现金。即: (股权)自由现金流=税后净利润+摊销折旧一资本性支出一营运资本追加额一债务本金偿还+新发行债务。

消费股具备很好的商业模式,主要是因为不需要什么投资,没有什么负债利息,且往往可以先款后货,赚取大量自由现金流(净利润≈自由现金流)。而半导体多数公司往往与之相反,赚的利润是“假”的,并不是真正的自由现金流。这也意味着半导体多数时候不具备3-5年,乃至更长的投资周期,更适合做中线、做大波段。比如中芯国际的生意模式就决定了会给一个比较低的估值水平。

站在当前的视角来看,目前A股不少半导体公司虽然估值看起来不贵,但并不适合抄底,因为业绩会在接下来持续恶化。或许还会出现一种现象,就是股价越跌,PE反而越高。