在A股市场中,有一家龙头颇具争议。在微信群、在贴吧,我们经常能够看到温正新粉黑牧原,而牧原粉则讽刺温正新粉不懂价值投资。当然,还有不少吃瓜群众被自媒体文章《牧原会是惊雷吗?》影响,至今还认为牧原涉嫌财务造假。

股民把牧原称为“猪茅”。2014上市至今股价累计上涨超3700%,而茅台同期上涨1600%。今年以来,牧原累计下跌9%,茅台下跌14%,沪深300下跌20%,创业板指下跌30%。

牧原争议很大,但长期持有给股东创造了足够的惊喜回报。我们反过来想,今年泥沙俱下的行情下,众多白马股跟随大盘持续暴跌,缘何牧原的表现相对比较强劲?

01

猪价拐点出现

2021年,包括温氏在内的6家猪企上市公司累计爆亏350亿元,一把亏掉了过去几年非洲猪瘟带来的高猪价红利。今年一季度,牧原也转亏,亏掉52亿元,加上其余9家猪企累计爆亏超150亿元。

行业进入深度寒冬。

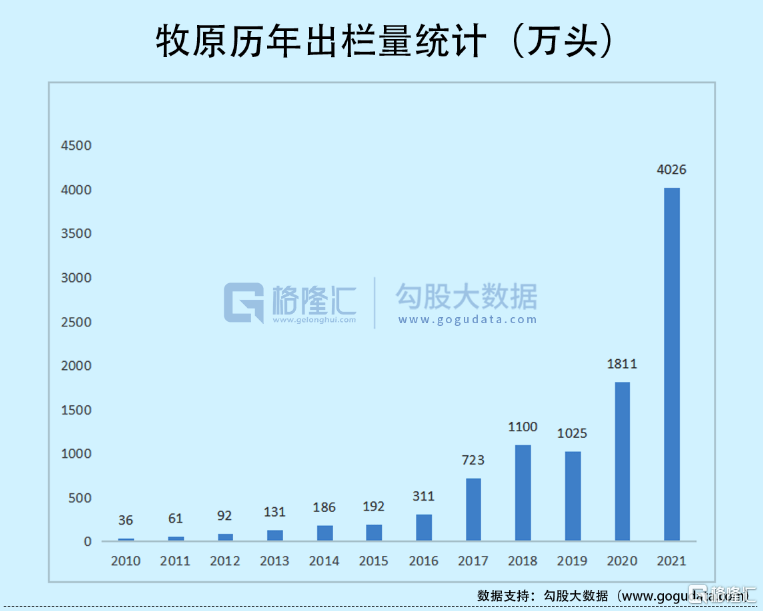

但牧原不管是猪周期低谷,还是猪周期高峰,出栏量一直迅猛增长。2021年,出栏量高达4026万头,较2019年增长122%。今年目标为5000-5600万头,较2021年至少增长24.2%。

业绩的另一个维度,猪价会如何演绎?

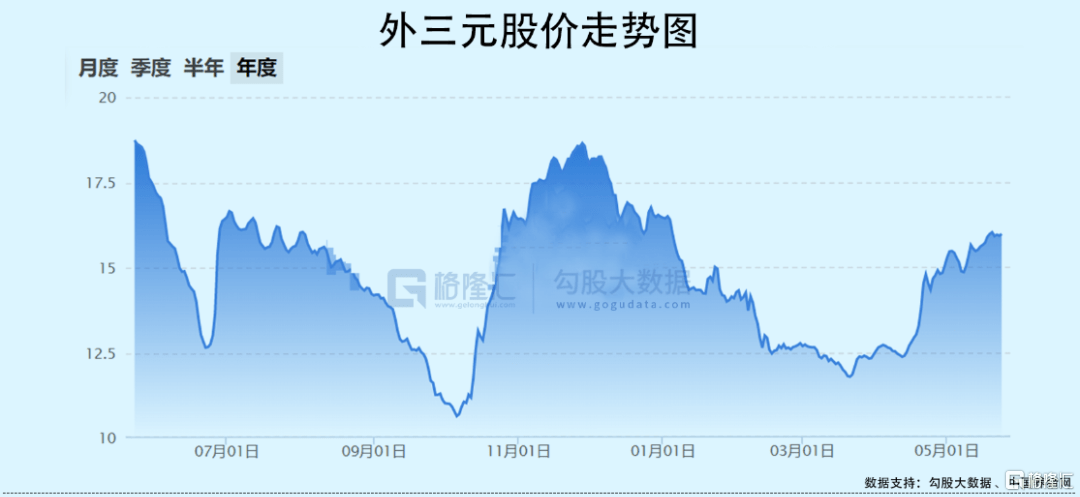

据中国养猪网,最新外三元猪价为15.96元/公斤,较3月20日累计上涨34%。从更长的维度来看,猪价基本可以确定出现了周期性的拐点,准确讲应该是去年10月6日的10.63元/公斤。今年3月21日,猪价一度下探至11.78元/公斤,但没能够继续挑战去年10月的低位。

这个判断有几个方面可以佐证。4月19日,发改委表示,国内生猪产能自去年7月份以来逐步下降,今年3月底能繁母猪存栏量为4185万头,处于生猪产能调控的绿色区间,加之生猪价格已低位运行较长时间,进一步大幅下跌的可能性较小,随着后期消费回暖,生猪价格有望逐步回升至合理区间。

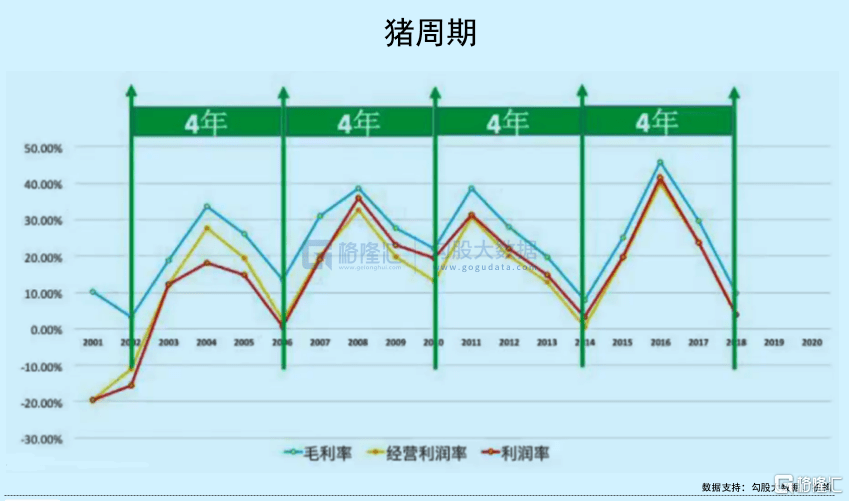

5月20日,秦英林在股东大会上表示,下半年猪价肯定会高于上半年。他还说,4年一个猪周期,遇到非洲猪瘟、蓝耳病,只会加强,但不会改变这个周期,2022年肯定是个低谷,上升期和反转期究竟什么时候比较明确,还要看那个资本退出的程度。其实周期是由资本市场来决定的,背后其实就是人性的体现,没有人愿意在低谷退出,最后是不得不退出才会退出的。

另外,从生猪期货表现上也可以找到一些蛛丝马迹。当前,生猪2207最新价为16790,2209为19050,2211为19490,2301为20090。从期货交易层面来看,市场也在预期下半年的猪价会持续走高。

过去很多年,不管是机构,还是散户都喜欢看猪价炒猪股。那么,本轮周期,猪肉股的上涨行情会缺席吗?

以史为鉴,2018年8月,沈阳爆发第一例非洲猪瘟病例,加剧了一波生猪恐慌性抛售,本该出现的猪价的拐点推迟了几个月。

但猪股的集体炒作找已经开始,天邦、正邦在短短几个月翻了几倍,温氏牧原同样集体爆发。然而,猪价在发生猪瘟后持续下跌,直到2019年初开始掉头持续向上猛涨,但温氏率先于当年3月先止涨,新希望、正邦等猪企则持续上涨至2020年9月以后才开始回落,牧原最猛,一路上涨至2021月2月,才追随白马股抱团破裂而向下重挫。

猪价是猪企业绩一个关键的盈利指标。从后视镜看,市场是非常有效的,养殖行业于7月底开始持续反弹至今,而猪价绝大概率是在去年10月出现大拐点。

对于真正的价值投资者而言,看猪价炒股以前不成立,未来也不会成立。其实,一家公司值不值得长期投资关键看自由现金流能不能持续保持增长,而不是只单看猪价来做投资决策。

02

流动性风险?

对于牧原,一些人会嗤之以鼻,看看它的现金流有多紧张啊!万一出了问题,岂不是会踩大雷?

截止2021年末,牧原货币资金为122亿元(受限资金37.9亿元),同比减少16.4%。持有有息负债(短期借款、一年内到期的非流动负债、长期借款、应付债券)余额为525.9亿元,同比大增68%。资产负债率为61.3%,较2020年上升15.2%。此外,EBITDA全部债务比、利息保障倍数、现金利息保障倍数和EBITDA利息保障倍数分别同比下降70.3%、86.9%、70.7%和77.6%。

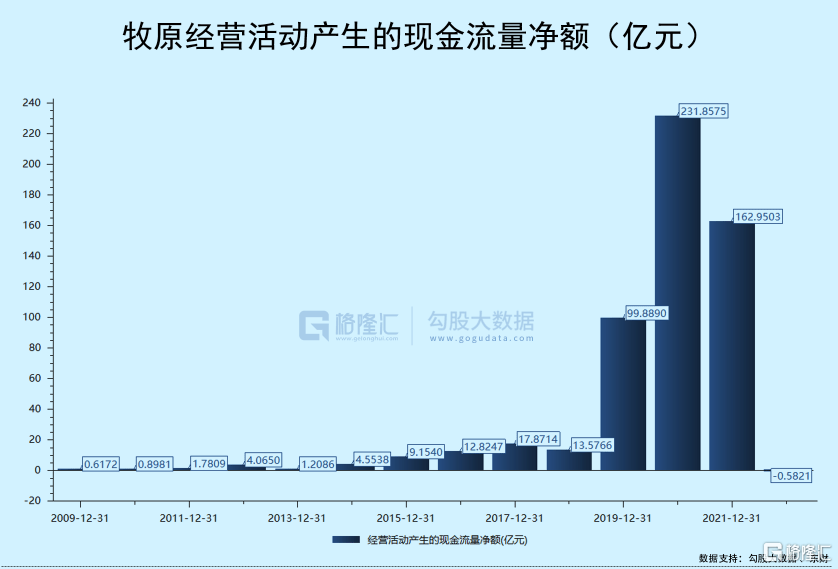

2021年,牧原经营活动现金流量净额为162.95亿元,同比减少29.72%。今年一季度,该项净额为-0.58亿元。

肉眼可见,牧原偿债压力、现金流状况还是比较紧的。这也难怪深交所在5月18日帮股民问询了牧原:是否存在流动性风险?

去年生猪行业经历了至暗时刻,牧原的财务压力陡增亦是必然。但对比同行,牧原可能还是相对最好的,即最容易扛过猪周期低谷的。

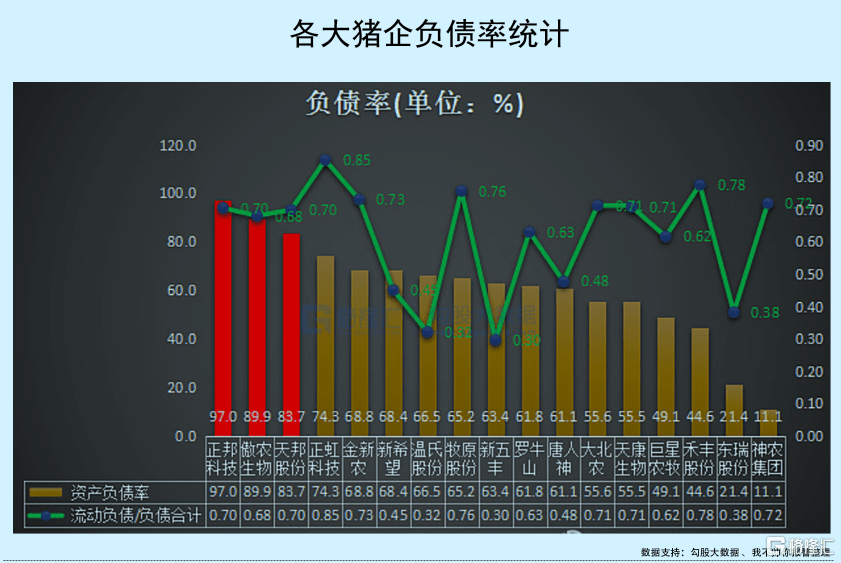

2021年一季度末,牧原资产负债率65.2%,低于温氏股份的66.5%、新希望的68.4%,正邦科技的97%。而在非瘟之前的2016年,牧原为50%、温氏为24.3%、新希望为31.7%,正邦科技为49.3%。

可见,几年非瘟下来,温正新没有捞到什么红利,净利润几乎全部回吐,但资产负债率大幅攀升,而牧原负债率相对增长有限。不过,牧原生猪出栏规模从2016年的311万头猛增至去年的4026万头,19-21年总盈利超过400亿元。同期,温氏出栏量从1712万头锐减至1322万头,19-21年总盈利47.7亿元。

尤其注意的是,正邦、傲农、天邦资产负债率超过80%,远超猪企负债率红线水平。在A股市场,除了房地产、金融等少数行业资产负债率可能会超过80%,其余行业处于该负债水平,意味着很大概率已经不可能从外界融到资金了。如果猪价继续维持在20元以下一二个季度,这几个猪企有濒临当年雏鹰农牧倒下的重大风险。

短期债务方面,我们可以对比下现金比率(现金及其等价物/短期负债)、流动比率(流动资产/短期负债),通常越高认为短期财务状况越安全。

截止2022Q1,牧温正新的现金比率分别为0.18、0.49、0.11、0.33,流动比率分别为0.6、1.6、0.4、0.86。可见,正邦、牧原短期偿债压力比较大。

不过,牧原一季度养殖成本为13.4元(完全成本略低于16元)。接下来,猪价会企稳回升,牧原的短期偿债压力会有一定程度的改善。股东大会上,秦英林也透露公司4月份经营现金流为正,5月份也是净流入。而对手温正新不一样,完全成本大致为20元,只要猪价不涨过这个数,短中长期债务问题还会恶化。

牧原融资渠道相对畅通。今年2月,农行河南分行与牧原签订全面战略合作,前者为后者授信110亿元。另外,今年2月牧原发布公告称,拟定增募资总额为50-60亿元,扣除发行费用后全部用于补充流动资金。

03

机构怎么看?

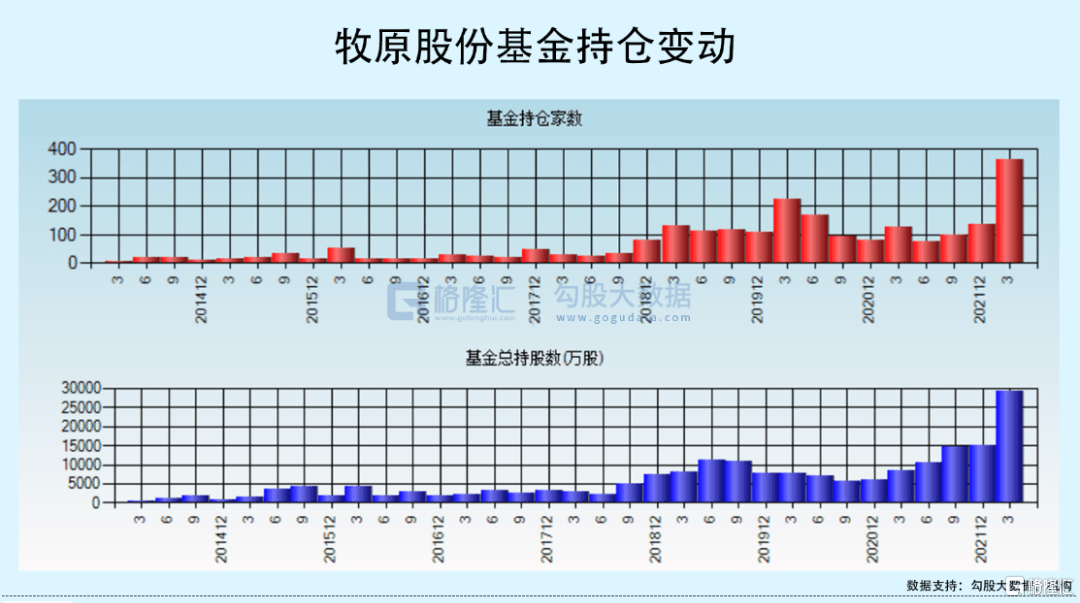

机构掌握着市场话语权。截止一季度末,公募基金持仓牧原2.93亿股,相较于去年末大幅逆势增仓1.4亿股,增幅高达92.4%。基金持仓家数从去年末的36家猛增至231家。这是牧原上市以来,公募基金持有规模最大的一次。

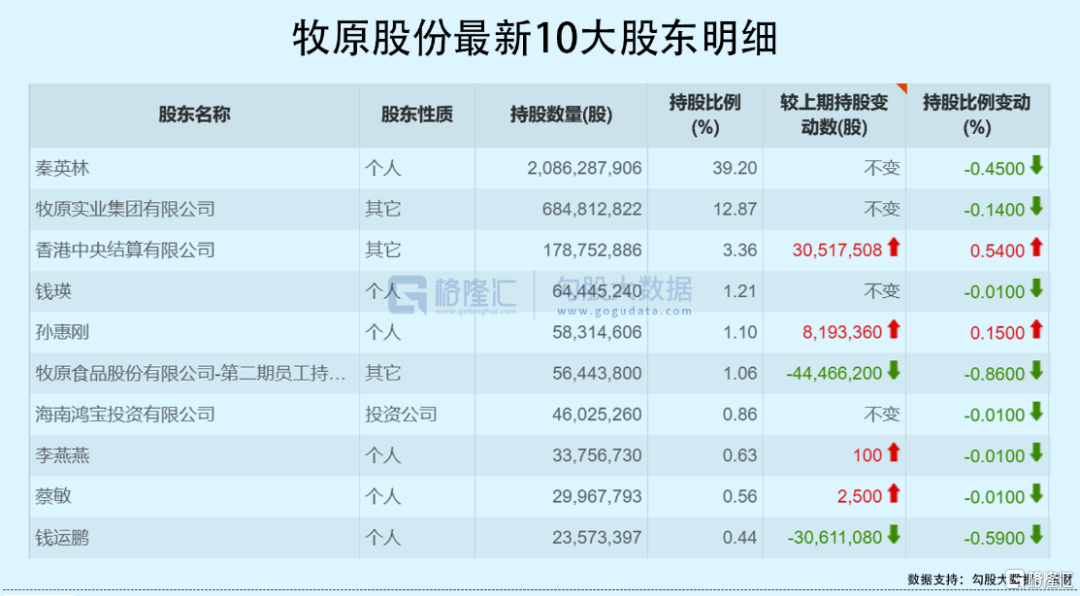

我们再来看牧原前10大股东的变化。一季度,减持最狠的是牧原第二期员工持股计划,从去年末的1.92%减持至1.06%,减仓4446.6万股,大约减持了25亿元。另外,该员工计划去年四季度从3.28%大幅减仓至1.92%。

对于此举,秦英林在回答机构调研时表示,公司第二期员工持股计划锁定期为36个月,目前该锁定期已届满,按照相关规定进行相应处置。另外,有分析人士认为,牧原参与第二期持股计划的员工在去年12月中旬收到税务部门的补交完税通知,不少员工短期筹了这么多钱,故用减持股份来补充。

前10大股东的钱云鹏,减持3061万股,持股比例从1.03%大幅减仓至0.44%。这位兄台是河南南阳富豪,在2021年以23亿元身价位列胡润富豪榜第2558名。他是秦英林的“大舅子”,亦是牧原早期联合创始人之一,但未在牧原担任任何职位。长期以来,钱云鹏以自然人身份持股牧原,从2014年上市持有至今,大致持股比例为1%左右。

增仓方面,有一个大牛散,名叫孙惠刚。他在去年4季度突然杀入牧原前10大股东,斥资30亿元增仓超过5000万股。今年一季度,再度加仓819万股。

孙惠刚是何许人也?

在2015年之前,他主要博弈小市值公司,包括世纪光华、赛迪传媒、ST马龙等,持仓市值大致也就3000-4000万元。当年,他的身价区区1亿元,算是一个大散户。

2015年及之后,孙惠刚改变投资策略,集中重仓大市值股票,踩中了中国中车、中兴通讯、万华化学等,身价猛增至当前的超100亿元。

2015年一季度,孙惠刚杀入中国中车,持仓市值近10亿元,博弈南北车合并机会。当年4月,中国北车复牌,在短短10个交易日之内暴涨超过100%。这一把,孙豪赚了超过10亿元。

2017年一季度,孙惠刚杀入中兴通讯,持仓市值10多亿元。到年底再度豪赚了超过10亿元。当年全年,中兴通讯一路向北,累计上涨近130%。

2018年6月,孙再度斥资10亿元杀入万华化学。然而,这一次并不凑巧,遭遇了大盘持续性暴跌,万华在短短几个月暴跌超过40%。但孙抗住了,并在2019年一二季度大幅加仓1.45%(总仓位2.45%)。后一直持仓至2021年初大幅卖出万华化学(仅剩下0.56%),几年时间获利超过50亿元。

这一次,孙大幅斥资超30亿元杀入牧原,究竟看准了什么?

北向资金在一季度加仓0.54%至3.36%,位列牧原第三大股东。不过,最近2个月,北向资金有所减仓至2.89%,持股总市值为76.59亿元。但该持仓市值仍位列农林牧渔行业第1位,其次是海大集团的47.56亿元、温氏股份的29.33亿元、圣农发展的15.66亿元、新希望的11.75亿元。

总体来看,机构以及主力大户用真金白银表达对牧原的看好。

04

尾声

4月7日,牧原公告披露:秦英林在今年2月减持了部分可转债,构成短线交易,已将收益金额8688.81万元全数上缴公司。

据短线交易基本情况来看,秦英林在去年8月25日买入牧原转债3785.57万张,成交均价100元/张,成交金额为37.86亿元,在今年2月17日卖出579.44万张,成交均价115元/张,成交6.66亿元。

从成交时间来看,秦英林买在股价相对低位,卖在了今年的高位水平。当然,还有3200万张没有卖。

这反映出公司合规管理方面有些不足,值得谴责。但从买卖位置看,是不是也给市场透露出了公司最大股东认为的股价低位位置。

直接看K线图,牧原有4个关键位置,分别为去年7月最低的39.01元、去年12月的46元、今年3月的47.47元、最近的47.7元。涨涨跌跌,股价中枢在上移。

在我看来,牧原当前性价比还算不错。如果接下来跌入39—47元区间,或许是更好良机。因为逻辑上猪价会持续走高,业绩面会大幅改善,会有动力支撑股价往上演绎。不过,今年A股大盘会受到美股大跌牵引(美联储非常激进的加息缩表),什么时候企稳反转还拥有较大不确定性。