文 | 杨万里

编辑 | 德小强

疫情下中国企业,纷纷遭遇业绩的下滑。但是格力电器一季报的业绩下滑幅度,却依然让人为之震惊,市场称之为超预期——遭遇业绩滑铁卢。

4月15日,格力电器公告披露,预计一季度归属于上市公司股东的净利润为13.3亿元至17.1亿元,同比下降70%至77%。

在此三天前,格力电器披露30亿元-60亿元的回购计划,回购价格不超过70元/股。这一指向非常明确的托市之举,如今看起来也只是一片湖水中的小小波澜,这一周微涨1.79%。也许,如果没有这一回购托市,格力的股价还会坚挺吗?

问题的核心在于,曾经的白马蓝筹股,格力电器的高增长时代真的已经结束了吗?这个疑问已经无关乎于疫情时刻,更在于2019年的业绩快报——公司去年实现营业总收入2005.08亿元,同比增长0.24%;净利润246.72亿元,同比下降5.84%。

2015年营收与利润的双降,在2016年得以止住下滑,2017年恢复并小幅超越2014年的业绩水平之后,2018年得以继续高增长——并达到2000亿元的营收关口。

当然,这也让董明珠豪横了一把,险胜2013年与小米雷军的10亿赌局。之后,董明珠大手一挥,不要这10亿,并和雷军续赌5年。雷军再次迎战,“可以试一下”。

现在看来,令人担心的是这会否是一个倾尽全力之后的奋力一搏,却令自己元气大伤或者大幅透支元气,甚至是否加速了格力电器天花板的到来?而这可能也是董明珠的天花板——因为在中外的商业史上,多元化的成功基本都来自于以自己主业为延伸的多元化,与主业基本无关的跨界多元化能成功的却是凤毛麟角。

一、业绩增速遭遇天花板?

2019年,疫情尚未爆发。但在空调行业中,一幕“三国”大戏正在上演。

在去年第一季度,线上市场排名中,美的拿下第一,奥克斯第二,格力销量不到奥克斯的一半;线下市场排名中,美的依旧是第一,格力跌至第二。

线上线下皆失利,董明珠似乎不能接受格力被超越的事实。之后,空调行业的广告战、举报战、价格战此起彼伏。

2019年6月,格力在官微公开举报奥克斯,称其虚假宣传,产品不合格。“双11”前夕,格力电器突然宣布“让利30亿元打击低质伪劣”。之后,与同行们打起了价格战。

一系列战役后,格力于今年4月15日交出了成绩单。

4月15日,格力电器公告披露称,去年公司营业总收入同比微增0.24%;净利润同比下降5.84%。同时,格力还预计一季度归属净利润同比下降70%至77%。

格力解释称,公司于去年第四季度开展“百亿让利活动”,让利于消费者。今年一季度,公司受疫情冲击叠加行业竞争激烈等因素影响。

消息出来后,格力电器股价下跌3.53%。最近3个交易日均为下跌状态。K线走势表明,股民们担忧情绪较大。

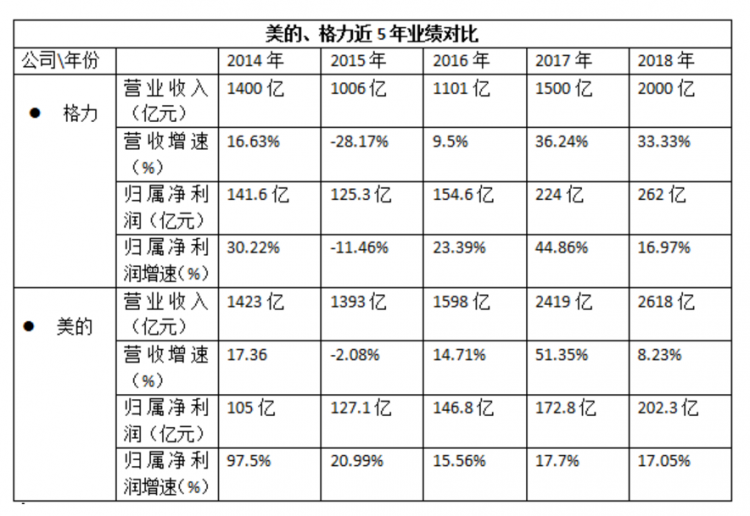

如果对比美的和格力2014至2018年5个年份的业绩情况,会发现,在营收增速方面,美的有4个年份超过格力;在归属净利润方面,美的有3个年份超过格力。

数据来源于历年财报

从格力业绩纵向对比看,其2015年营收与利润均双降,在2016年得以止住下滑,2017年恢复并小幅超越2014年的业绩水平之后,2018年得以继续高增长——营收突破2000亿元关口。

格力的股价已提前有所表现。格力自1月份创下70.56元高价后,便一路回调,最低跌至48.4元。

业绩下滑是股价低迷的表象,深层次原因还要联系到经营本身。格力的痛点是,营收高度依赖单一空调产品,以及线上运营存在短板。

二、格力的多元化之痛

格力的第一个痛点是收入高度依赖空调单一产品。

以去年二季度数据为例,格力电器约81%的收入来自空调业务,其它家电如冰箱、洗衣机及生活电器对收入贡献相对较小。

再看美的主营构成,空调类业务占比达46.26%,消费电器业务占比达37.95%,机器人及自动化系统业务占比达7.82%。

从多元化布局的数据上看,格力暂时落后。难道格力偏保守?非也。

从珠海银隆的造新能源车计划到格力手机,从宣布发展芯片产业到智能家居,从全资收购合肥晶弘到出资30亿入股闻泰科技再到入股新疆众和,格力电器正在进行多元化布局。

格力在空调领域技术深耕毋庸置疑,但跨界不是其强项。在宣布布局新能源和手机等领域后,外界并未看到这些项目取得明显进展。而有亮点的业务如格力工业机器人等业务,还未体现在收入上。

对于多元化困境,董明珠曾说,“我们格力冰箱、洗衣机啥都有,但他讲来讲去就是空调。他已经对上号了。所以我们更多打破的是自己”。

随着疫情冲击以及价格战影响,格力的业绩下滑已成为现实,进一步看,如何突破主业瓶颈是格力需要直视的问题。董明珠认为多元化要有一个培育的过程。

这和马云说过的一句话很像:今天很残酷,明天更残酷,后天很美好。问题的关键是,很多人可能等不到后天,更确切地说,不愿意等到后天。

多元化乏力的情况下,格力的空调主业也在遭受挑战,对手之一就是奥克斯。格力的优势是线下运营,奥克斯的优势是线上运营。奥克斯的成功戳到了格力的第二个痛点,即线上运营存短板。

早在2018年,奥克斯就成为了一匹黑马。当年,奥克斯的零售量排名第一,格力排名第三。在空调零售额方面,美的排名第一,奥克斯力压格力,占据第二。

奥克斯崛起得益于借助电商渠道以及低价格优势。一方面,该公司打造了网批模式,即去掉经销商在流通环节里只保留工厂和直营店。另一方面,缺乏议价能力的奥克斯,选择走低价路线,受一些消费者偏好。

多年来,格力先后通过销售返利、区域性销售公司和引入经销商持股等方式自建渠道。优势是依靠渠道高毛利保护经销商利益,但软肋是,层层加价现象严重,终端价格难以下降。与此同时,格力与经销商的利益绑定也使其拓展电商渠道步伐慢了一拍。

因此,有市场人士认为,去年格力公开宣战奥克斯的一个原因是其市场份额被抢占。

下面看一组数据,从2009年至2018年,格力空调的均价一直高于行业平均数额。高价格形成了高毛利,格力吃到了最甜的一块蛋糕。

高品质产品标配高价格无可厚非,不过,随着消费者习惯改变,电商经济成为主流趋势。在线上销售中,部分消费者倾向货比三家,选择性价比较高的产品。

目前,线下实体店是格力的一大特色。不过,线下经营租金成本贵、人员成本高、受不确定性因素影响大,疫情过后,吸取经验的企业或将销售模式调整至线下+线上经营或完全线上经营状态。

我们也关注到,格力也在电商平台上实施促销措施,但去年营收并没有明显增长。进一步看,若继续降价,反而会导致格力的毛利减少,最终影响业绩。

未来格力会不会改变经营策略呢?有待观察。

三、“天花板论”的争议

房地产是周期之母,每一次轮动,对家电、家具等行业的景气度有所影响。

从2007年一季度至2019年一季度,房地产共经历了四个周期底部。无独有偶,空调行业增速放缓与该期间底部走势相似。

市场中一直有声音说“空调企业要触及天花板”。难道空调行业没成长空间了?

空调的需求量主要来自新增需求以及更新需求。从前者看,地产的销售面积(地产拉动)与新增需求联系紧密;从后者看,消费者的置换意愿与更新需求联系紧密。

这是一个“供给端”与“需求端”的话题。

从“供给端”看,能给安装空调提供的条件是需要增加新房。今年一季度,全国60个重点城市新建商品住宅销售面积约同比下跌超50%,环比下跌超60%,创近十年来历史同期最低水平。此外,全国城市普遍实施小区封闭管理,农村实施封村封路,即使购买空调也无法进行安装。

从前面数据可以看出,当前地产周期处于底部区域,叠加疫情冲击,新房数量减少势必会影响消费者对空调的需求。结果是,今年一季度空调行业零售量为524万台,零售额为149.2亿元,分别下降46.6%和58.1%。

从“需求端”看,目前空调的百户拥有量已达到142.18,超过户均一台。以前,家电行业不景气,“家电下乡”“以旧换新”等政策可以拉动市场需求。

即使出现了刺激政策,在经济低迷特殊时期,消费者的购买意愿强不强以及有没有消费实力也是变动因子。

短期看,疫情对空调新增需求冲击较大。中长期看,空调市场存量博弈会更激烈,几大家电企业的价格战或成常态。

格力如何打破“天花板论”?取决于“变”。随着高瓴资本入股,格力混改令股民期待。

结语

高瓴资本在金融界颇有名声,投资过腾讯、京东、美团、滴滴出行等多家明星公司。

高瓴曾经操盘了百丽鞋业:私有化、以原有管理层为主导、开启企业数字化转型。之后,高瓴又把运动板块滔搏从百丽分拆单独上市,成为二级市场一个成功案例。

高瓴资本创始人张磊曾公开表示,要“让企业家坐上C位”。如今,董明珠已是大权在握。当格力遇上高瓴,会摩擦出什么火花?

格力研发技术深厚、管理层优秀,高瓴资本运作能力强。若双方进行优势互补,以科技创新为驱动,转型“新零售”以解决企业存在的痛点会进一步增加格力的护城河。若资本为分红而来,企业的成长基因反而会被侵蚀。

面对业绩下滑的格力,你会不会买其股票?也许股民们会说,骑马逛灯,走着瞧!