千亿级公募兴业基金换帅了!

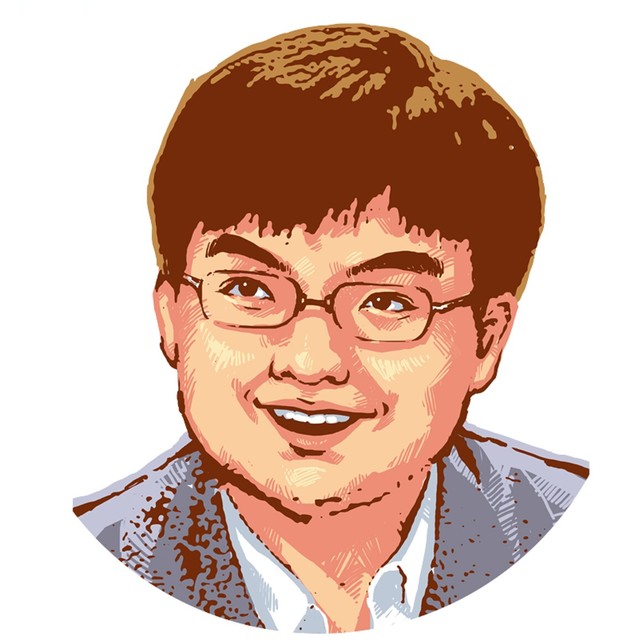

4月18日晚间,兴业基金发布公告称,公司原董事长官恒秋因年龄原因,卸任董事长职务,公告未公布其转任公司其他岗位,董事长一职由叶文煌接任。

资料显示,官恒秋与叶文煌两人都曾在兴业银行任职。官恒秋曾担任过兴业银行国际业务部信贷科副总经理,南京分行行长,杭州分行行长等多个职务,2019年4月任兴业基金董事长。叶文煌曾担任兴业银行深圳分行副行长、成都分行副行长、兴业银行总行资产托管部副总经理、总行资产托管部总经理等。

兴业基金成立于2013年4月17日,距今成立10年时间,公司大股东为兴业银行。截至2022年末,兴业银行公募管理总规模为2830.24亿元,比2021年末增长了11.41%。

虽然兴业基金公募管理规模增长,但是2022年公司经营业绩却出现大幅下滑。

根据兴业银行发布的2022年年报显示,2022年,兴业基金实现营业总收入11.25亿元,实现净利润3.83亿元。而2021年,兴业基金营业总收入为12.12亿元,净利润为4.91亿元。2022年与2021年相比,营业收入下滑7.18%,净利润下滑22%。

值得注意的是,我们发现兴业基金的营收和净利润双双下滑的情况,公司去年收取的基金管理费却大幅增长。根据wind数据,2022年,兴业基金收取了10.09亿元的管理费,比2021年增长了31.04%。

在管理费同比增长31.04%的情况下,兴业基金的收入和净利润都下滑较大,可见过去一年,兴业基金的运营成本比较高。我们发现,兴业基金的客户维护费占比在不断增长。

Wind数据显示,2022年兴业基金的客户维护约1.82亿元,占管理费比为18%左右。而近10年兴业基金客户维护费占比数据显示,2018年兴业基金客户维护费占比仅3.03%,4年时间,增长了近15个百分点。

客户维护费又被称为“尾随佣金”,是基金公司为了激励销售渠道销售,依据销售基金的保有量给渠道分成管理费,属于一种销售激励措施。

从兴业基金客户维护费占比比例增长趋势来看,其基金销售的成本可能在增长,需要给销售渠道更多地让利,才能更好地销售基金。基金公司的主要收入来源于收取管理费,给销售渠道的多了,自身的营收上可能就会受到影响。

我们进一步观察发现,兴业基金在2022年收取的管理费增长31.04%的情况下,给基民投资者带来的利润却大幅下滑。

2022年,兴业基金旗下80只基金(多种份额合并计算)发布了年报。根据年报数据统计,80只基金合计在2022年实现利润22.32亿元。兴业基金旗下的基金整体能够在2022年实现盈利,表现还不错。

不过,对比2021年数据,2021年兴业基金旗下的基金合计利润为87.82亿元,2022年比2021年减少了74%。一边是收取的管理费增长了,另一边是给基民投资者带来的利润减少了,这样的局面挺尴尬。

此外,wind数据显示,2022年,兴业基金旗下利润实现盈利的基金几乎全部是固收类基金,也就是货币和债券型基金,权益类基金或多或少出现利润亏损。这一情况也反映了兴业基金“偏科”的现象。

天天基金网数据显示,2022年末,兴业近旗下股票型基金规模仅11.84亿元,与2021年相比,没有什么变化;混合型基金规模为191.73亿元,比2021年末减少了62.05亿元。权益类基金规模(股票型和混合型)为203.57亿元,占总规模比为7.2%。

2022年末,兴业基金债券型基金规模为1482.47亿元,比2021年末增长了205亿元;货币型基金规模为1131.22亿元,比2021年末增长了133.96亿元。固收类基金规模占总规模比超过90%。

可见兴业基金也有银行系公募“偏科”的特点:旗下固收类产品占比重,规模较大。

如今,兴业基金新帅上任,能否带领公司提升权益类规模比重,实现公司规模进一步增长,在接下来的2023年实现业绩增长呢?我们将保持关注!