又一家物流类公司拟上市。

11月16日,日日顺供应链科技股份有限公司(简称“日日顺”)递交更新后的IPO招股书,拟在创业板上市。

日日顺脱胎于海尔集团,初期以海尔为核心客户,后独立运营并开放承接第三方业务,延伸拓展家居、健身出行等多个行业,实现了快速的扩张。按照2020年的收入计算,日日顺已经成为中国第三大端到端供应链管理服务商。

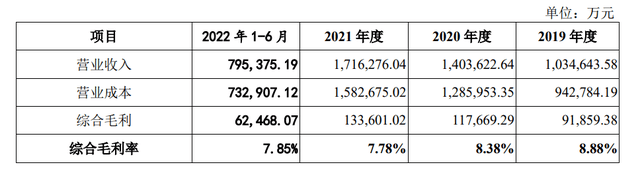

物流行业是一门苦差事,尽管日日顺将自己定位于供应链公司,但是依然未摆脱“又苦又累不赚钱”行业现状。2021年,日日顺的总营收达到171亿,实现归母净利润5.68 亿,毛利率不到8%,净利率仅3%,可谓微薄。

有海尔这样的大靠山,日日顺为何赚钱也难?

收入规模达到170亿

招股书显示:日日顺将自己定位为中国领先的供应链管理解决方案及场景物流服务提供商,主要业务包括消费供应链服务、制造供应链服务、国际供应链、运力服务、生态创新业务。

根据罗戈研究的报告,按照2020年收入,日日顺为中国第三大端到端供应链服务提供商。

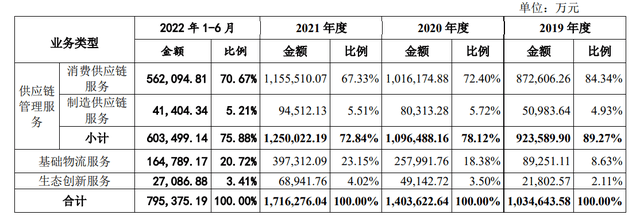

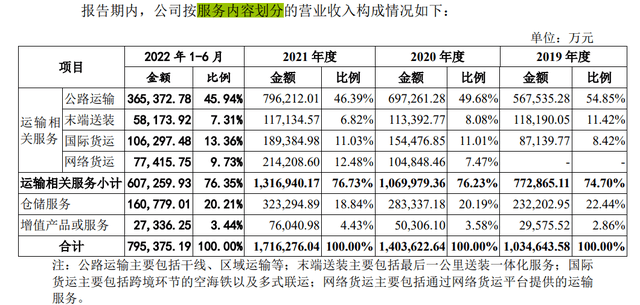

从收入构成上来看,日日顺主要收入来自于供应链管理服务、基础物流服务、生态创新服务,其中供应链管理服务是收入基本盘,占比达到七成左右。

业绩方面,2019 年、2020 年、2021 年及 2022 年上半年,日日顺实现营收分别达 103.46 亿元、140.36 亿元、171.63 亿元和 79.54 亿元;实现归属于母公司所有者的净利润分别为 2.73 亿元、4.22 亿元、5.68 亿元和 3 亿元。

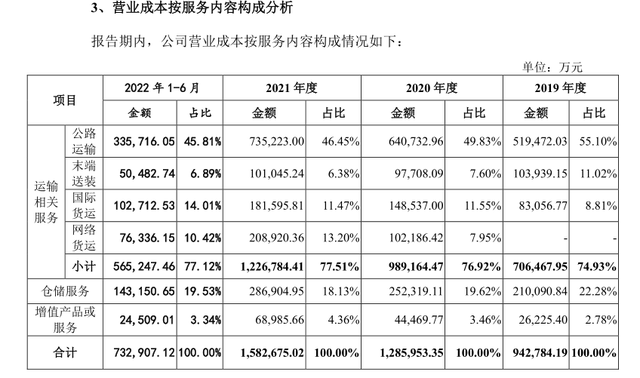

从营业成本上看,日日顺的主要成本是运输服务、仓储服务等成本,两块占营业成本的95%以上。

日日顺采用轻资产平台运营模式,外采运输相关服务、仓储服务等,运力资源、网点服务资源主要通过采购第三方车队、司机、网点的服务获得。

这样做的好处显而易见:不需要承担过高的固定资产购置费用,经营的灵活性更强,可以跟随客户需求较快调整物流、仓库、配送的分包商。相比自有的车辆、仓库和员工,则难保障服务质量。尤其涉及到运输及时性、货损等问题,这对于日日顺经营的精细化是很大的考验。

日日顺在招股说明书中亦提示了该风险:在第三方采购模式下可能存在第三方供应商服务延误、损毁或丢失承运物品等不能提供合格服务的情形导致客户索赔,并影响公司的声誉及与客户的关系。

报告期内,日日顺的综合毛利率分别为 8.88%、8.38%、7.78% 和 7.85%,整体呈下滑趋势。即便是这些微薄的利润,也都是从精细化的管理中挤出来的,而且毛利率受到货运行业的影响。

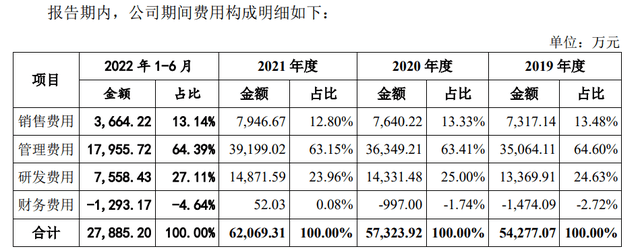

如日日顺在解释毛利率时提到,大宗商品物流需求同比出现下滑,网络业务下游客户需求减少等。在费用方面,2021年的管理费用达到3.9亿,为主要的费用支出,管理成本较高。

此前,深交所在首轮审核问询中指出,日日顺的营业收入主要来源于供应管理解决方案中的运输、仓储两个节点,二者合计占营业收入近八成。深交所要求日日顺补充披露主营业务与传统物流企业的区别和联系,未将公司认定为物流业的原因及合理性等。

日日顺当时在回复中表示,公司在产业政策、行业标准、技术路线、业务模式以及研发投入等方面均与传统运输物流企业存在显著差异。公司核心技术主要通过数字化、信息化等方式实现,目前主要运用于消费供应链、制造供应链以及运货网络,上述业务板块占公司各期主营业务收入的80%以上。

日日顺希望有别于物流行业的定位,但做的依然是物流类的生意。

靠海吃海的日日顺

作为海尔集团旗下物流平台,日日顺自然 “靠海吃海”。

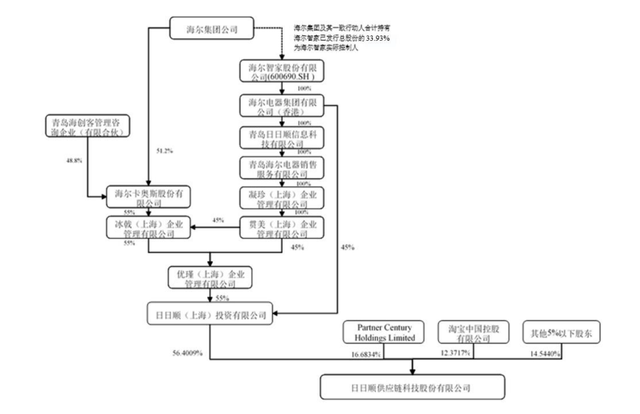

招股书披露,日日顺曾是海尔智家和港股海尔电器集团的并表子公司,目前日日顺的前五大股东分别为日日顺上海、PartnerCentury、淘宝控股、BroadStreetInvestments、北京梅里亚,其中日日顺上海持有日日顺56.4%的股份,是其控股股东,海尔集团间接控制日日顺上海,是公司实控人;阿里巴巴通过PartnerCentury与淘宝控股合计控制日日顺29.06%的股份。

不仅初期以海尔集团为核心客户,时至今日,其仍有很大一部分业务来自于海尔集团。

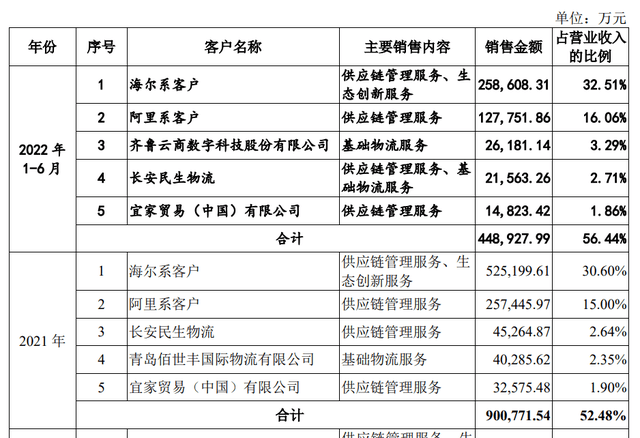

近年来,日日顺来自关联方海尔系客户的收入占比都在30%以上,毛利贡献占比在40%以上。除了海尔系,关联方阿里系也占了相当的比重,近几年贡献的收入占比在15%以上。

也就是说,来自海尔系和阿里系两大关联方的业务,合计占据日日顺营收的半壁江山。

2019年至2021年及2022年1-6月,日日顺的前五大客户的收入分别为70.6亿、80.1亿、90亿、44.8亿,占公司当年度营业收入的比例分别为68.3%、57.08%、52.48%和56.44%,对重大客户的依赖度较高。

日日顺在招股书中称,报告期内公司不断拓展非关联方业务,海尔系客户及阿里系客户对公司的收入贡献整体呈现下降趋势,但业务占比仍然相对较高。

此外,日日顺与海尔系的海尔智家存在重合服务网点的情况,原因是双方在对末端销售网络以及服务网络布局上存在契合度。根据最新招股书,截至2022年6月底,公司与海尔智家存在重合的网点数量为2537个,重合网点的数量较之前有所减少。

关联交易是IPO的敏感问题,也是监管部门关注的重点之一。日日顺来自关联方的业务占比过大,且除了一般销售、采购交易外,还会与关联方开展金融服务、资金往来、商标转让、股权转让等事宜,也因此受到了关于其独立性的质疑。

例如,报告期内,日日顺曾作为委托人通过海尔集团财务公司向借款人上海飞升提供委托贷款合计7000万元,该笔借款已于2020年年底归还;2019年5月27日,日日顺还与海尔集团签订商标转让协议,以转让对价21.5万元转让7个39类商标。

也就是说,这些关联交易涉及的不仅是营收方面,还有信贷、资产转让等重大经营事项,这也是投资者关注的焦点。

有海尔和阿里这样的大靠山,对于日日顺来说并不能高枕无忧。

当物流行业竞争激烈,同行利润承压的时候,日日顺的业绩相对更有保障和稳定性,会让投资者更安心;但当物流行业高度景气、对于客户有较高议价权的时候,投资者容易担忧,日日顺是否会压低利润率为相关方让渡一部分利益。

值得一提的是,近年来,日日顺通过外延式收购的方式进行业务扩张带来的业绩并表,但这也埋下了商誉减值的“暗雷”。

招股书显示,公司收购贵州沛吉,形成商誉1.90亿元,并在2018年、2019年及2021年分别计提商誉减值准备5956.38万元、6967.39万元和6043.64万元;2020年,公司对报告前收购的上海广德形成的商誉计提减值准备2907.95万元;2019年4月,公司收购上海飞升,形成商誉2108.54万元,报告期内未计提商誉减值准备;2019年7月,公司收购深圳富润德,形成商誉9721.70万元,报告期内未计提商誉减值准备。

本次日日顺拟冲刺创业板IPO上市,、拟公开发行不超过6561万股,预计使用募集资金约27.71亿元,用于智能物流中心、仓储设备智能化、最后一公里网络触点建设项目等建设。

对于日日顺冲刺IPO的情况,我们将进一步关注。