递交招股书近一年,经历三轮问询,小家电企业广东德尔玛科技股份有限公司(简称“德尔玛”)迎来IPO大考,创业板上市委于6月2日审议德尔玛的首发申请,这次 “德尔玛”登陆创业板由中金公司担任保荐机构。

近三年来,德尔玛分别实现营收15.17亿元、22.28亿元和30.38亿元,净利润分别为1.06亿元、1.70亿元和1.72亿元,营收翻倍,但净利润停滞不前。

德尔玛的盈利能力下滑,很重要一点,与小米合作米家ODM产品收入占比逐年提升,但其毛利率较低,拉低了公司整体毛利率。

上市前,不少拟上市企业通过股权合作及产业链中下游销售,跟行业巨头深度捆绑,德小玛则是典型,除了销售合作,小米、京东两大客户还对德尔玛占有一定的股权比例。背靠这两大科技公司巨头,德尔玛是否可以高枕无忧?

利润停滞不前

招股书称,德尔玛是一家集自主研发、原创设计、自有生产、自营销售于一体的创新家电品牌企业。

德尔玛总部位于顺德,公司创始团队于2011年创立自主品牌“德尔玛”。2014年开始逐渐自建产能, 2018年,公司收购飞利浦水健康业务,并创立“薇新”品牌,逐渐实现通过多品牌覆盖多品类的业务布局。

目前,德尔玛旗下品牌有自有品牌“德尔玛”、“飞利浦2”、“薇新” 等, 还有“飞利浦”、“华帝”2个授权品牌,主要产品类型包括家居环境类、水健康类、个护健康类以及生活卫浴类。

从招股书上看,家居环境类产品占到德尔玛收入的六成, 其中以吸尘清洁类产品和加湿环境类产品为主。如果按品牌分类的话,“德尔玛”和“飞利浦”占比较高,2021年占比近70%。

其中,飞利浦是授权品牌,德尔玛通过收购业务获得,飞利浦品牌产品为德尔玛贡献的销售收入占其主营业务收入比例分别为 20.38%、31.35%和 32.34%。

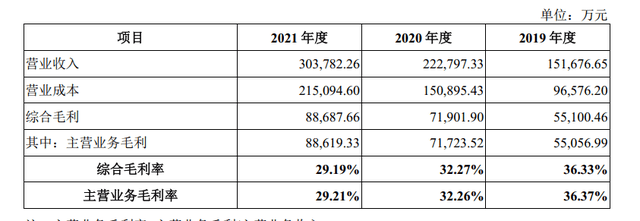

公司财务方面:2019年至2021年,德尔玛分别实现营收15.17亿元、22.28亿元和30.38亿元,净利润分别为1.06亿元、1.70亿元和1.72亿元,近三年的营收增长较快,不过净利润略显疲软。

毛利率方面,德尔玛的主营业务毛利率由36.37%下滑至29.21%,按公司解释的主要是疫情期间公司用工成本、原材料采购成本整体有所提高,家居环境类和水健康类产品的毛利率均呈现不同程度的下滑。

还有一点原因:米家ODM产品收入占比逐年提升,但其毛利率较低,因此拉低了公司整体毛利率。

2019年下半年起,德尔玛与小米集团达成战略合作,为小米集团提供米家定制产品,即米家ODM。

关于ODM业务,德尔玛解释称:小米集团与公司签署《业务合作协议》,由小米集团指定小米定制产品拟使用的商标、ID(工业设计)、包装设计方案等。公司负责小米定制产品的整体开发、生产和供货,并按照小米集团的订单生产、交货。“小米集团对小米定制产品拥有在全部渠道的销售和处置权。”

2020年度和2021年度,通过米家ODM业务,德尔玛实现的销售收入快速增长,占当期主营业务收入比例12.19%和21.23%。在销售金额方面,2019年德尔玛对小米集团销售额只有7772.47万元,2021年就大幅增加到6.52亿元,增幅接近8倍。

尽管销量有所增加,但是正是米家的ODM业务,直接拖累了公司毛利率。德尔玛表示,未来不排除米家ODM的占比将持续提升,公司的毛利率将面临进一步下滑的可能。

监管在问询函中表示,说明发行人与ODM厂商关于设计、生产、销售的具体约定,发行人是否为客户的独家ODM厂商,是否对ODM客户存在重大依赖”。

德尔玛表示,公司不是小米的独家ODM厂商,剔除米家ODM业务外,德尔玛从2019年到2021年主营业务收入复合增长率为28.73%,保持快速增长。“发行人对主要ODM客户不存在重大依赖。”

但事实上,以2020年和2021年,小米集团米家ODM与飞利浦为德尔玛贡献的销售收入之和占总营收的比例,已经超过了德尔玛自有品牌,依赖较重。

深度绑定科技巨头

值得关注的是,除了ODM合作,德尔玛的前十大股东中还隐藏着小米集团的身影。

据招股书,本次发行前,天津金米投资合伙企业(有限合伙)持有德尔玛2.37%股权,为德尔玛第8名股东。穿透天津金米的股权结构可以看到,这家公司最终的控股股东为小米科技有限公司,实际控制人是雷军。

除了小米集团,第二大客户京东集团也系发行人股东Generation HK(占本次发行前发行人股份的2.21%)的最终出资人之一。

目前,德尔玛以互联网销售为主,公司产品主要通过京东、抖音等电商平台进行销售,公司境内线上销售收入分别为 10.84亿元、13.72亿元和15.07亿元,占主营业务收入的比例分别为71.58%、61.68%和49.68%,占比较高。

现在的形势是,各大电商平台随着网购用户增量趋于稳定,互联网流量红利效应逐渐减弱,使得公司的线上销售收入增速有所放缓,另一方面,电商平台商家的促销推广竞争日趋激烈,公司促销推广成本呈上升趋势,对公司的盈利造成一定的压力。

在德尔玛费用的构成中,报告期内,其研发费用亦明显低于销售费用和管理费用。2019年至2021年,德尔玛的销售费用分别为2.57亿元、3.43亿元、4.54亿元;管理费用分别为8159.37 万元、9506.57 万元、1.18亿元;研发费用则分别为5438万元、7496万元、1.10亿元。

除了这些风险,德尔玛所在的家电行业还受到房地产后周期影响,去年以来房地产持续下滑,对家电企业未来的营收带来不利影响,另一方面,德尔玛还面临着大量小家电企业的竞争。

德尔玛在招股书提示风险称,基于公司产品战略布局和弥补自身产能不足,公司部分产品选择外协生产商进行成品外协生产;同时,在销售旺季公司自有产能难以满足生产需求时,公司选择优秀的外协加工商进行部分工序或零部件的外协加工。

本次发行上市,德尔玛拟募集资金14.64亿元,用于“智能家电制造基地项目”、“研发品控中心建设项目”以及“信息化建设项目”。

对于德尔玛上市情况,我们将进一步关注。