1979年3月,中顺洁柔的前身乐新纸厂开业第一个月,老板邓颖忠要回360元业务款用来发工资。

工人们拿到工资后,跑来找邓颖忠,说发错了。邓颖忠大手一挥:“没发错,就是给你们的。工厂开张第一个月,全部发双倍工资。”

后来被誉为“纸茅”创始人的邓颖忠回忆道:“那时我只知道你跟着我做事,我就一定不能让你吃亏。”

42年后,已经卸任中顺洁柔董事长的邓颖忠喊话员工增持自家股票,并承诺持有一年后,亏了算老板的,赚了算员工的。

如今一年期限将至,中顺洁柔股价跌去64%,这一次邓颖忠该如何兑现“不吃亏”的承诺。

蜜糖变砒霜

2021年5月9日,中顺洁柔发公告称,收到邓颖忠《关于倡议全体员工增持股票的函》,凡在2021年5月10日至 2021年5月31日期间净买入中顺洁柔股票,且连续持有至2022年5月30日并在职的员工,亏损予以全额补偿,收益则全部归员工个人所有。

中顺洁柔公告

倡议书特别强调,资金来源为自有资金,补偿金额也不存在最高金额限制。

中顺洁柔公告

同日,邓颖忠家族出具《承诺函》,至2022年5月30日止,不通过任何方式减持、质押本人直接、间接所持有的公司股份,否则所得收益全部归公司所有。

中顺洁柔公告

《倡议书》发布的前一个交易日,中顺洁柔成交金额为4.92亿,而发布后的首个交易日,成交金额为8.87亿,涨幅高达80%,意味着大量资金涌入。

除了兜底增持,中顺洁柔还搞了员工持股计划,双管齐下刺激股价。

2021年5月底,中顺洁柔发布《第三期员工持股计划(草案)》,资金计划上限为4亿,按照1:1的杠杆比例设置优先级份额和劣后级份额。

中顺洁柔公告

从5月10日到6月2日,中顺洁柔股价涨幅达到13%,并在2021年6月2日这一天涨到历史最高价35.12元。

买入的员工、追涨的散户,以及邓颖忠家族,大概都以为这只是甜蜜的前奏,却没想到已经站到了绝望的悬崖边上。

随后,中顺洁柔的股价开始持续下跌,到2021年12月,股价较最高位已经腰斩。

就在此时,中顺洁柔发公告称,由于相关融资政策发生变化及市场原因,继续推进员工持股计划的难度较大,决定终止本次员工持股计划。

消息一出,市场哗然,深交所也发关注函要求解释。

中顺洁柔回复称,员工持股计划流产的主要原因是优先级资金要求的融资利率提高,导致激励对象普遍参与意愿不高。

金角财经翻看2019年11月中顺洁柔的《第二期员工持股计划(草案)修订稿》,第二期员工持股计划最终草案是没有加杠杆的,发布前的收盘价为13.05元,在较低区间的水平。

那么,为何在股价较低时不加杠杆搞员工持股计划,而在历史高位时却加杠杆搞员工持股计划呢?

中顺洁柔不仅这么做,而且拖了大半年才宣布流产,到底是赌性过大还是故意误导市场呢?

业绩暴跌

2010年,中顺洁柔登陆A股,成为国内首家生活用纸企业。

到2020年,邓颖忠以137.5亿元财富位列当年福布斯富豪榜的第287位,中顺洁柔的“纸茅”声名也愈加显赫。

多年来,邓颖忠格外重视家族传承,中顺洁柔也一直以“家族企业”自居。

在大股东中顺纸业集团里,父亲占60%股权,两个儿子各20%的股权。

中顺洁柔公告

早在2008年,57岁的邓颖忠就开始考虑接班人问题,把刚好三十而立的大儿子邓冠彪放到总经理位置上。

按这剧本发展,中顺洁柔应该很快就由邓冠彪接手。但不知为何,2021年3月,邓冠彪获聘任为总裁后仅过了两个月,就向董事会辞去职务。

随后,中顺洁柔外聘金融老兵刘鹏为总裁,家族企业开始出现变化。

2021年4月12日,邓颖忠辞去董事长职务,刘鹏接任成为董事长。

2022年4月,中顺洁柔发布2021年年报,这是中顺洁柔由家族企业尝试转型职业经理人模式后的首份年度成绩单,结果惨不忍睹。

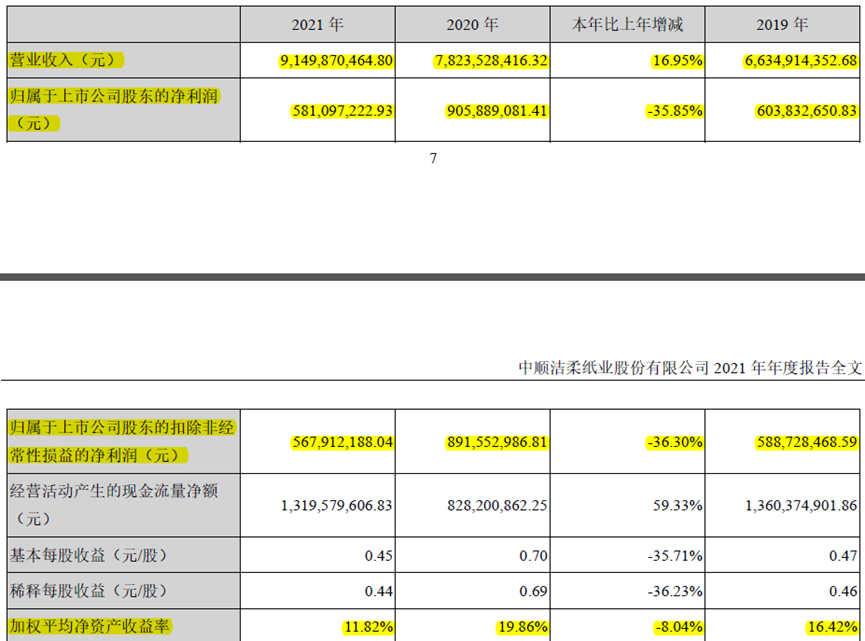

2021年,中顺洁柔营业收入91.5亿,2020年为78.2亿,同比增加16.95%;归母净利润为5.81亿,2020年为9.05亿,同比减少了35.85%;扣非后归母净利润为5.68亿,同比减少了36.3%。

中顺洁柔公告

对比同样在生活用纸第一梯队的维达国际和恒安国际,2021年维达国际营业收入为152.7亿,恒安国际营业收入为207.9亿。

中顺洁柔的营收仅有维达国际的60%,恒安国际的44%。

而且这两家同行的利润下滑情况也没有中顺洁柔严重,维达国际归母净利润下降了12.59%,恒安国际归母净利润下降了28.75%。

如果说2021年是增收不增利,那么一同公布的2022年一季报显示,中顺洁柔今年是既不增收也不增利。

2022年一季度,中顺洁柔营业收入18.8亿,同比减少了10.36%;归母净利润1.33亿,同比减少了50.82%;扣非后归母净利润1.27亿,同比减少了52.5%。

中顺洁柔公告

由于维达国际和恒安国际暂时没有一季度数据,金角财经选取申万三级行业(生活用纸)的上市公司做横向对比。

当中,营收增长率中位数为-2.8%,归母净利润增长率中位数为-42.22%,扣非后归母净利润增长率中位数为-44.34%。

如此看来,“纸茅”的业绩数据均低于中位数,在同行中表现比较差。

事实上,自去年5月发出兜底增持的号召之后,中顺洁柔随后公布的四个财报都是节节走低,归母净利润同比跌幅不断扩大。

糟糕的业绩导致中顺洁柔股价不断下跌,截至2022年5月20日,中顺洁柔收盘价为10.52元,相比2021年的高位35.10元,跌没了70%。

Choice金融终端

截至2022年5月20日,在申万三级行业(生活用纸)的9家上市公司中,中顺洁柔的近三月、近六月、近一年市场表现均倒数第一。

Choice金融终端

忽悠股民?

距离邓颖忠兜底承诺的截止时间还有7天,想要打翻身仗已经不可能了,估计邓老板早就在暗暗计算要出多少钱了。

根据2021年12月中顺洁柔回复深交所中提及,在倡议增持期间(2021年5月10日至2021年5月31日),共有282位员工增持公司股票,累计净买入公司股票120万股,增持均价为33.04元/股,增持总金额为3990万元。

中顺洁柔公告

以今年5月23日收盘价11.20元计算,邓颖忠要兜底的金额约2640万。

相比邓颖忠的百亿身价而言,2640万对这个百亿豪门来说简直是九牛一毛。

对于当初增持的员工的来说,现在最关心的是邓老板什么时候会兑现补偿。

在最近召开的2021年业绩说明会上,中顺洁柔的高管表示,公司已将“兜底”承诺纳入承诺事项管理,截至目前,实控人兜底事项期限尚未届满,实际控制人的补偿义务尚未成就。

一切还要等到7天后才有结果。

可惜,那些高位接盘的股民,没有人会为他们兜底。

回顾A股这些年,上市公司实控人发兜底增持后以悲剧收场的案例比比皆是。

早在2015年股灾时,暴风科技董事长就发布兜底增持倡议书,但没有阻止股价随后腰斩。

随后,多家上市公司老板有样学样,陆续发布兜底增持倡议书。

据上海证券报统计,2017年以来,共有101家A股上市公司发出增持自家股票的倡议,其中57家公司提出兜底增持的当年业绩出现同比下滑,占比超过五成。

当中,甚至有四家已退市。

神州长城是第一家退市的倡议兜底增持的公司。

2018年2月27日,神州长城发公告,实控人陈略提交了《增持倡议书》。

陈略倡议,凡于2018年2月27日至3月31日期间,员工买入神州长城股票且连续持有12个月以上并届时仍在职的员工,亏损由倡议人以现金予以全额补偿,收益则归员工个人所有。

随后,神州长城在当年4月13日公告称,在董事长倡议增持期间,共有42位员工增持111.66万股,耗资约663.41万元。

然而,神州长城在2020年初退市,成为当年退市第一股,兜底增持时间距退市不足两年。

第二家退市公司是东方金钰。

东方金钰董事长向全体员工发出增持公司股票倡议,凡2017年6月7日至6月9日期间,员工买入东方金钰股票且连续持有12个月以上的,亏损由董事长本人全额补偿,收益归员工个人所有。

经统计,共有32名员工增持东方金钰股票,总金额146.39万元。

然而,东方金钰此后数年净利润连续亏损,公司经历多次并购重组情况始终没有改善,其间又被徐翔案牵连,在2021年3月,这个曾经的“翡翠第一股”不得不以退市收场。

第三只承诺兜底增持的退市公司是曾经的“影视借壳第一股”长城影视,曾出品《红日》、《东方红》、《武则天秘史》、《太平公主秘史》等作品。

2017年6月7日,长城影视称收到公司实控人提交的倡议书,凡2017年6月7日至2017年6月13日期间,员工净买入长城影视股票且连续持有12个月以上并且在职,亏损全额补偿,收益归员工个人所有。

而长城影视,最终也难逃退市命运。

第四家是欧浦智网。

2018年2月25日,欧浦智网称收到董事长陈礼豪提交的增持倡议书,承诺凡2018年2月26日至2018年3月2日期间买入,且连续持有6个月以上并在职的员工,亏损由陈礼豪全额补偿,收益归员工个人所有。

据统计,共有308名员工增持公司股票321.58万股,增持总金额为3282.23万元。

随后,欧浦智网在2021年7月15日被终止上市。

如今,兜底增持的故事还在继续上演,这种王婆卖瓜式的吆喝,已经成为A股中的奇葩风景,背后充满了荐股嫌疑和大股东的别有用心,与其许下难以兑现的忽悠承诺,倒不如大股东自己真金白银的买入增持。