作为基本面尚可的知名黄酒股,会稽山因控股股东精功集团破产重整,不得不“比武招亲”,华润、复星、中粮等产业资本都成为“绯闻”对象,股价也在传闻中扶摇直上,一个月不到的时间翻倍。如今尘埃落定,意向投资人仅中建信控股集团1位,而中建信与会稽山的控股股东精功集团有着千丝万缕的联系,这场看似破产重整的交易,更像是安排“自己人”参与。

“绯闻对象”华润、复星入主会稽山的预期终落空。

5月18日,会稽山连续第二日跌停,截至收盘报16.36元。而在5月12日,会稽山刚冲上七年以来的股价高点20.49元。

消息面上,市场期待的会稽山重组,终于在5月16日公布意向投资者名单,然而其中却没有出现华润、复星、中粮、剑南春等任何一家相关巨头,而仅有一家做钢结构的当地民企,甚至还与原控股股东精功集团有着千丝万缕的联系。

华润、复星、中粮“入主”预期落空

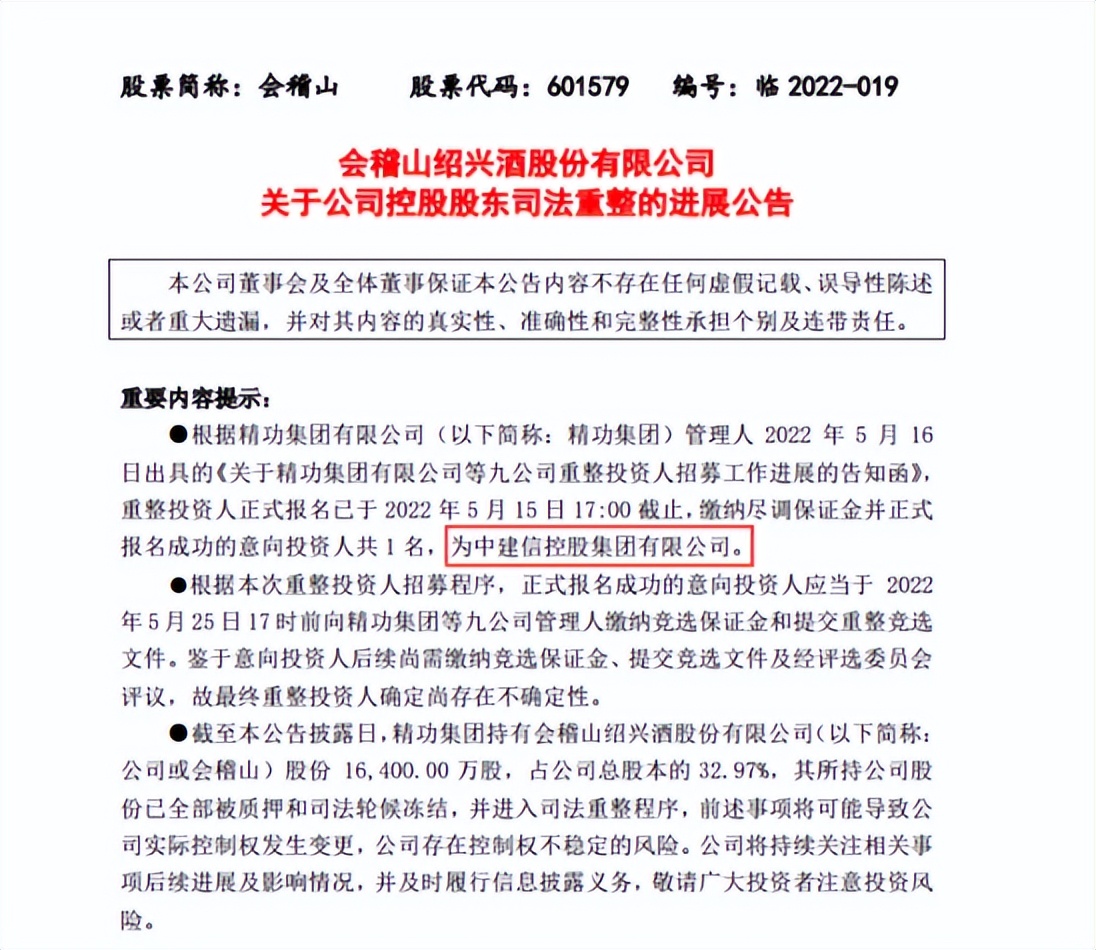

4月15日晚,会稽山披露控股股东精功集团重整新进展。

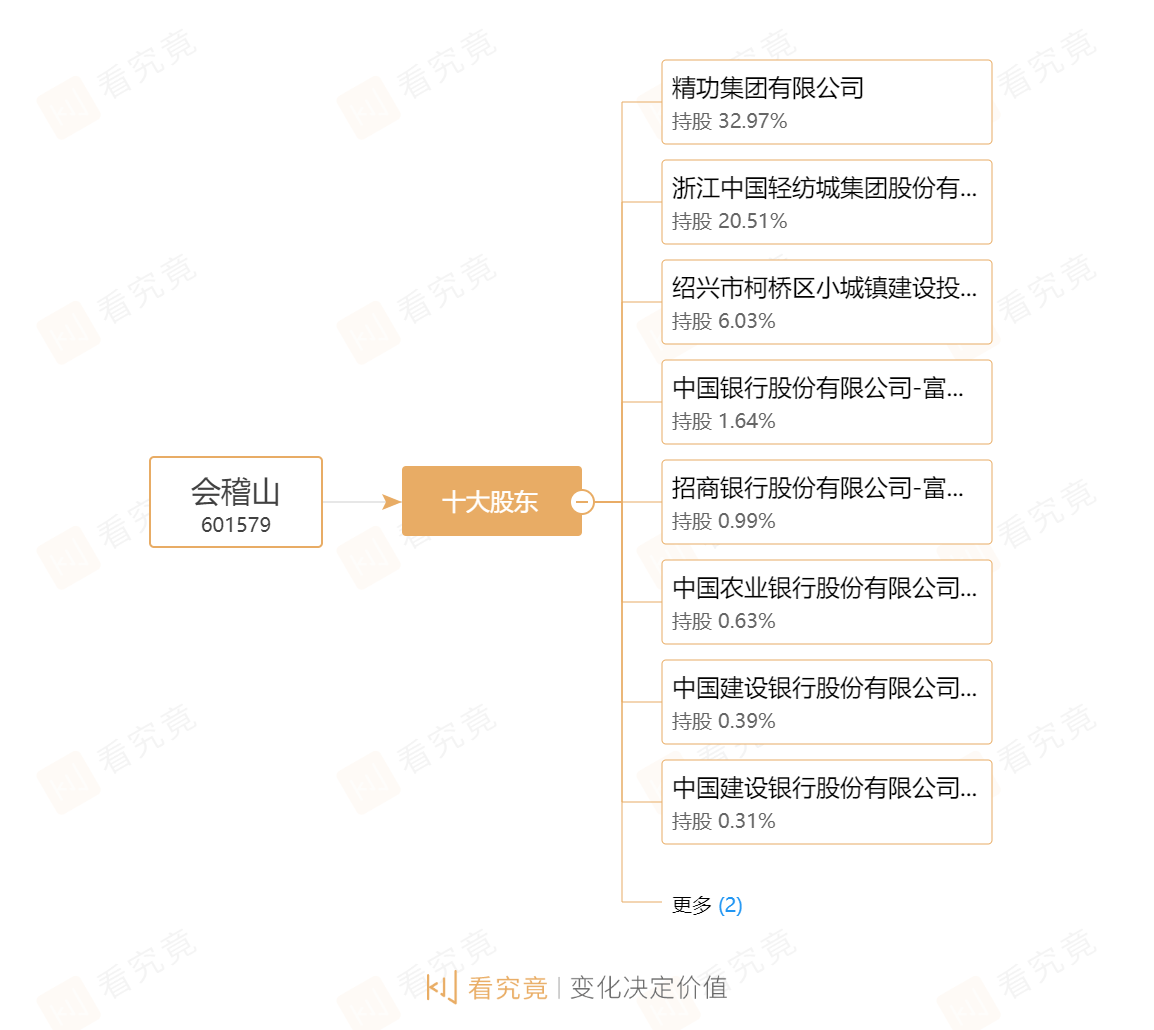

据公告,本次纳入重整的核心资产包含精功集团持有的会稽山1.49亿股股份,持股比例为29.99%,公司实际控制权可能发生变更。精功集团目前共持有1.64亿股,占公司总股本的32.97%,剩余股份不作为重整核心资产,将另行处置。

来源:看究竟App

该公告中,意向投资人的“门槛”大幅提升。要求意向投资人的财务指标应满足上一年度经审计的资产总额不低于人民币100亿元,或者上一年度经审计的净资产不低于50亿元,这两项都变成了之前的10倍。报名时间为5月15日截止。

临时将门槛提高10倍之多,被市场解读为很可能已出现意向较大的潜在投资人。这也意味着会稽山即将易主一位资金雄厚的“神秘人”。

于是,会稽山自此开始暴涨之路。4月12日至5月16日,公司股票在22个交易日合计上涨了124.59%,18个交易日接连收获9个涨停板。市场传闻中,包括华润、复星、中粮、海天味业、剑南春在内的多家酒业、食品巨头或将成为潜在投资人。

酒企改制已有漂亮的先例。就在去年5月,舍得酒业被复星系入主后顺利脱帽,实现业绩反转,股价也飚升近10倍的故事。同为酒企引入战投,市场期待这样的资本神话再现。

4月22日与5月11日,会稽山也两次发布风险提示性公告,强调经公司与精功集团管理人进一步核实,截至公告披露日止,本次精功集团等九公司重整投资人招募正式报名期间不存在上述媒体文章所猜测的投资人主体,纯属主观臆测,提醒投资者理性投资,避免概念题材炒作。

5月16日,答案终于公布,上述“绯闻对象”确实一家也没出现。会稽山和精功科技发布公告称,中建信控股集团成为此次“精功系”重整核心五大资产,唯一缴纳尽调保证金并正式报名成功的重整投资人。

公告显示,鉴于意向投资人后续尚需缴纳竞选保证金、提交竞选文件及经评选委员会评议,故最终重整投资人的确定尚存不确定性。

此后还有投资人猜测,可能是中建信控股和其他企业作为联合体,并以中建信控股的身份进行投标。不过,这一猜测被会稽山迅速否认。据董秘表述,经征询精功集团管理人,不存在其他的联合体。

“半路”跳出的中建信是精功系“自己人”

会稽山的重整投资人——中建信是何背景?

企查查数据显示,中建信控股集团成立于2004年,总部位于上海闵行莘庄商务区,注册资本1亿元。旗下拥有钢结构、再生纤维、新能源、投资四大产业板块,旗下核心企业“精工控股集团”为中国民企500强,核心产业“精工钢构”在全国钢结构行业连续7年位列第一,年业务承接额近200亿元。

中建信官网显示,除实业外,集团还布局了金融投资板块,主要涉及电子信息、节能环保、生物医药、建筑科技等国家战略性新兴产业领域,其中A股已上市项目包括上海谊众、微芯生物、慈文传媒、德宏股份、康惠制药等。同时还持有重庆三峡银行、绍兴银行、瑞丰银行等银行股权,估值超过30亿元。

值得注意的是,中建信法定代表人方朝阳,实为精功集团副董事长。而中建信除上海京荣企业管理合伙企业之外,其余26位自然人股东均为精功集团核心管理团队成员。

据早先报道,方朝阳比精功集团董事长金顺良小13岁,两人是一路过来的“老搭档”,在绍兴声名远扬,经编机厂时期就一起创业,金顺良为厂长,方朝阳任副厂长,后来的精工钢构也由两人共同创立。

1999年,方朝阳卸任精功集团所有的经营管理岗位,带领新团队专心投入钢结构产业。2003年,精工钢构通过重组长江股份,借壳登陆A股。同年,完成改制的精工集团迁址精功大厦,并更名为精功集团有限公司。

至此,精工与精功分立格局初步形成。由金顺良掌控的精功控股集团和方朝阳掌控的精工钢构,也被当地人称为“大精功”和“小精工”。

数据显示,中建信与精功集团分别持有精工控股54.1%与45.9%的股权。而接替金顺良成为新“掌舵人”的方朝阳,目前在中建信持股比例为39.025%,分别持有“精功系”两家公司——精功集团有限公司及其股东绍兴精汇投资有限公司2.0958%、9.38%的股权。

如此看来,名称相似的买卖双方或“本为同根生”,所谓重整收购,也更像是一场“自救”。

高门槛“阻碍”产业资本参与?

为何仅有中建信报名?

据悉,这次会稽山重整条件可谓困难重重,不仅体现在对投资者的资产门槛要求,还有短期缴纳高保证金,打包“配售”精功科技,以及5年不得离开,或令外部资本敬而远之。

关于保证金金额和时限,据4月15日上海清算所网站公告,要想接盘精功集团资产,意向投资人应当于5月25日17时前,也就是1个月左右时间内,向管理人缴纳竞选保证金1亿元,同时按照要求编制并提交竞选文件。

关于打包配售和禁售期,联合体牵头人应当全部承接会稽山、精功科技两家上市公司股权,并36个月不得转让,5年不得更换实际控制人。

公告中甚至对公司未来经营也做出了明确限制:意向投资人承接重整资产的主体应当设立在绍兴市柯桥区,且应当支持和促使精功集团旗下控股子公司会稽山、精功科技做大做强,能够引进符合地方政府产业政策要求的优质项目。

“门槛极高,需要带着镣铐跳舞,又要整体打包另一家业务无关的上市公司,太过繁琐,性价比太低。”一位私募机构人士指出,“会稽山经营如果能放开偏财务投资的口径,肯定有人感兴趣。”

从基本面上看,会稽山经营稳定。去年营收12.50亿元,同比增长12.81%,净利润2.84亿元,同比下降1.81%。相比“黄酒三杰”中的另两位,同期营收利润表现较好——金枫酒业营收6.49亿元,净亏损1284.58万元;古越龙山录得营收15.77亿元,净利润却仅有2亿元,不如会稽山。

中建信控股集团副总裁吴昊表示,基于中建信与精功集团的渊源,中建信重整“精功系”,将实现人员、业务、管理等方面的平稳过渡,可以有效避免重整过程中各类不确定性波动对企业经营产生影响。

从业务上看,中建信控股集团下属的光伏能源、装配式建筑产业、再生纤维产业等多个板块与精功科技为上下游产业,能发挥协同效应。而在会稽山方面,中建信仅提到其投资的快消品,能在品牌渠道方面帮个忙。

“精功集团宣布破产重整已历时近三年,地方政府、债权人及管理人都迫切希望重整能得以推进。”上述负责人补充。

这块市值不高,质感尚可的黄酒资产,似乎仍裹挟在“精功系”资产包中,被相关利益方牢牢攥紧,市场期待的外部战略资本接盘,可能性正在越来越小。