经过5个月的自查,上实发展子公司“爆雷”事件真相大白。

来源 | 野马财经

对于子公司的“爆雷”事件,上实发展(600748.SH)的自查时间,从当初的“至少一周”,一直延长至5个月。

5月9日,上实发展发布公告称,经初步查明,控股子公司上实龙创智慧能源科技股份有限公司(简称:上实龙创)存在部分高级管理人员利用职务便利擅自实施了虚构交易等违法违规行为,相关业务涉及的应收类款项无法收回,导致上实龙创无法偿还到期债务。

资料显示,上实龙创是上实发展下属并表子公司,公司持有上实龙创69.78%股权。

最新数据显示,上实龙创2021年末总资产为2.70亿元,总负债为21.45亿元,净资产-18.75亿元。

截至目前,上实龙创共有1.1亿元债务到期无法偿还,截至2022年4月29日,上述债务本金、利息和罚息累计金额约为1.14亿元。

据悉,以上债务由上实龙创时任董事长、总经理兼法定代表人曹文龙提供连带责任保证。同时,以其持有(包括其控制的公司或基金等持有)的2000万股上实发展股票进行质押担保。

上实发展表示,公司外部融资环境和偿债能力未受到上实龙创逾期债务影响。上实龙创将在全面梳理自查完成后,进一步调整业务发展导向,优化生产经营及管理手段,最大程度降本增效,尽快完成减亏目标。

26亿应收类款款项“踩雷”

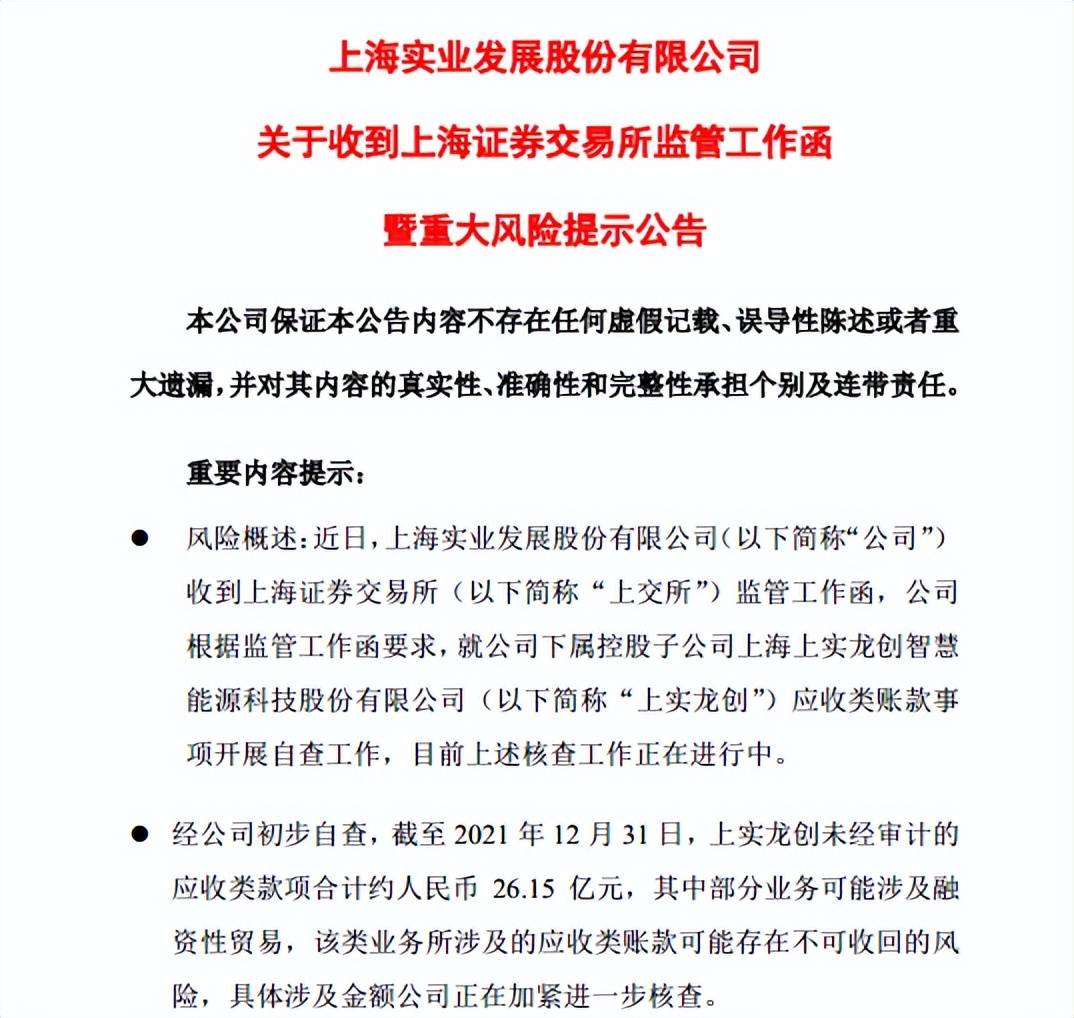

2022年1月11日,上实发展曝出控股子公司上实龙创的应收类款项存在部分不可回收风险。

上实发展公告称,公司收到上交所监管工作函,根据要求就上实龙创应收类账款事项开展自查工作。截至2021年末,上实龙创未经审计的应收类款项合计约26.15亿元,在其截至去年6月底的总资产的占比超过70%。

图片来源:企业公告

当时,上实发展相关人员表示,“现在还在业务清查过程中,涉及合同较多,需要时间进行完整清查,才能给出自查结果,我们会有相应的工作组和外部机构,目前自查时间预估至少需要一周。”

1月28日,上实发展回函表示,上实龙创的业务实质、货物流转等情况仍在核实中,但其部分业务经营模式可能有导致应收类款项存在不可全部收回的风险。

第二天,上交所再次发函,要求上实发展详细回应上实龙创融资性贸易业务的具体资金流向、商业实质等问题,并敦促其加快自查进展。

不过,上实发展没有再就此进行回函。直至3月30日,上实发展在年报中披露,公司与年审会计师上会会计师事务所共同开展内部核查后,发现上实龙创部分高级管理人员利用职务便利,从2014年起实施了虚构交易的违法违规行为。

上实发展指出,由此导致公司2016年度-2020年度财务报表、2021年第一季度、半年度及第三季度财务报表的营业收入及营业成本核算存在会计差错。部分虚构交易行为是否存在其他违法犯罪的问题正在接受司法机关调查、审查。

受该事件影响,在2021年报中,上会会计师事务所对上实发展出具了保留意见的审计报告,内部控制审计报告意见类型则为带强调事项段的无保留意见。

根据会计差错更正公告,上实发展对以前年度财报进行了差错更正和相应的追溯调整。其中,累计调减2016-2020年度营业收入和归属于母公司的净利润17.04亿元和11.18亿元。

针对上述会计差错更正,4月8日,上交所再度发出追问。对上实发展2021年年度报告进行了事后审核,要求上实发展及年审会计师对相关问题进行核查与补充披露,并于4月16日前进行回复及披露。

然而,由于上实发展所在地上海市疫情情况严重,疫情封控严重影响公司及年审会计师的核查工作进度。4月15日,经向上海证券交易所申请,上实发展将延期回复上述问询函。

子公司“爆雷”的影响

尽管上实发展在公告中表示“公司外部融资环境和偿债能力未受到上实龙创逾期债务影响”,但对其经营业绩的影响却是显而易见的。

2021年上半年,上实发展实现营业收入40.25亿元,同比下降10.4%;归母净利润3.44亿元,同比下降19.84%。

截至2021年三季度末,上实发展营业收入同比减少3.52%至51.08亿元;归母净利润同比减少8.75%至5.89亿元。

不过,从全年的表现来看,上实发展在第四季度扭转了营收和净利润双双下滑的趋势。

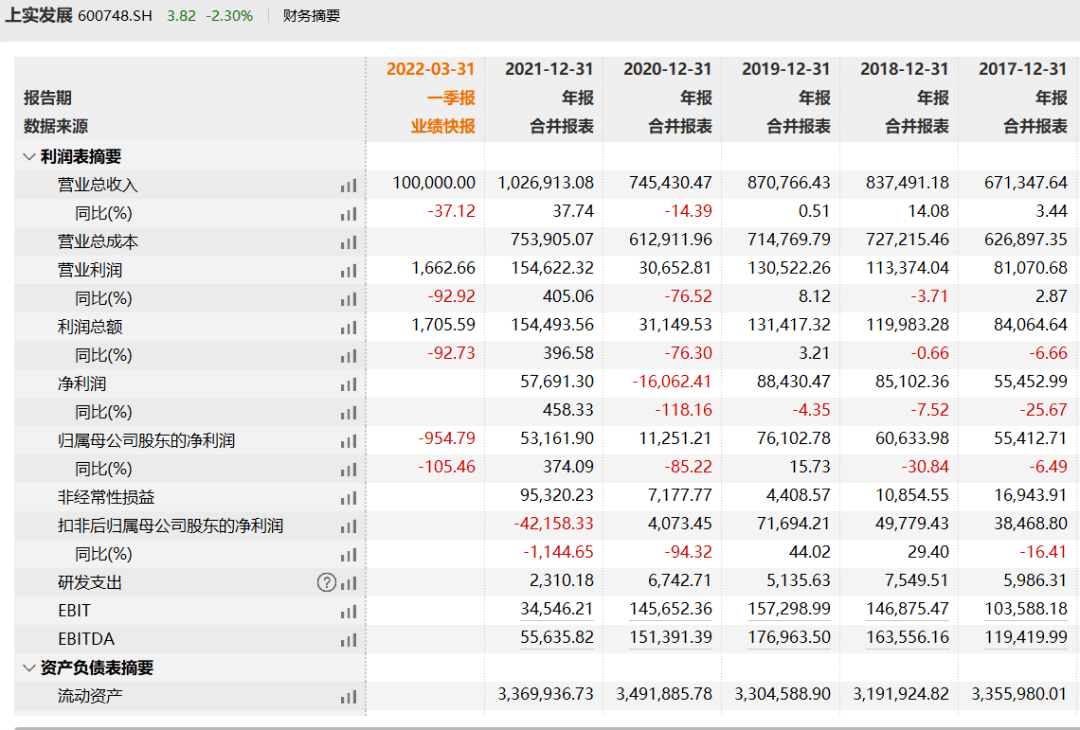

图片来源:Wind

财报显示,2021年,上实发展实现营业收入102.69亿元,同比增长37.74%;归母净利润5.32亿元,同比增长374.09%。

期内,上实发展的资产总计为395.74亿元,营业利润为15.46亿元,应收账款为1.57亿元,经营活动产生的现金流量净额为-35.53亿元,销售商品、提供劳务收到的现金为79.01亿元。

然而,在2021年第四季度“力挽狂澜”后,进入2022年,上实发展再次出现“营、利”双降。

数据显示,2022年一季度,上实发展实现营业收入约10亿元,同比下降37.12%;归母净利润-954.79万元,同比下降105.46%。

另外,期内公司总资产395.48亿元,较年初下降0.07%;归属于上市公司股东的所有者权益100.14亿元,较年初下降0.1%。

上实发展对此表示,2022年一季度,公司营业收入同比下降37.12%,主要系结转的房地产销售收入减少所致;归属于上市公司股东的净利润同比下降105.46%,主要系房地产销售利润减少所致。

而上实龙创更是面临“资不抵债”的局面。2021年上半年,上实龙创营业收入6.21亿元,净利润为亏损1.52亿元,期末总资产35.2亿元,总负债28.27亿元,净资产约6.9亿元。

最新数据显示,截至2021年底,上实龙创货币资金约为0.75亿元,资产总额约为2.64亿元;负债总额约为21.37亿元,所有者权益约为-18.73亿元。

暗藏“专网通信骗局”影子

当时,上实发展对于上述应收类账款风险的解释称,2021年上实龙创未经审计的应收类款项合计约26.15亿元,其中部分业务可能涉及融资性贸易,该类业务模式存在重大经营风险。

据了解,融资性贸易又被市场称为“贸易型融资”“供应链金融”,是指参与贸易的各方主体在商品及服务的价值交换过程中,依托货权、应收账款等财产权益,综合运用各种贸易手段和金融工具,实现短期融资或信用增持目的,增加贸易主体的现金流量。

因此,融资性贸易本质上应基于真实的贸易关系,并通过在贸易各个环节中金融工具的运用,为促成贸易而进行融资,是“贸易+融资”的组合,并非简单的贸易行为或是单纯的融资服务。

值得一提的是,此前,上海电气曾踩雷“专网通信”骗局,其专网通信业务被曝逾80多亿应收账款或无法追回,市场分析就指出,其业务或涉及“融资性贸易”。

据第一财经报道指出,该公司应收款项风险很有可能与去年上半年暴发、涉及近20家A股公司的“专网通信”骗局有关。

图片来源:百度百科

所谓专网通信,是指专为政府与公共安全、公用事业和工商业等提供的应急通信、指挥调度、日常工作通信等服务,区别于电信运营商参与运营的公众通信网络。

在2020年底一起利用贸易空转套取资金的刑事案件判决中,涉事企业就包括上实龙创。另外,上实龙创部分下游客户也与此前专网通信骗局中的爆雷客户重合。

值得一提的是,在之前多家出现应收款逾期的上市公司中,欠款方都指向了一家名为环球景行实业有限公司(下称“环球景行)的企业,其中包括瑞斯康达、中利集团。

而上实发展2021年半年报的应收款项欠款方中,同样出现了环球景行的身影。根据披露,去年上半年,该公司按单项计提坏账准备2.26亿元,环球景行以2483万元的全额计提,在该科目的计提金额中排在第二位,计提原因是预计无法收回。

另外,据“清流工作室”报道,上实龙创还与上海电气有过交易往来。根据上海电气今年1月1日回复上交所的公告,去年8月17日,公司将所持上海电气国际经济贸易有限公司(以下简称电气国贸)80.59%股权转让给上海电气(集团)总公司,而近三年,电气国贸前十大客户包括了上实龙创,并且销售给上实龙创的是卫星电子信号模拟器。

有业内人士指出,在交易中,上市公司以预付款形式将资金流向供应商,之后供应商或其隐性关联方将资金通过下游客户回流上市公司,提振公司业绩;但当其中供应商方面资金闭环断裂,上市公司的资金风险便瞬间暴露。

2021年,国新办就2021年上半年中央企业经济运行情况举行新闻发布会。国务院国有资产监督管理委员会秘书长、新闻发言人彭华岗就曾提到,要严管非主业低毛利大宗商品贸易这种业务风险,严控金融衍生、融资担保、PPP等业务风险,坚决禁止开展融资性贸易业务。

一位法律人士表示,此类贸易其实就是“名为贸易,实为借贷”。目前相关“专网通信”骗局仍在调查审理中,上实龙创这笔26亿元的应收款大概率要打水漂了。

上实发展能助力子公司渡过一这关吗?欢迎留言评论!