李嘉诚回来了。

这是近几天地产界乃至整个经济界最火的新闻之一。值得一提的是,就在李嘉诚参与土拍的前一天,央行、银保监、证监会等同时发文,力挺房地产平稳有序发展。

而这一政策出台的背景是,在刚刚过去的2022年4月,官方制造业PMI环比下降2.1个百分点至47.4%;综合PMI产出指数更是大幅降至42.7%,较上月下降了6.1个百分点。

很显然,李嘉诚的回归,绝非偶然,也并不盲目。

1

大而不能倒

没有大而不能倒的企业,但却有大而不能倒的行业。

中国房地产贡献了约20%的GDP、约40%的财政收入,构成约60%的家庭资产。地产行业需要调控,但经不起休克式的出清,不夸张的说,如果房地产现在塌方,那对中国经济的伤害将是致命的。

首先是经济受不了。

根据华泰证券的测算,房地产投资增速每下降10%,将拖累GDP增速约1.1个百分点;商品房销售额增速每下降10%,将拖累GDP增速约0.2个百分点。

其次,政府财政也受不了。

以2020年的数据为例,全国土地使用权出让收入占全国地方一般公共预算本级收入的比重超80%,土地财政依赖度超过100%的城市有20个,超过50%的有40个。

事实上,自去年开始,房地产增速就在不断降档,开发和销售两端皆是如此。

虽说主要原因是受到2020年前低后高的影响,但地产不断走弱也是既成事实。一个最直观的证据是,百强房企的销售额和销售面积自去年下半年已陷入负增长。

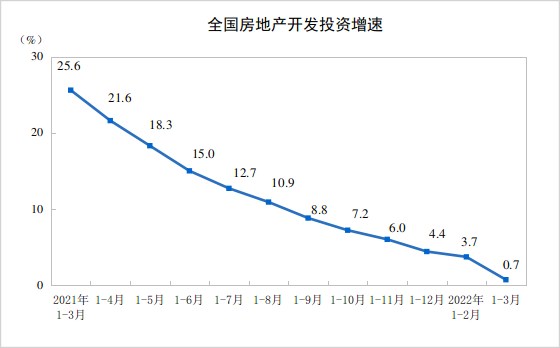

进入2022年,房地产下滑速度进一步加快。

Q1全国房地产开发投资仅同比增长0.7%,刷新了1998年房改以来的最低增速。到3月份已进入负增长,其中新开工同比下滑22.2%,施工和竣工分别下滑15.5%、21.5%。

销售端,Q1全国商品房销售额同比下滑22.7%。克尔瑞最新数据显示,4月份,top10、top30和top50房企销售额分别同比下滑53.0%、54.2%及58.0%,降幅环比扩大19.6pct、10.7pct和9.9pct。

今年一季度,全国国有土地使用权出让收入同比大幅下降27.4%,黑龙江、宁夏、西藏等偏远地区的土地出让金降幅更是超过80%,对地方政府形成较大压力。

另一方面,疫情不断反复地背景下,消费受到很大的制约,Wind预测四月份社零同比增速将降至-5.86%,较3月份的-3.53%进一步下滑。

需要特别指出的是,一季度GDP增速为4.8%,并未达到今年定下的5.5%的任务水平。要想维持目标不变,后期必然要下大力气。

重压之下,房地产不能再继续下行了。

4月29日,政治局召开会议,强调要坚持房子是用来住的、不是用来炒的定位,同时也支持各地从当地实际出发,完善房地产政策,支持刚性和改善性住房需求,促进房地产市场平稳健康发展。

随后金融部门纷纷出台相关政策维稳,地产迎来久违的松绑。而在此之前,地方已先行一步,到目前为止,全国已有超100个城市出台政策为房地产抒困。

2

没有大行情

从地方到中央,对于房地产的态度终于达成共识,上下合力出手,很容易给人一种错觉,即房地产将重新回到以往的增长轨道。但事实上,中国房地产已不可能再回到之前那种高增长的黄金时代,原因有二。

首先是城市化率。

2000年,中国的城镇化率只有约36%,到2021年,这一数据已经增长到了64.72%,几亿人在短短20年的时间进城,这是推动房地产繁荣的根本所在。

很多人拿发达国家80%左右的城市化率类比中国,得出中国房地产依然有很大增量空间的结论。不客气的说,这完全是主观上的一厢情愿。

事情的真相是,中国城市化率依然会提高,但靠的不再是分子的增加,而是分母的减少。

说的直白点,就是大量留守在农村的老年人口在未来几十年将陆续离开这个世界,带来中国城市化率的被动提升。这样的表达让人在情感上很难接受,但事情本就如此。

房地产的另一个制约因素在货币。

我们可以为资产价格的上涨找到很好的解释原因,但归根结底还是要落实在资金层面。如果没有钱来推动,一切都是空想,股票和房地产皆是如此。过去中国房地产高速增长的直接原因就是货币的高速增长。

过去几十年,中国货币发行的同比增速长期高于GDP增长率,造成货币溢出,这些钱进入房地产领域,支撑起长牛行情。

2013年是一个转折点,国内开始着手进行宏观去杠杆,具体表现为M2同比增速不断降低。截止到目前,这一数据基本稳定在8%-9%之间,约等于实际GDP增长加上通胀。

换句话说,金融系统不再给房地产额外印钱,即便政策短期宽松,行业不可能再回到从前。

作为今年全国第一个全面放开限购限贷的城市,郑州的走势有很强的借鉴意义。

郑州的地产新政始于今年3月1日,随后立竿见影,整个3月,新房成交量环比2月增加53.07%,二手房成交量环比增加57%。

但进入4月之后,无论是新房还是二手房,成交量环比均出现下滑。价格层面,尽管3月份成交量大幅反弹,但二手房价格仅环比上涨0.06%,新房价格更是环比下跌0.27%。

3

黑铁时代也有赢家

这无疑是房地产企业最艰难的时刻。

2021年,申万房地产板块的营收同比增长9%,同比2020年下降了3个百分点;2021年Q4和2022年Q1,营收增速同比进一步下探到-10%、-13%。

2014年提出“白银时代”,2018年高喊“活下去”,几乎每隔四年,万科总会先声夺人,以最坏的打算为整个房地产行业定调。

2022年,郁亮宣布地产进入“黑铁时代”,他个人主动放弃了头等舱,宣称要带领公司背水一战。

周期下行叠加信用分层,必然带来存量洗牌和增量集中。所谓“黑铁时代”,并非整个行业一起覆灭,而是一大部分参与者退出牌桌,剩下的少数公司重新瓜分世界。

对于这一点,发达国家也早有前车之鉴。

以日本为例,中小房企在2008年金融危机时期加速出清,并购促使行业愈加寡头化,2008年,日本TOP10房企的市占率不足30%,到2020年,这一数据已经增长到了42.2%。

什么样的企业能够胜出?

答案是具备可投资头寸和广义净费率双重优势的高信用、高效率房企。

可投资头寸决定了房企的拿地能力,投资头寸充裕且效率高的企业才能有能力和动力进行扩张性拿地,并扩大市场占有率;

与之相反的是,头寸匮乏的低效企业的拿地数量将逐步减少,被迫交出市场份额。事实上,去年已经有很多民营房企无力参与土地获取,沦为看客。

广义费用率代表房企的损耗控制,过去不怎么重要,但现在意义重大。

行业高歌猛进的时候,开发商利润空间大,管理红利在土地红利和杠杆红利下显得微不足道。一旦行业进入平稳发展或者下行期,利润空间会明显下调,此时管理红利就变得越来越重要。既然“开源”有压力,那就靠“节流”来凑,从这个角度来看,郁亮放弃头等舱绝非笑谈。

基于对可投资头寸和广义净费率的考察,万科A、保利发展、招商蛇口、龙湖集团、新城控股等公司在业内做的相对较好,因此胜算概率比较大。

2021年,申万房地产板块的净利润同比大幅下滑85%,但其中很大一部分是房企在去年四季度一次性大幅计提减值损失造成的。

今年一季度,行业单季度盈利由负转正,像万科等龙头企业的净利润甚至实现了两位数的增长,基本可以确认已触底反弹,随着后期政策效应的逐步显现,未来可期。

没有一个冬天不可逾越,没有一个春天不会到来,财务风格稳健、具备逆周期扩表能力的房企,快熬过来了。