来源:财通社

作者:何剑岭

就在被称为“史上最强”的医药反腐风暴席卷医药行业之时,医药企业的IPO进程必然会受到更多关注。

近日,上交所官网信息显示,南通联亚药业股份有限公司在科创板的IPO申请,回复了第二轮审核问询函,其中“能否有效防范商业贿赂风险”成为交易所的关注点之一。

拟融资10.50亿元

上交所信息显示,联亚药业由中金公司保荐,2022年11月22日IPO申请被受理。监管层于2022年12月15日进行首轮审核问询,公司于2023年4月25日进行回复,并于2023年8月14日回复了第二轮审核问询函。

值得注意的是,联亚药业是一家外商投资企业,实控人均是美国籍,其中包括父子三人。此外,公司的主营收入几乎全部来自境外市场,并且近年的净利润呈不断下滑趋势。

增收不增利 净利润连年下滑

招股书显示,联亚药业主要从事复杂药物制剂的研发、生产和销售。公司目前产品包括不同类型的缓控释制剂以及以极低剂量药物制剂为代表的两大类高端仿制药;同时公司也凭借领先的药物设计能力和制剂工艺技术为制药企业和研发机构提供CRO等服务;报告期内,公司主要面向美国市场销售,且多个产品在美国市场占有率居前。

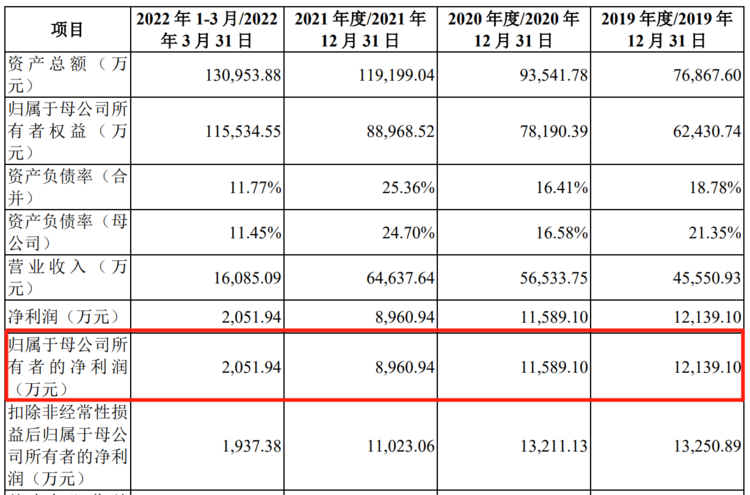

归母净利润连续下滑

从财务数据来看,公司报告期内的归母净利润呈连续下滑的态势。2020年归母净利润同比下滑4.5%,2021年下行幅度加大,同比下滑23%。值得注意的是,2020年和2021年的营收却保持着连年增长趋势,因此,公司出现出现典型“增收不增利”的现象。

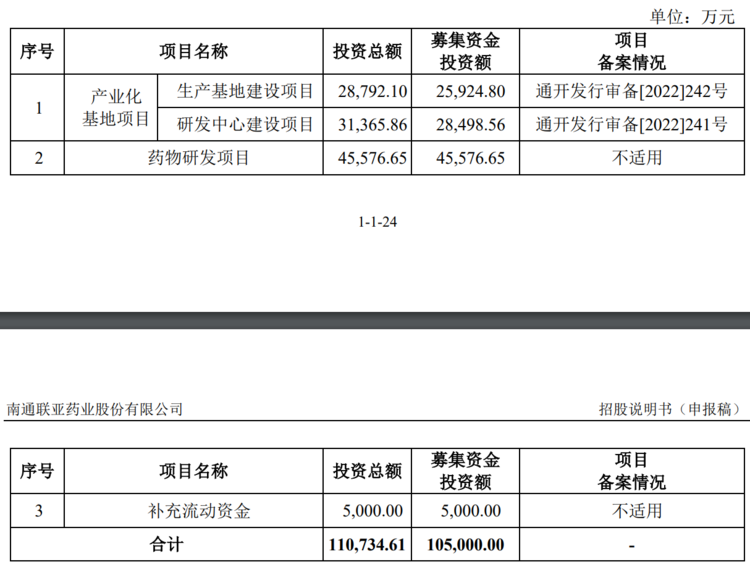

主要用于产业化基地和药物研发项目

此次IPO,联亚药业拟募资10.5亿元,主要投向产业化基地和药物研发项目。

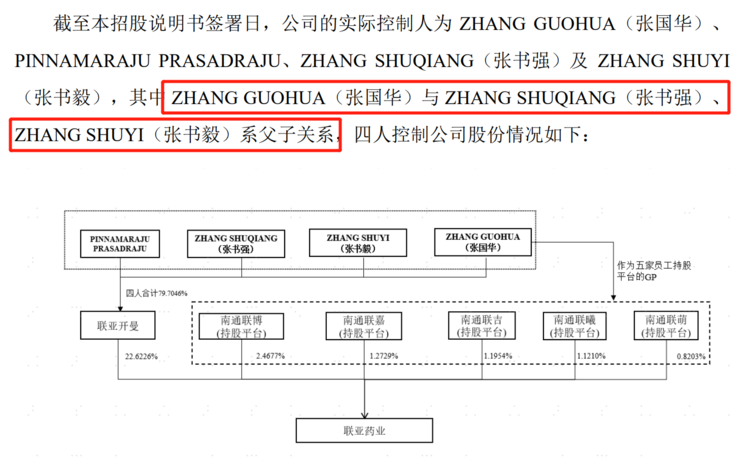

实控人均为美国籍 保荐机构间接持股

从股权结构来看,联亚药业的实控人为ZHANG GUOHUA(张国华)、PINNAMARAJU PRASADRAJU、ZHANG SHUQIANG(张书强)及 ZHANG SHUYI(张书毅)四人,均是美国籍。

其中ZHANG GUOHUA(张国华)、ZHANG SHUQIANG(张书强)及 ZHANG SHUYI(张书毅)是父子关系。ZHANG GUOHUA(张国华)1949年出生,如今已是74岁高龄。

四人合计间接控制29.4999%的股权

ZHANG GUOHUA (张国华) 、PINNAMARAJU PRASADRAJU、ZHANG SHUQIANG(张书强)及 ZHANG SHUYI(张书毅)四人通过控制联亚开曼及五家境内员工持股平台,合计间接控制公司29.4999%的股权。

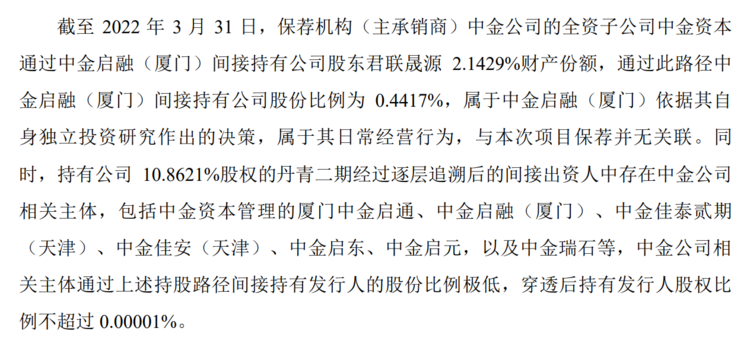

值得注意的是,经过股权穿透后,联亚药业的保荐机构中金公司也间接持有联亚药业的股份,不过比例非常低。

中金公司间接持有极低比例股份

对此,中金公司特别声明,上述情形不会影响公正履行保荐及承销职责。

销售费用特别受关注

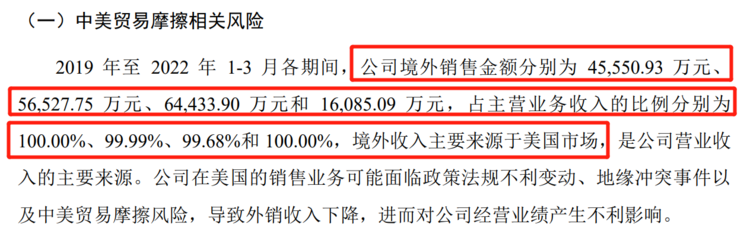

招股书显示,联亚药业的产品几乎全部在美国销售,所以报告期内境外销售的金额占主营业务收入的比例为100%或接近100%。因此,公司也将中美贸易摩擦相关风险列为公司面临风险的首位。

主营业务收入基本全部来自境外销售

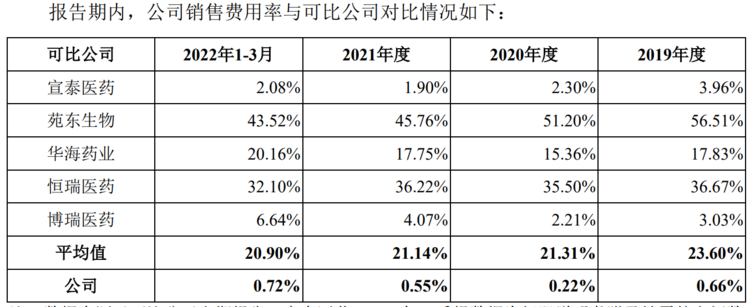

联亚药业同时表示,由于公司主要产品均通过经销商在美国市场进行销售,市场推广工作由经销商负责,因此销售费用率较低。

公司销售费用率极低

从招股书公布的与可比公司的比较来看,联亚药业的销售费用率极低,报告期内均不到1%,而行业的平均值均在20%以上。

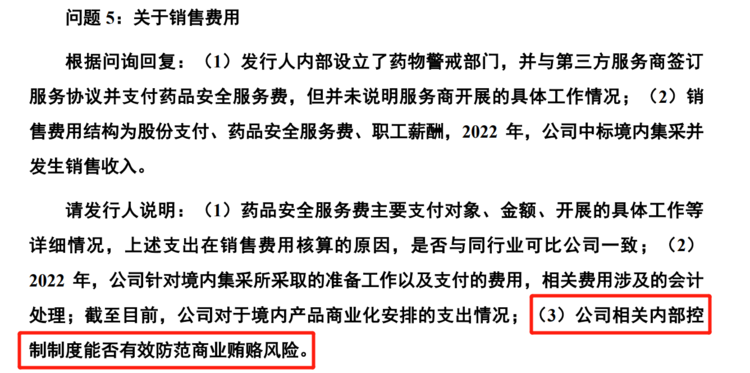

不过,在当前医药行业强监管的环境下,交易所仍然在审核问询函中对销售费用特别进行了关注。

交易所关注销售费用情况

交易所一是关注“药品安全服务费”的详细情况;二是关注公司境内集采的准备情况;三是关注公司相关内控制度能滞有效防范商业贿赂风险。

就第三点,联亚药业表示,公司针对销售人员、业务推广活动和营销费用均有相关措施,“相关内部控制制度能够有效防范商业贿赂风险”。