摘要:公司业务员曾以“感谢帮助”为由,向卫生院负责人蒋礼庆行贿0.4万元,招股书中并未披露;市场推广费居高不下,监管发现部分前五大推广商成立当年或不足一年即成为发行人推广商;毛利率低于可比公司平均值且差距逐渐扩大,不同销售模式下,毛利率相差近一倍之多!从科创板转道申报上交所主板,研发投入水平有所下滑;报告期内,发行人向实控人关联方新和成采购盐酸莫西沙星,并拟后续从事该原料生产,被问及是否构成同业竞争。

北京福元医药股份有限公司(以下简称“福元医药”)的前身万生药业成立于1999年2月3日,2019年5月31日设立股份公司,发行人主要从事药品制剂及医疗器械的研发、生产和销售,其中药品制剂包括化学药品及中药产品,公司产生收入的化学药品种主要为化学仿制药产品。

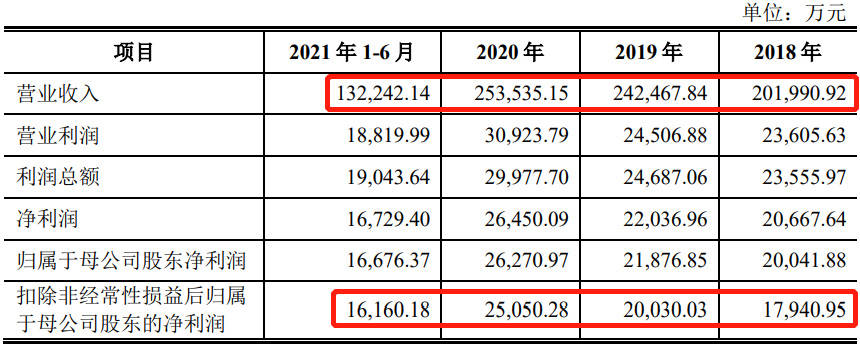

报告期内,发行人的营业收入为20.20亿元、24.25亿元、25.35亿元、13.22亿元,2019年、2020年增幅为20.05%、4.54%;扣非归母净利润为1.79亿元、2.00亿元、2.51亿元、1.62亿元,2019年、2020年增幅为11.73%、25.50%。

发行人本次拟募集资金17.37亿元,用于高精尖药品产业化建设项目(一期)、创新药及仿制药研发项目及补充流动资金。

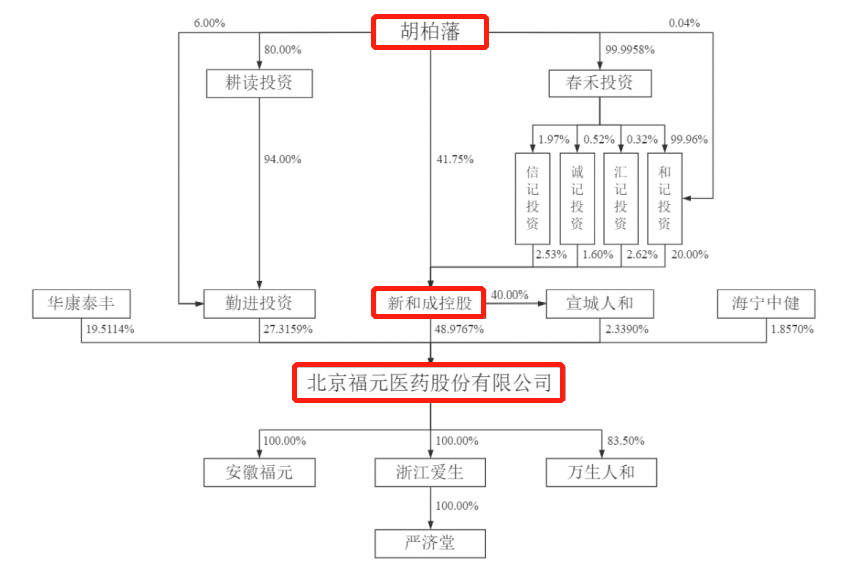

截至最新版招股说明书签署日,新和成控股持有公司股份数量为176,316,354股,占公司总股本比例约为48.98%,为公司的控股股东;胡柏藩先生通过新和成控股和勤进投资合计间接控制公司约76.29%股份,为公司实际控制人;发行人共有4家控股子公司及2家分公司。

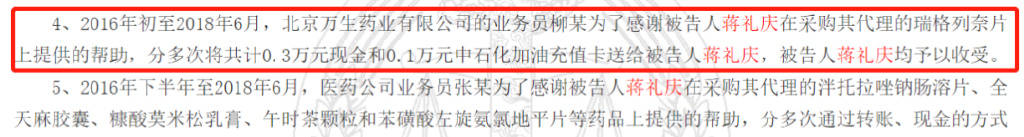

一、公司业务员曾以“感谢帮助”为由,向卫生院负责人蒋礼庆行贿0.4万元,招股书中并未披露

据浙江省临海市人民法院刑事判决书(2018)浙1082刑初855号文件显示,2015年下半年至2018年6月,被告人蒋礼庆在担任临海市玉岘卫生院负责人期间,利用职务便利,在药品引进和药品维护方面给多名医药公司业务员提供帮助,并收受医药公司业务员所送财物共计人民币(币种下同)约6.5万元。

其中,2016年初至2018年6月,北京万生药业有限公司(发行人前身)的业务员柳某为了感谢被告人蒋礼庆在采购其代理的瑞格列奈片上提供的帮助,分多次将共计0.3万元现金和0.1万元中石化加油充值卡送给被告人蒋礼庆,被告人蒋礼庆均予以收受。

发行人并未将此事在招股书中进行披露。

二、市场推广费居高不下,监管发现部分前五大推广商成立当年或不足一年即成为发行人推广商

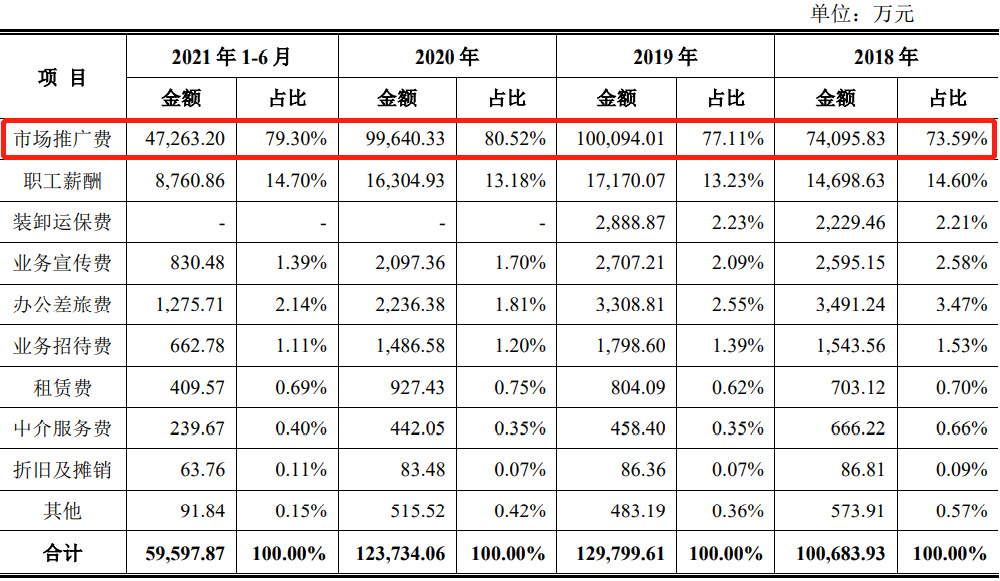

报告期内,发行人的销售费用分别为100,683.93万元、129,799.61万元、123,734.06万元和59,597.87万元,占营业收入比重分别为49.85%、53.53%、48.80%和45.07%。

针对报告期内销售费用的变动,发行人解释称2019年销售费用增长较快,主要系随着―两票制政策的逐步推进,公司市场推广费增加较多所致,2020年销售费用有所下降,主要有三个影响因素:(1)受新冠疫情对市场推广活动的限制以及部分产品中标国家带量采购的影响;(2)受新冠疫情影响公司各类内部现场会议及差旅频次减少;(3)公司2020年根据新收入准则将装卸运保费改列至营业成本进行核算。

发行人的销售费用中金额最高是市场推广费,分别为74,095.83万元、100,094.01万元、99,640.33万元及47,263.20万元,占销售费用比例分别为73.59%、77.11%、80.52%及79.30%。

报告期内,发行人的市场推广费主要为向第三方推广服务商支付的推广服务费,而此类推广服务费主要在公司的配送经销的销售模式中产生,以学术推广费为主。发行人解释称由专业推广服务商通过学术会议、患者教育与培训、学术拜访等活动可以达到向医务工作者以及患者介绍公司相应产品的特性以及优势,加强相关人员对公司产品的认知的目的。

针对市场推广活动,发行人指出,推广活动开展后,推广服务商向公司提供相应的推广服务的成果资料,对各类别推广活动的数量进行统计,销售部门对推广成果进行审核及验收,确定推广服务费计费金额,最后由销售、市场、合规、财务等部门进行复核后进行结算与划款。

至于推广服务商的具体信息,发行人却并未进行过多描述,包括报告期内的前五大推广商信息也并未在招股书中出现。值得一提的是,监管部门曾在问询反馈意见中要求发行人说明报告期内前五大推广商推广金额变动较大的原因,以及其中部分推广商成立当年或不足一年即成为发行人推广商的原因,还要求发行人说明市场推广费的真实性及合理性,是否存在利用市场推广活动进行商业贿赂等利益输送情形。

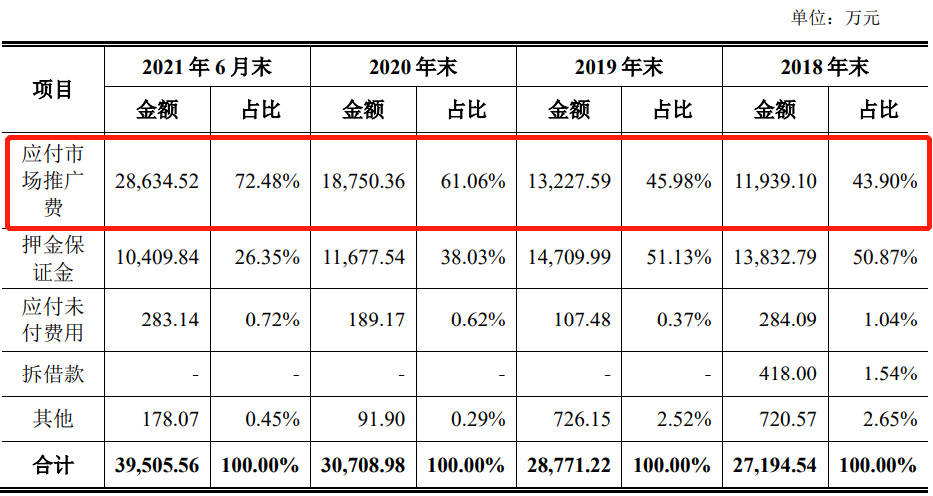

报告期各期末,发行人其他应付款金额逐渐走高,分别为27,194.54万元、28,771.22万元以及30,708.98万元,其中,应付市场推广费的占比也从43.90%上升至72.48%。监管部门曾要求发行人列表说明报告期各期市场推广费的计提金额、实际支付金额和期末余额,分析与销售费用中市场推广费的勾稽关系;说明市场推广费支出的对手方名称,是否与发行人存在关联关系;市场推广费是否存在对应单据(包括发票、合同、会议签到表、会议照片等)。

三、毛利率低于可比公司平均值且差距逐渐扩大,不同销售模式下,毛利率相差近一倍之多!

报告期内,发行人的主营业务突出,主营业务收入占比在99.95%以上,公司主营业务收入主要来源于药品制剂收入,药品制剂收入占主营业务收入比例分别为90.72%、91.14%、91.71%、93.49%。

发行人的药品制剂产品按适应症领域主要包括心血管系统类产品、慢性肾病类产品、皮肤病类产品、消化系统类产品、糖尿病类产品、精神神经系统类、妇科类产品等,报告期各期上述产品收入占药品制剂收入的比重分别为92.14%、91.82%,94.00%和94.92%。

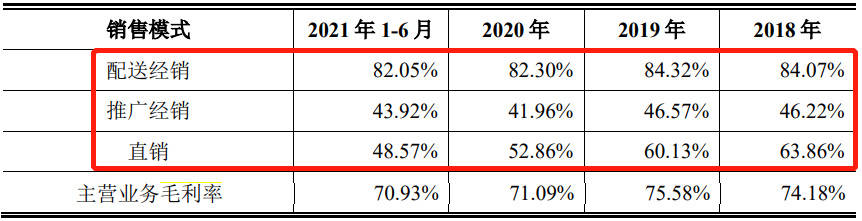

报告期各期,发行人的主营业务毛利率分别为74.18%、75.58%、71.09%及70.93%,整体呈下降趋势。发行人解释称2020年及2021年上半年毛利率下降主要系公司部分产品中标国家药品带量采购,销售价格有所下降,同时公司2020年执行新收入准则,将原在销售费用中列报的装卸运保费调整至主营业务成本进行列报所致。

报告期各期,发行人的毛利率较同行业可比公司平均值相比处于较低水平,并且与同行业可比公司毛利率平均值的差距逐渐扩大,发行人解释称主要系公司产品在扩面带量采购以及第二批、第三批、第四批带量采购中均有中标,中标产品整体毛利率有所下降所致。

监管部门曾要求发行人进一步说明带量采购政策对发行人生产经营的具体影响,未来是否可能出现中标价接近或低于发行人生产成本的情形,发行人是否存在业绩大幅下滑的风险。

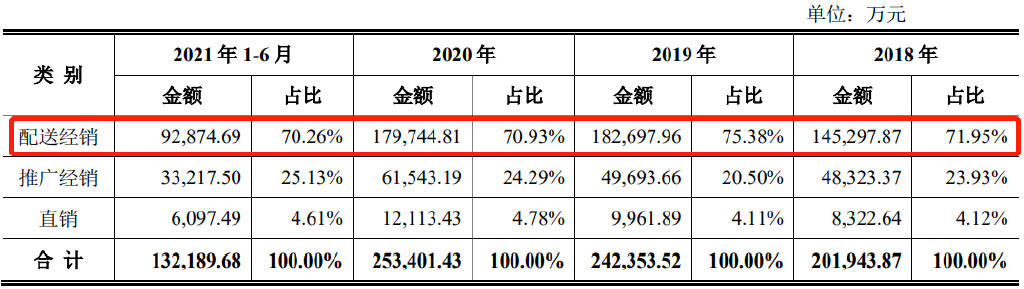

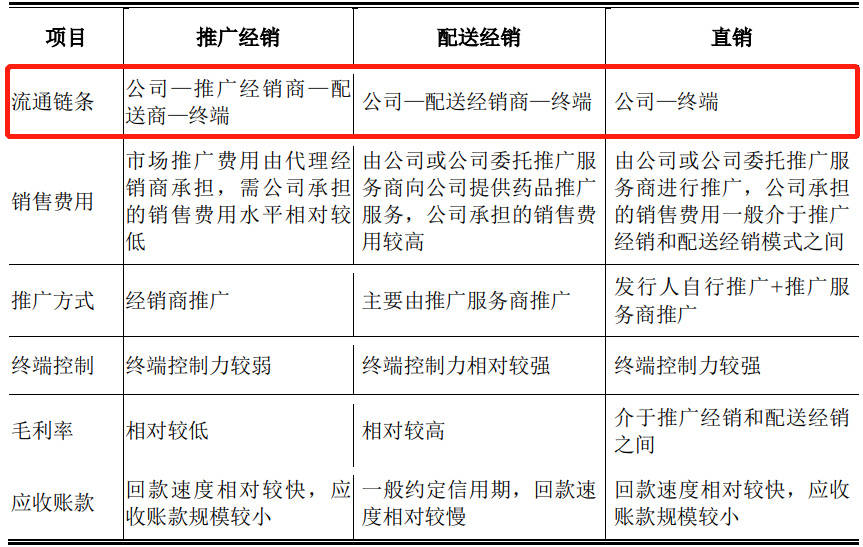

按照客户类型的区别,发行人销售模式可以分为经销模式和直销模式两种,其中经销模式根据经销商是否具有推广能力又可以分为推广经销模式和配送经销模式,自两票制实施后,发行人目前以配送经销模式为主。

报告期各期,按照销售模式划分,发行人在配送经销的销售模式下毛利率最高,保持在82%以上,且与其他销售模式下的毛利率相比差异较大。配送经销模式下的毛利率与推广经销模式相比高出近一倍,直销模式下的毛利率与推广经销模式下的毛利水平差距较小,但与配送经销模式相比仍有较大差距。

在配送经销模式下,配送经销商不承担市场推广职能,仅承担药品配送职能,发行人向配送商直接销售并由配送商直接将药品配送至医院、药房等终端,推广义务由发行人或发行人合作的推广服务商承担。

对于不同模式下的毛利率差异,发行人进行了解释。在配送经销模式下,公司主要终端市场为公立医疗机构,其药品流通受“两票制”政策影响、流通环节只允许开一次票,故公司产品销售单价在各省的招标价格或者国家药品集中采购中标价格的基础上考虑配送商的配送成本、回款周期等因素进行确定,销售价格及毛利率整体较高。

推广经销模式主要终端市场为药店等零售市场,其定价主要参考公司产品成本以及市场竞品定价情况确定,销售价格低于配送经销模式。直销模式下,药品制剂主要终端市场为药店等零售市场,医疗器械产品亦不受“两票制”影响,考虑到公司维护终端客户成本,其定价参考公司产品成本以及市场竞品定价情况确定,但高于推广经销模式。

监管部门曾要求发行人说明主要经销商客户、直销客户的股东背景、实际控制人及关键经办人员与发行人是否存在的关联关系;补充说明公司离职、在职关键员工及亲属在经销商投资、任职情况;报告期内特别是2018年发行人存在同一客户既是推广经销商又是配送经销商的情形,甚至型号完全相同的药品也存在上述情形,且销售单价存在差异,请说明原因。

四、从科创板转道申报上交所主板,研发投入水平有所下滑

在IPO辅导初期,发行人原本拟申报科创板上市,2020年12月、2021年2月,中信建投分别报送了两期科创板上市辅导工作报告,2021年4月申请由科创板转道上交所主板。此次转板上市发行人解释称是基于对未来公司整体发展之考虑,且公司满足《证券法》及《首次公开发行股票并上市管理办法》中对于申请首次公开发行股票并上市的相关条件要求。

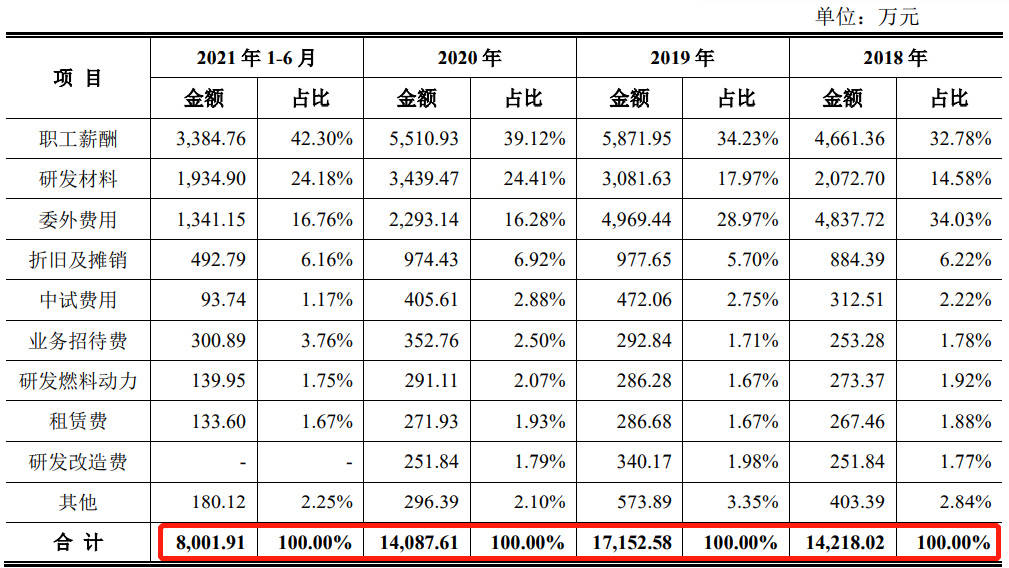

报告期各期,发行人的研发费用分别为14,218.02万元、17,152.58万元、14,087.61万元及8,001.91万元,占营业收入的比例分别为7.04%、7.07%、5.56%和6.05%。

对于研发费用的变动,发行人解释称2019年公司研发费用较2018年上升2,934.56万元,主要系公司为保持产品市场占用率,不断加大对研发领域的投入开发新技术和新产品。2020年研发费用金额较2019年下降3,064.97万元,主要系委外费用以及职工薪酬金额下降所致。其中,2020年委外费用下降,主要为:①受疫情影响,临床试验活动开展受限;②临床试验费市场价格整体有所下降;2020年职工薪酬较2019年略有下降,主要为公司近年来逐渐开始调整研发领域布局,增加创新药研发布局,拟相应减少原有仿制药研发人员数量而新招聘部分创新药研发人员,在过渡期间公司研发人员数量有所减少,相应导致研发人员职工薪酬金额有所下降。2021年1-6月,公司研发费用占营业收入比例较2020年有所上升,主要系研发人员职工薪酬规模有所上升。

五、报告期内,发行人向新和成采购盐酸莫西沙星,并拟后续从事该原料生产,被问及是否构成同业竞争

报告期内,发行人与浙江新和成股份有限公司(以下简称“新和成”)之间的关联采购主要为采购盐酸莫西沙星原料药。报告期各期,公司向新和成采购盐酸莫西沙星原料药金额分别为608.66万元、3,320.08万元、0万元及0万元,分别占向新和成关联采购总金额的83.97%、99.52%、0.00%及0.00%。

值得一提的是,新和成的大股东是新和成控股集团有限公司,胡柏藩同时是新和成、发行人的实控人。

截至招股说明书签署日,新和成在产的原料药包括维生素A、维生素E、维生素D3和盐酸莫西沙星,发行人在产的原料药主要包括奥美沙坦酯、盐酸曲美他嗪、瑞格列奈、盐酸帕罗西汀、盐酸文拉法辛等。发行人后续拟从事原料药盐酸莫西沙星的生产并自用。发行人强调公司所生产的全部原料药仅供自身制剂产品的生产使用,新和成所生产的原料药供对外销售,并无计划从事药品制剂或医疗器械的研发、生产或销售业务。

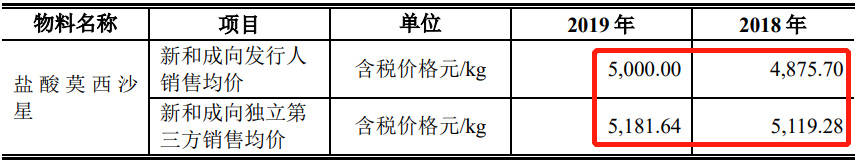

发行人向新和成采购材料主要为盐酸莫西沙星原料药,公司解释道因其盐酸莫西沙星属于特色原料药,不存在公开的市场价格,因此采购价由双方在参考同型号产品市场价格基础上协商进行确定。我们将新和成向发行人销售该产品价格与向除发行人外独立第三方销售同型号产品的价格对比后,可以看出,新和成向发行人的销售均价低于向独立第三方的售价。

对此,监管部门还曾提问要求发行人说明新和成的盐酸莫西沙星产线是否专为发行人建设,其对发行人销售数量和金额的具体占比情况等;发行人不再向新和成采购盐酸莫西沙星后,新和成相关产线的利用情况等。

监管部门曾明确要求发行人请进一步按照实质重于形式的原则,结合新和成历史沿革、资产、人员、主营业务(包括但不限于产品服务的具体特点、技术、商标商号、客户、供应商等)等方面与发行人的关系,以及业务是否有替代性、竞争性、是否有利益冲突、是否在同一市场范围内销售等,论证是否与发行人构成竞争;不能简单以产品销售地域不同、产品的档次不同等认定不构成同业竞争。

来源:梧桐树下V